导读:记者获悉,原平安证券总经理、投行枭雄薛荣年因涉嫌一桩金额巨大的内幕交易案,已于11月20日左右被公安机关在安徽蚌埠采取刑事强制措施。

上述内幕交易案涉及巢东股份和海螺水泥两只标的股票。其中巢东股份是薛荣年老家安徽的上市公司,两家公司的重组传闻迁延多年。

知情人士透露,该案初步掌握的涉案金额十分巨大,涉嫌非法获利数以亿计。此外,针对薛荣年的调查去年就已经展开,彼时已对其实施边控,限制出境。

本报记者 杜雅文 张莉

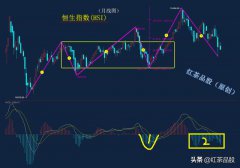

因万福生科(300268,股吧)案被取消证券从业资格后,薛荣年一度隐匿江湖。当业界揣测他是否能以PE身份东山再起时,上周末又传出他因涉嫌金额巨大的内幕交易案被公安机关采取刑事强制措施。中国证券报记者拨打了薛荣年此前公布的手机号码,但截至发稿时仍无法与其取得联系。一些投行人士认为,薛荣年的沉沦标志着整个投行行业野蛮生长时代的结束。

拼命三郎寒门发迹

刚过知天命之年的薛荣年出生于安徽农村。虽生于寒门,也非名校毕业,但其人情之练达,工作之“豪狠”,江湖上传闻颇多。35岁时他放弃了公务员安稳的生活,于2000年加入平安证券投行部门做经理。多年以来,他每天只睡5个小时左右,通宵工作也是家常便饭。为了与一些关键人物拉上关系,能春节赶到对方家里,守在门口几天。甚至与客户数月“同居一室、形影不离”。

这种行事风格让他很快就脱颖而出,于2008年起正式升任平安证券总经理,主管投行业务。伴随创业板的推出以及中小板的快速发展,平安证券也开始从中小券商逆袭为行业龙头。公开数据显示,2010年及2011年平安证券股票承销家数、IPO承销收入连续两年市场排名第一。在证券行业,其业务结构可谓“别具特色”。按照中国证券业协会2011年数据,行业内经纪业务收入占总收入比重达到51%,IPO承销收入占比18%;而平安证券的IPO承销收入占比达到六成,经纪业务占比为22%。

平安证券业绩能够狂飙,薛荣年显然发挥了核心作用。业内人士认为,投行业的“平安模式”实际就是“薛荣年模式”,它具有鲜明的狼性特点,主要风格是采取高效、快速、流程化、批量操作的手法。在平安证券投行业务的爆发期,单个保代手中最多可能有五个以上的项目同时运转。

在投行跑马圈地的野蛮生长时期,薛荣年模式备受推崇,不仅同业前来取经,来自官方的光环也不断加身。然而,弊端也很快暴露,就在平安证券投行业务问鼎冠军的2010年12月,其保荐的项目胜景山河(002525,股吧)上市前夜被叫停。随后胜景山河二次上会仍然被否,涉事两名保荐代表人的保代资格被取消,平安证券也接到了证监会出具的警示函。

一波还未平息,一波又来侵袭。2012年9月,平安证券保荐的万福生科因涉嫌财务造假被证监会立案稽查,并最终导致平安证券被暂停保荐机构资格,并拿出3亿真金白银赔付给投资者,成为国内证券市场上首个证券中介机构主动出资先行赔付投资者损失的案例。2014年年底,平安证券保荐项目海联讯(300277,股吧)因欺诈发行被处罚,该项目与万福生科均于2011年下半年上市,均发生在薛荣年任职平安证券期间。

出走华林难掩行业剧痛

接二连三的业绩造假事件暴露,将平安证券以及薛荣年团队推到了风口浪尖。实际上,在“薛荣年模式”成功的背后,其过度看重业绩考核,而忽视风险控制的问题伴随投行业务的迅猛发展,已经不是某个证券公司的单一问题。市场上出现了多家“高成长”上市公司包装过度,上市后业绩变脸的现象,严重打击投资者信心。

彼时,深圳投行业务占据全国市场份额近半壁江山。在前述造假事件全面暴露之前,2011年深圳证监局未雨绸缪发起了“投行专项治理行动”。一些证券公司负责人反映,在巨大利润刺激及过分看重业绩考核下,公司内部投行人员颇有“挟天子以令诸侯”的架势,成了“水泼不进针插不进”的独立王国,内控制度形同虚设。更有证券公司负责人对中国证券报记者坦言,投行业务模式出现了一定程度错位,核心竞争力演变为应对审核的能力。

就在专项治理展开的同年,平安证券投行出现人事大动荡,传闻原因是平安集团对投行人员降薪。但多名业内人士认为,动荡的更大原因在于公司对投行部门强化风控。在万福生科案发后,平安证券表示2011年公司已经通过稽核发现投行存在的潜在风险,在业内率先改革,强化投行风控,采取“风险连坐、奖金递延、加大违规处罚”等措施,大动“手术”,不惜以保荐代表人流失和牺牲短期利润为代价,以换取公司的长期健康发展。

多种原因交织下,平安证券保代在短期内大量流失,而去处基本集中在华林证券。2011年年底,薛荣年“因个人原因提出辞呈”,并获得批准。两个月后,薛荣年出任华林证券董事长,继续大举招揽旧部。有媒体报道薛荣年甚至传出了“不留下平安一片纸”的说法,只要是平安证券的员工华林证券基本都接收,并许诺升职加薪。

一时间,平安证券投行业务受到重创。在人事大幅动荡以及胜景山河等事件影响下,平安证券的投行业务市场排名迅速下滑。2013年9月24日,又因万福生科事件平安证券被暂停保荐机构资格3个月,同时罚没7665万元收入。因为出资3亿元设立“万福生科虚假陈述事件投资者利益补偿专项基金”,平安证券业绩受到大幅影响。此外,平安证券从2013年的A类评级下调为C类,创下自2007年开始实施券商评级制度以来最大的降级幅度纪录,可谓元气大伤。

黯然退出模式终结

在平安证券遭受重创的同时,华林证券并未如期获得收益。有业内人士透露,薛荣年到华林曾试图复制原先的模式,仍然延续“大干快上”的“流水线”风格。然而因股市低迷使得IPO速度放缓并最终停滞。华林证券为挖角支付了不菲“转会费”,但最终大量IPO项目陷入僵局。更重要的是监管部门启动新股发行制度改革,又掀起IPO财务核查风暴,力促中介机构职责归位,显然意味着过去大获成功的粗放激进模式已经不再有市场。

2013年5月10日,证监会宣布对万福生科虚假陈述案的中介机构进行处罚,作为平安证券原保荐业务负责人、内核负责人薛荣年等被给予警告并分别处以30万元罚款,撤销证券从业资格,意味着华林证券高层将再度出现大动荡。虽然薛荣年试图申诉,但命运已经难以逆转。

离开华林证券的随后一段时间,薛荣年隐匿江湖。综合媒体报道的公开信息,他最近一次露面是10月28日参加2015年中国(合肥)股权投资高峰论坛,身份为“安徽高新金通安益股权投资基金董事长”,该基金涉及到的相关管理团队包括不少原平安证券、华林证券的投行人士。该基金实行“投资+投行”的全方位增值服务,选择的企业标准则是“愿意走向资本市场”。

就在业界纷纷猜测薛荣年东山再起的路径时,这个周末又传来重磅消息,有媒体称其因涉嫌金额巨大的内幕交易案而被警方带走。

一代大佬薛荣年未来命运尚难预测,但不少人认为,薛荣年的沉沦实际上也代表了一个时代的终结。“在当时投行野蛮发展时期,薛荣年影响下的投行模式产生巨大成功,以及埋下的种种隐患并对市场造成的深深伤害,包括他自身的命运和选择都值得深思。”有券商人士表示。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。