打开APP 阅读最新报道 打开APP 阅读最新报道 |

曾经名噪一时的“融资城”案,就在昨天下午审判落幕!

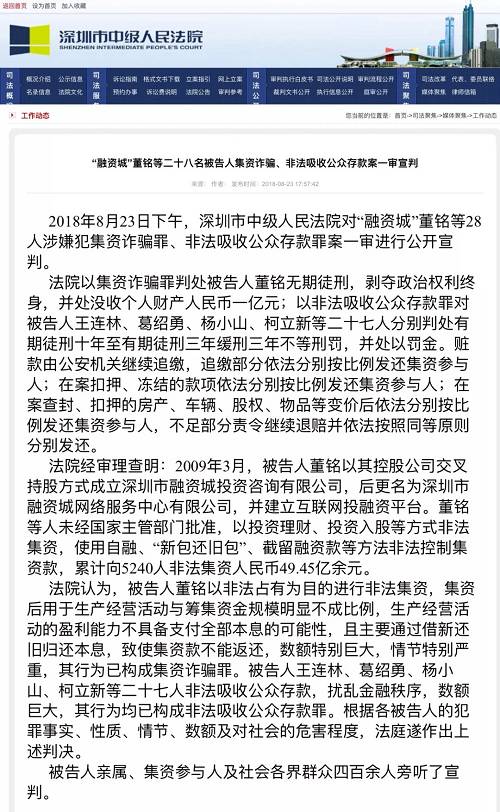

8月23日下午,深圳市中级人民法院对“融资城”董铭等28人涉嫌犯集资诈骗罪、非法吸收公众存款罪案一审进行公开宣判。法院做宣判如下:

一是法院以集资诈骗罪判处被告人董铭无期徒刑,剥夺政治权利终身,并处没收个人财产人民币1亿元;

二是以非法吸收公众存款罪对被告人王连林、葛绍勇、杨小山、柯立新等27人分别判处有期徒刑十年至有期徒刑三年缓刑三年不等刑罚,并处以罚金;

三是赃款由公安机关继续追缴,追缴部分依法分别按比例发还集资参与人;

四是在案扣押、冻结的款项依法分别按比例发还集资参与人;

五是在案查封、扣押的房产、车辆、股权、物品等变价后依法分别按比例发还集资参与人,不足部分责令继续退赔并依法按照同等原则分别发还。

|

2009年3月,被告人董铭以其控股公司交叉持股方式成立深圳市融资城投资咨询有限公司,后更名为深圳市融资城网络服务中心有限公司,并建立互联网投融资平台。董铭等人未经国家主管部门批准,以投资理财、投资入股等方式非法集资,使用自融、“新包还旧包”、截留融资款等方法非法控制集资款,累计向5240人非法集资人民币49.45亿余元。

根据通报,法院认为,被告人董铭以非法占有为目的进行非法集资,集资后用于生产经营活动与筹集资金规模明显不成比例,生产经营活动的盈利能力不具备支付全部本息的可能性,且主要通过借新还旧归还本息,致使集资款不能返还,数额特别巨大,情节特别严重,其行为已构成集资诈骗罪。

被告人王连林、葛绍勇、杨小山、柯立新等27人非法吸收公众存款,扰乱金融秩序,数额巨大,其行为均已构成非法吸收公众存款罪。根据各被告人的犯罪事实、性质、情节、数额及对社会的危害程度,法庭遂作出上述判决。

当年的融资城

在我们已经习惯了商业道德缺失的P2P自融、资金链断裂、跑路的剧情后,再反过头去看深圳融资城,对于当年还惊呼魔幻的现实主义,现在只觉得套路花哨而低级。

这家2009 年便成立的平台,死活自称为“全球首创的中小企业资产盘活服务系统”的平台,曾在官网上将自己的业务概括为融资、投资、理财、贷款、典当、担保、租赁、风投、创投、项目招商、天使投资、基金、信托等各种你能想到的金融牌照和非持牌业务。

说白了其实就是一家爱给自己加戏的、比交易撮合多点功能的类P2P。

复盘融资城的玩法,很有必要——这家非法吸收五千余名投资人本金约人民币 49.45 亿元的平台,创造了很多现在还在被沿用的野路子。

正所谓现在的P2P行业:好的如出一致(都是小额、分散、真资产),坏的千奇百怪(下文各位慢慢看)。

复盘融资城骗术

法院短短数百字的判决背后,是5200多号投资人的心血被骗,以及他们苦苦长达快4年的维权。

现在总结融资城非法集资骗术,核心真的是“太能装逼”。来一点点揭开:

1

花哨的定位:

记者在2015年5月以“民间融资平台”定义融资城,并且发出其负面报道时,该司主动联系记者,反复向记者表示,自己不是P2P类型平台。

它自称为“全球首创的中小企业资产盘活服务系统”的平台,在官网上将自己的业务概括为融资、投资、理财、贷款、典当、担保、租赁、风投、创投、项目招商、天使投资、基金、信托等各种持牌的、非持牌的金融业务。

就官网展示的功能而言,可归纳为“ P2P+企业资产转让+金融信息中介+项目招商”。说融资城花哨,是因为它一直有意识地以一些“创新式”叫法来区别其与其他任何一种互联网金融业态。比如,投资人/借款人被称之为“网主”、标的性质描述被称为“服务需求”,资产包的融资方被称为“运营商”、类似转让方的角色被称为“挂包服务商”、募资中项目的信息发布被称为“路演”......

而同样的文字游戏也被运用在了项目合同中。在融资城项目的四方合同里,“负责合作项目可能出现的权益收购”的角色被称作“权益收购方”,但其职责描述倾向于普通P2P平台合同里的担保方或资产回购方。可就是这样的新词语,让融资城柯立新当时找到记者时,说“关联公司聚盛资产只是权益收购方并非担保方,因此不存在‘自担’问题”。

当时任融资城服务委员会副主任的柯立新(也就是被宣判非法吸存的被告之一)告诉记者:特许服务商的定位是中介,类似于投融资顾问,帮助资产拥有方将其手里的现金资产或土地、版权等非现金资产设计成一些可产生收益的项目;帮助资产需求方依据物色相应的项目进行投资。服务商中比较高级别的是挂包特许服务商,可以联合其他有特定服务范围(如会计、律师)的服务商来组织设计成专业的金融产品。

看到没,路子多野——只要你注册成为啥特许服务商,你都可以在融资城上自己设计金融产品来发行融资。就问你胆颤不颤。

2

资金直接流入融资城的对公账户,还说“央行给了我们结算通道”

记者写稿子的时候,以投资人身份注册了融资城的“网主”,成功后被要求需要激活“监管账户”才能正常发布投融资需求。

而猫腻就藏在激活监管账户的流程里。融资城当时的规则如此阐述:“您必须使用网银或在银行柜台,通过您本人名下的任一银行账户直接转账到下方的任一‘融资城系统指定银行账户’。若您的银行账户已经与您的某个监管账户关联,则该笔资金将会自动进入您关联的监管账户”。

而融资城给出的“指定银行账户”,当年分别为在广发银行深圳香蜜湖支行、工商银行深圳麒麟支行、农业银行(601288,股吧)深圳尚都支行、兴业银行(601166,股吧)深圳天安支行、中信银行深圳景田支行开立的对公账户,账户名均为深圳市融资城网络服务中心有限公司。

然后记者就在报道中质疑融资城并未启动第三方资金监管,投资人账户未和平台自有账户隔离,恐引发资金池。

柯立新当时是这么跟记者解释的:“我们用的是央行的接口。央行通过银联给了我们一个结算通道,我们整个账户体系都是由央行直接监管的,更为安全。”

呵呵,央妈,有人碰你瓷。

3

为关联企业发标

自融这事,其实就两种途径:一是发假标;二是找个弯弯绕绕的实际控制股权的壳子来融资。融资城当时数个项目的融资方为关联企业(如亚克西和田玉项目、龙王湖旅游项目),数个项目的权益回购方(即担保方)亦为关联企业。

一些投资人找到媒体曝光后,融资城则紧急撤下屡屡踩雷的此前被称为“融资包”的大额企业融资标的,对外宣称未结算的项目总额只有9亿元,并劝投资人“债转股”(将相应的项目本息转成融资城权益份额,待公司上市后再转成股票)。

投资人当然不干。于是就有了越来越多投资人找媒体,借助外部力量越来越多曝光其黑幕。

好吧,我就是被找的记者其中之一。

据法院后来查明,首犯董铭在明知其控股的湖北红安龙发农业科技开发有限公司等多家公司无任何经营业务的情况下,仍让这些公司在融资城平台上发布虚假投资项目,欺骗投资人投资,挪用、占用投资款 4 亿余元。

4

所谓上市

早在2013年 9 月,融资城就对外宣称在美国上市,面向广大投资人变相发行内部上市股权即所谓 " 融资通权益份额 ",先后吸收一千余人现金申购" 融资通权益份额 ",申购金额达 4 亿元。 2015 年5月,记者和其余几家媒体集中曝出融资城负面后,融资城居然还对投资人说,“正在推进上市,我们一定会上市的”。

问一下,哪个交易所,哪个地区的金融监管,会让你上?

5

“我们跟支付宝是一样的”

最让人哑然失笑的一个细节是,柯立新来找记者对峙时,也承认融资城很多业务还没有相关资质,一个金融牌照没有。

但他当时反复向笔者举支付宝的例子,在他的逻辑里,支付宝在发展之初亦处于监管空白,后来业务做大了才取得相关牌照(支付宝做错了什么要躺枪)。这与融资城是一样的,不应该一棒子打死创新。他很认真向记者多次强调,坚定看好融资城的前途,融资城一定会成功上市。

然后他现在被判刑了。

以上,就是融资城的作死路。希望,商业道德缺失的平台越来越少,不要再侮辱“普惠金融”四个字。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。