科创板开市交易。

这个周末,中国资本市场都将屏息凝神、翘首以盼:下周一(7月22日)科创板将正式开市交易。

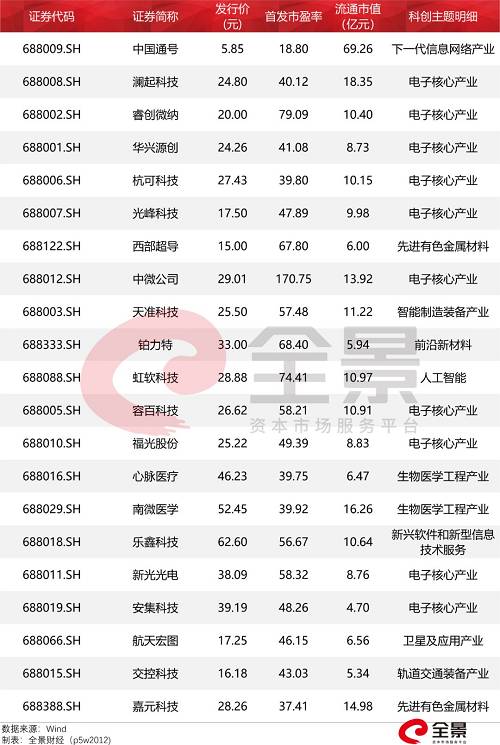

届时,整个A股市场的主角,无疑将是25只科创板新股:

|

对于跃跃欲试的310万合格投资者而言,最后2天的必备功课便是,熟悉科创板的交易机制。而,对于已经中签科创板新股的“幸运儿”,更重要的是:怎么卖,才能保证打新的收益?

|

科创板,延用了A股主板T+1的交易机制,但最小申报买入数量由原来的100股,提升为200股,否则交易系统将会提示“委托失败”,买入上限数量与申报类型决定,具体为:

限价申报:200股单笔申报数量10万股;

市价申报:200股单笔申报数量5万股;

收盘定价申报:200股单笔申报数量100万股。

注意!此处有一个非常重要的细节:

交易申报数量只要超过了200股,便可以1股为单位递增,如201股、202股等申报数量都是允许的。

卖出时,余额不足200股的部分,应当一次性申报卖出。

|

买入科创板股票时,买入申报价格不得高于买入基准价格的102%,往下不设底(但不能低于涨跌幅限制);

卖出科创板股票时,卖出申报价格不得低于卖出基准价格的98%,向上不封顶(但不能高于涨跌幅限制)。

举例说明:小景准备下单买入10元/股的股票,则申报价格不得高于卖一价(10.01元)的102%,即不得高于10.21元,卖出申报价格不得低于买一价(10元)的98%,即不得低于9.80元。

|

同时,科创板还设置了“保护限价”机制。投资者在下市价买卖单是,必须同步输入能够接受的最高买价或最低卖价(保护限价),否则该笔订单无效。例如:

小景想快速买入某只股票,选择以当时的市价11元/股买入,但股价却瞬间拉到12元/股,若小景此时仍以市价买入则会有高位接盘的风险。

而在科创板的“保护限价”机制下,小景在市价买入时,必须设置一个能接受的最高买价,假设为11.5元/股,如果股价瞬间拉高至12元/股,超过了“保护限价”,则小景的市价买入委托失效。

虽然,小景未能买上股票,却有效避免了高价接盘的风险。

第二个非常重要的变化:涨跌幅。A股主板、中小创的新股上市首日涨幅最大为44%,而后涨跌幅限制为±10%;

科创板新股上市后的前5个交易日不设涨跌幅,而后涨跌幅限制为±20%。

|

每次临时停牌时间为10分钟,若停牌时间跨越14时57分的,于14时57分复牌。临时停牌期间,投资者可以继续申报,也可以撤销申报,复牌时对已接受的申报实行集合竞价撮合。

最后一个重要变化:

科创板收盘后,也能买卖股票。

科创板新增盘后固定价格交易,盘后交易时间为15:05-15:30;盘后固定价格交易按当日收盘价撮合交易,盘后交易申报时间:9:30-11:30,13:00-15:30。

|

假设科创板股票(688***)收盘价10元,小景在科创板的“盘后定价交易”栏目中,以9元价格挂单买入,则申报无效;如果买入申报价为11元,则买入单有效,将进行撮合交易,最终将会以10元价格买入;

小景在科创板的“盘后定价交易”栏目中,以11元价格挂单卖出,则申报无效,如果卖出申报价位9元,则卖出单有效,将进行撮合交易,最终将以10元价格卖出。

|

对于下周一的科创板上市启动,最期待的投资者,无疑是已经中签科创板新股的“幸运儿们”。

从第一批科创板新股的中签率来看,新股“一签难求”的局面有所缓解,平均中签率达到0.059%。对比来看,2019年以来新股发行网上中签率约在0.036%的水平,科创板新股中签率提升幅度超50%。

|

什么时候卖?有没有破发的风险?成了中签的投资者最关心的问题。

在开市前夕,小景与多位已中签科创板新股的投资者交流,大部分投资者都偏向于在上市的第一天卖出。同时,光大证券(601788)也建议投资者,已中签的新股最好在前5个交易日择机卖出。

那么,该如何确定卖出价格、卖出时间呢?

类比2009年10月30日创业板第一批28只新股开市当天,在开盘前夕的集合竞价阶段,便开始了激烈的博弈。

其中,华谊兄弟(300027)发行价28.58元,开盘价为63.66元/股,集合竞价便大涨123%,是首批创业板上市企业中,集合竞价涨幅最高的一只;

而开盘集合竞价涨幅最低的中元股份(300018),亦大涨超46%。最终,28只创业板新股的开盘价较发行价的平均涨幅为76.46%。

开盘后一路大涨,早盘28股平均最大涨幅一度超过200%。但下午,涨幅明显回落。截至收盘,仅金亚科技(300028)因发行价最低,涨幅超过200%,其他股票的涨幅均回落100%以下,平均涨幅为100%左右。

|

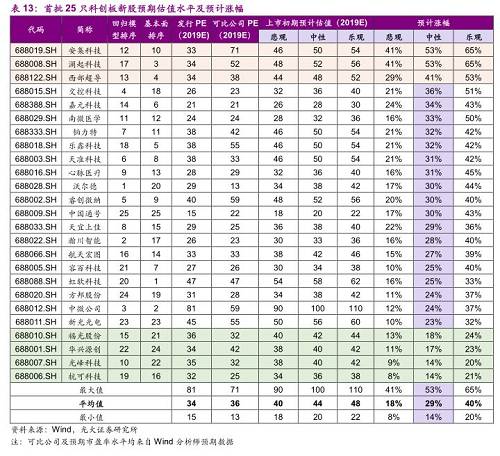

虽然,第一批科创板25只新股中,个别新股的发行市盈率偏高,但由于稀缺性,大概率将享受一定的溢价,所以上市首日破发的可能性极小。

而至于涨幅多少,则需要重点观察当日市场资金的情绪。光大证券金融工程团队参考创业板首日首批新股的涨幅,并结合市场环境、投资者参与程度、市场情绪等维度,对第一批25只科创板新股的涨幅进行了预测。

|

但值得注意的是,科创板股票上市的第一天,便可作为交易所融资融券标的。

按上交所规则,符合条件的公募基金、社保基金、保险资金等机构投资者以及参与科创板IPO的战略投资者,可作为出借人,将科创板股票出借供卖出。其中,可出借股票类型包括:无限售流通股、战略投资者配售获得的在承诺持有期限内的股票。

意味着,科创板股票上市之初,其融券卖出的券源较为充裕。如果股价爆炒泡沫严重,或许将面临一定规模的融券卖出,由市场之手来给炒作降温。

|

|

而对于A股投资者来说,25家科创板企业的相关影子股、可比同行的上市公司,值得重点跟踪。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。