5月28日,四只个股同时遭深交所外资持股预警,创历史新高。

根据沪深交易所规定,所有境外投资者对单一上市公司A股持股比例总和,不得超过该上市公司股份总数30%;26%被视为警戒线,28%则将暂停外资购买。

截图来源:深交所

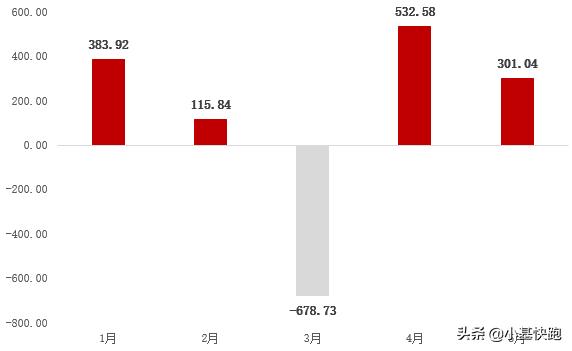

事实上进入4月之后,北上资金一改今年3月的逃离态势,开始疯狂买入A股。

Wind数据显示,截至5月29日,4月初至今,北上资金净买入A股已超过830亿元。

而本周,北上资金已连续五个交易日净流入,且连续十周净买入。

北上资金今年以来净买入情况(月度,亿元)

20200102-20200529

数据来源:Wind

北上资金常被看作“聪明的钱”,似乎经常都能“逃顶”或“抄底”。其操作轨迹也被很多人研究,甚至奉为“明灯”。

截图来源网络,仅作列举用,不作任何投资参考或建议

印象归印象,数据更客观。

近日,中信证券对北上资金进行了深入分析。其中的数据或可看出北上资金不为人知、或被误读的一面。

中信证券将北上资金按照托管机构不同,主要分为三类:配置型资金、交易型资金和中资银行托管。

配置型外资:指托管于外资银行的资金,具备“长期持有”和“价值投资”的行为特征,金额占比最大。

交易型外资:指托管于外资券商的资金,成交活跃,金额占比次之。

中资银行托管:大概率来自于一些内资/港资托管机构。

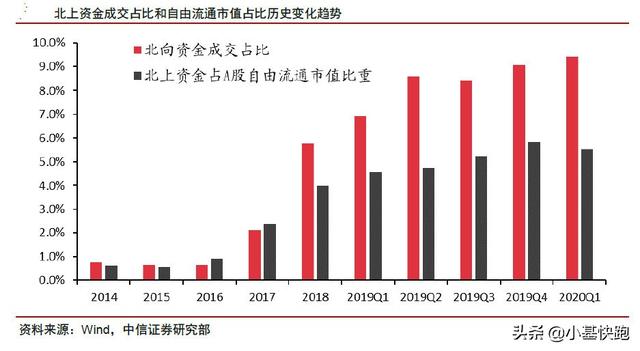

北上资金买卖活跃度远超公募基金

不少投资者认为,北上资金看重价值投资、长线投资。其实在北上资金中,存在交易非常活跃的投资者。

特别是自2018年开始,通过陆股通形式流入A股的外资,在投资者构成上发生明显变化。

2017年,北上外资持有A股的市值占总自由流通市值的比重为2.4%,平均每日贡献全部A股成交额的2.1%。

2018年,北上外资每日买卖贡献的成交额占比,开始超过持有自由流通市值的占比,两者占比变为4.0%、5.8%。

2019年以来,占比差距进一步拉大。

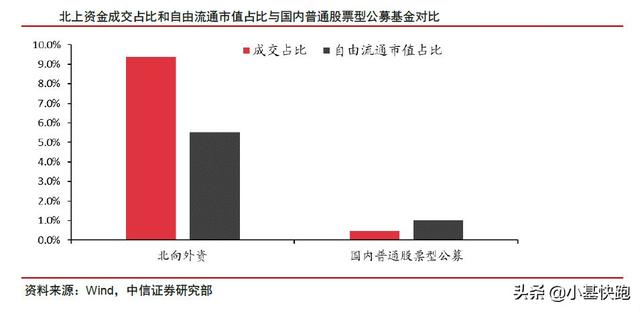

到今年一季度末,北上资金持有A股的自由流通市值占比为5.5%,但是平均每天贡献了全市场9.4%的成交额。

作为对比,中信证券统计了2019年国内全部普通股票型公募基金(主动型,共335只)的换手成交情况。

2019年末,纳入统计的股基约占全部A股自由流通市值的1%,全年贡献成交金额约占0.5%。

市场通常认为,国内股票型基金拥有较高的换手和活跃的交易,但实际上,其买卖交易的活跃度远不及北上资金。

由此可见,通过陆股通流入A股的外资,绝不仅包含买入并持有的长期投资者,还存在非常活跃的短线投资者。

外资“精准抄底”或是错觉

北上资金最为人称道的,是其逃顶或者抄底能力。不过统计数据显示,这可能是错觉。

一、“外资左侧买入”结论存疑

1、配置型外资基本在“买”,择时不多见

中信证券估算,2018年10月8日至2020年5月15日,配置型外资累计托管市值增加6499亿元,投入资本量增加4512亿元。整个区间内,沪深300累计涨幅为13.8%。

整体上,配置型外资呈现缓慢流入的特征,即使在市场小的波动时,仍然维持流入。而几次较大的流入(加仓),都处于MSCI指数纳入比例提高前后。

在一个整体上涨的市场环境下,由于配置型外资整体呈现 “持续买买买”趋势,所以,投资者很容易得到“外资通常左侧抄底,并且每次外资抄底后,市场都会上涨”的结论。

但事实上,如果观察配置型外资在40个交易日内的累计净流入量,以及沪深300指数在40个交易日内的收益率,可以发现二者基本呈现同步的特征,并没有明显的抄底特征。

2、交易型外资净流入趋势与沪深300趋同

2018年10月8日至2020年5月15日,交易型外资累计的净流入量为-113亿元,累计增加的净资本实际上为负值。期间沪深300涨13.8%。

换言之,从2018年9月26日至今,交易型外资不仅没有增加对A股的投入,反而有小幅的净流出。

交易型外资的净流入趋势也基本与沪深300同步,没有发行明显的抄底行为。

3、很难得到“外资左侧买入”的结论

2018年9月至今,交易型外资在整个北向资金当中,持仓占比平均为 25.1%,但是平均贡献的净成交占比达到 54.0%(由于无法获得实际的买卖成交数据,仅考虑净买卖的绝对额)。

也就是说,2020 年3月以来,交易型外资的平均持仓占比只有不到1/5,但却贡献了北上资金近1/2的买卖净成交额。

反观配置型外资,在整个北向资金当中,持仓占比平均为68.3%,但是平均贡献的净成交占比仅为19.1%。

因此,占外资成交大头的交易型资金整体上和指数走势同步,而配置型外资呈现稳定持续的买入持有特征,并不存在明显的择时行为,很难得到外资具有左侧布局买入的结论。

二、外资两次卖在阶段顶部

再来看看卖出情况。

在统计区间里,配置型外资仅有的两次持续流出。

第一次发生在 2019 年3月到5月,是在2019年一季度末市场过热以后。

第二次发生在2020年3 月,即疫情在全球蔓延期间(2月疫情在中国爆发期间,外资并未出现大规模流出)。

可以看到,在两次配置型外资持续流出后,大盘形成了阶段顶部。

上证指数走势(2019.1.2-2020-5.29)

数据来源:Wind

外资收益率并没有很“传奇”

中信证券估算了总的北上外资、配置型外资、交易型外资和中资银行托管在2018年10月至2020年5月以及2019年的收益率。

中信证券估算了总的北上外资、配置型外资、交易型外资和中资银行托管在2018年10月至2020年5月以及2019年的收益率。

2018年10月至2020年5月,总的北上资金累计收益率低于创业板指和普通股票型基金指数,但远高于MSCI China A指数和沪深300指数。

2019 年全年,交易型外资的估算收益率达到55.0%,超过创业板指(44.1%)和普通股票型基金指数(47.6%)。

从行业配置来看,对消费的超配和对金融、周期的低配几乎是北上资金最重要的超额收益来源;而对TMT的低配一定程度上又拉低了超额收益率。

选股能力是北上资金超额收益的主要来源。

中信证券在测试发现,在统计区间离,用“北上资金净流入绝对值”选股的年化收益为25.6%,大大超过同期沪深300;用个股“北上资金流入占交易量”来选股,也就是衡量北上资金对个股的相对影响,则效果一般,不过也取得年化5.6%的超额收益。

(方式:每30个交易日进行一次调仓,以过去30个交易日的“北上资金净流入”、“北上资金净流入占交易量的比例”两种策略,排序前30的股票作为组合,交易费率为0.5%)

外资不会加剧市场和个股波动

中信证券从北上资金的净成交占比、净资金流动两个维度,检验了外资对市场和个股波动的影响。

结论是:外资并不会加剧市场和个股波动,反而会平抑波动。

交易型外资成交占比提升幅度最大的前10%的个股,在2020年一季度的平均日波动率相比2018年四季度的平均日波动率,仅上升0.08个百分点。而在 在2020年一季度,所有股票的平均日波动率水平比2018年四季度上升了0.53 个百分点。

从这个角度来看,外资更加活跃的参与实际上有助于降低个股的波动,而非提升个股波动率。

今天分享的部分数据可能和我们平常的认知有差距,毕竟是统计数据,可能存在偏差、或者模型局限性。

不过,多从不同角度看问题,有助于加深我们对北上资金的认识,对投资或许更有帮助。

主要参考资料:

中信证券《北上外资交易行为深度解析——A股市场策略专题》20200525

中信证券《如何根据北上资金定量择时与因子选股?——A股市场投资者行为专题》20200526

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。