小米2018年中期赴港上市,自上市价格最大跌幅逾50%,2019年5G迎来元年,小米紧跟5G布局当前已经形成手机+AIOT双王牌,线上线下同步发力,业绩重新回到高速增长;

2020年小米发布10与10Pro,十年磨一剑,双品牌战略,红米主打性价比,小米正式开启进军高端旗舰领域,覆盖不同消费人群,提高品牌价值,毛利率亦有正面提升;

抓住物联网风口,提早布局AIOT领先同行,当前AIOT已经成为下一风口,市场成长具有广阔空间,小米成为物联网龙头,小爱音箱、WiFi路由器等产品是物联网重要入口,小米物联网为其业绩增长提供新动力;

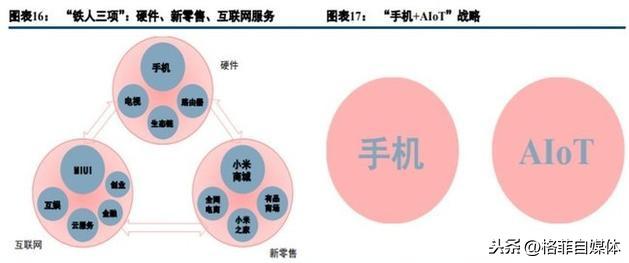

硬件以极高性价比抢占市场,互联网服务为变现收费渠道,在硬件网络不断提升过程中变现能力逐渐增强。从小米的5G手机快节奏与优产品来看未来成长空间巨大,基本面发生好转,值得注意,本文主要从公司发展与财务端分析,先为小米排雷,紧接着会为小米称重(业绩分析与估值)大家敬请阅读。

总结:

1. 成立十年,小米经受住市场考验,铁人三项(硬件、互联网、新零售)环环相扣促进业绩增长,基本面逐渐变好;

2. 双品牌战略红米主打性价比、小米进军高端市场,助力品牌与利润率的提升;

3. 雷军作为小米创始人,投资与领导能力强,同股不同权为小米控制权保驾护航;

4. 资产端固定资产占比小于30%,属于轻资产运营企业,存货4G手机去库存为5G蓄力,应收账款占比极小,应付账款较多体现对上下游议价能力较强,资产负债率约50%,财务状况趋于稳健;

5. 2018ROE摊薄达到19%,得益于周转率高;高端机型推出,助推毛利率提升;非国际标准下净利润增速超过30%,未来会持续高速增长;

6. 从2019Q3看经营现金流向好,利润质量高达100%,投资现金流会持续,小米仍然处于扩张阶段,融资现金流在上市过后趋于平稳,整体现金流在变好;

7. 估值:预计2019年、2020年、2021年非国际标准下净利润为120亿元、150亿元、180亿元,对应EPS为0.48、0.60、0.72,现价12.7港币对应PE为23X、18.5X、15.3X。

长期来看自由现金流等于净利润,利用非国际标准净利润2019年为基准预计为120亿元,5年平均增长率为20%,折现率为10%,永续增长率为4%,计算自由现金流现值为4118亿元,对应股价为19港币。对应2020非国标净利润,市盈率27倍。

风险提示:5G进度不及预期、手机销量不及预期、价格竞争加剧。

历史:小米公司在雷军的领导下,小米由一群深具造诣的工程师与设计师于2010年四月创立。是一家专注于智能手机、互联网电视以及智能家居生态链建设的创新型科技企业。成立十年小米已经成为营业额超2000亿,布局海内外的国际公司。

商业模式:小米公司应用了互联网开发产品的模式,用极客精神做产品,用互联网模式干掉中间环节,致力于让全球每个人,都能享用来自中国的优质科技产品。为此,小米始终追求创新、质量、设计、用户体验与效率提升,致力于以厚道的价格持续提供最佳科技产品和服务。

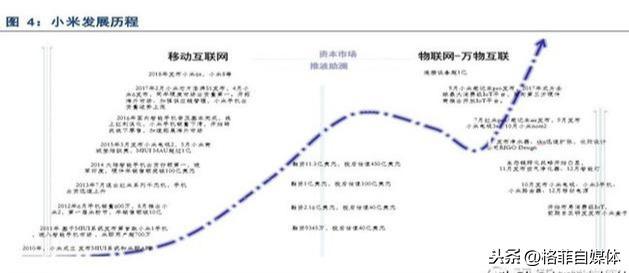

发展历程:小米在这十年里主要经历了3个发展阶段1.快速成长;2.竞争对手模仿贴身肉搏;3.全面发展拥抱物联网,时代风口下有望成为国际新巨头。

2011-2014年小米互联网饥饿式营销一时风光无二,第一批以互联网模式销售手机的公司,开始只有手机一种单品,手机出货量从 2011 年 30 万台增长至 14 年 6112 万台,打败三星成为中国智能手机出货量第一品牌;

2015-2016年也是小米品牌定位遭遇冲击的两年,随着线上渠道红利消退,自2015年下半年开始公司手机销量连续下滑,2016年遭遇惨败,销量跌幅达36%,市场份额压缩至 8.9%,跌出前五。

战略清晰(铁人三项与ALL IN AIOT)自2017年起新零售模式呼之欲出,线上(小米商城、有品)线下(小米之家、小米门店)同款同价模式,1+4+X(手机+路由器、小爱音箱、笔记本、电视+AIOT),当前全球手机出货量排名第四、国内第五;

2019年在印度连续保持手机销量第一,东南亚与西欧表现都非常出色,小米走向国际化,渐渐开始崭露头角。2019年是5G元年,小米率先发力,2019年12月推出红米K30低至1999元;

2020年小米10与10Pro冲击高端品牌战略将价格提升至前所未有的4000-6000元级别,双品牌策略(红米主打性价比、小米冲击高端与苹果华为科技巨头掰手腕),小米迎来5G与AIOT新机遇,意味着5G手机换机潮有利于小米市占率提升、与产品毛利率提升,AIOT为小米成长提供新动能。

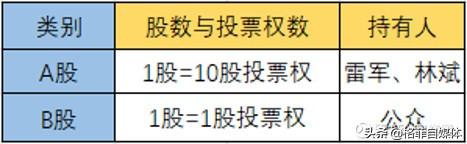

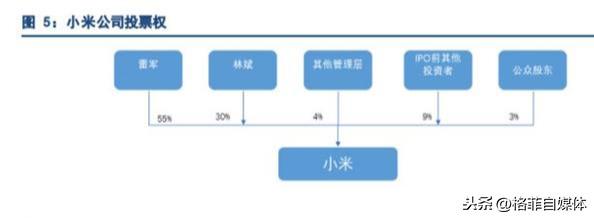

股权:雷军作为创始人具有一票否决权小米是港股第一只同股不同权的股票,雷军持有小米股权仅有三分之一,但投票权却超过50%,A类股票为1股=10股投票权,而B股1股仅1股投票权,A股仅雷军和林斌持有,其余公众均为B股;

当前小米已发行普通股为241亿股,而雷军持有42.9亿A股(占A股64.15%)、26.61亿B股(占B股15.72%);林斌24亿股A股(占A股比例35.85%),3亿B股(占B股1.77%)。雷军虽然实际上持有小米31.4%的股份,但实际上拥有55.7%的投票权,为小米实际控制人。

根据开曼公司法和小米章程,雷军一人可决定普通事项,一人可否决重大事项。雷军对小米拥有绝对决定权和影响力,对公司决策及市场风向把控起到了决定性的作用。

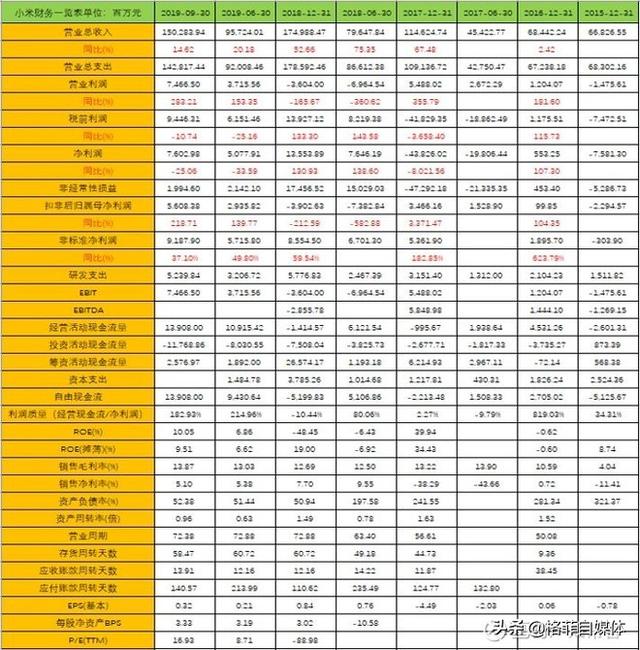

一览表分析:

小米自2015年660亿营业收入增长到2019Q3为1500亿元,预计全年会到达2000亿以上,仍处于高速发展的状态,而净利润观察其非标准净利润(因其上市前进行股权激励)仍以2位数高速增长,从收入与利润来看规模扩大,成长性强;

1. 资产负债率:负债率观察其财务稳定性,在2015、2016年杠杆率高快速资产快速上升,而2018、2019年资产负债率下降至50%,负债率趋于稳定合理水平,增强其财务稳定性;

2. 利润质量:产生的利润是不是以现金的形式收到的(经营活动现金流入/净利润)2019年利润质量超过100%,说明产生利润更加真实可靠,小米更加注重现金流管理;

3. 应收款与应付款:主要是考虑在行业中的地位,只有在行业中有更高的议价能力、话语权才能在后续的成长中处于主导地位,应收账款周转天数只有十几天,而应付账款周转天数超过100天;

可见小米对上游的议价能力非常强,而这种能力并未降低,应收账款周期短,说明其变现能力强,存货周转天数约60天,对于手机与商品来说存货周转天数高意味着跌价风险,而小米高周转保证其较低的存货跌价与效率提升;

4. 利润率:观察ROE、毛利率、净利率,毛利率从2018年的12%,提升至2019Q3近14%,毛利率稳定上升,净利率在5%以上,单纯看着两项指标貌似其商业模式盈利能力并不强;

但看其2018年ROE摊薄(扣除优先股,优先股更像是债权)为19%,净资产收益率很高,根据杜邦分析法提高ROE有三种方式,利润率、杠杆率、周转率。小米正是靠着薄利多销的高周转与较高的杠杆提升ROE的,综合来看小米的盈利能力较强。

以下结合2019Q3季报与2018年年报分析小米财务状况,对小米进行全面体检。

资产负债表:

小米集团2018年总资产为1452亿元,2019Q3显示总资产为1682亿元;2018年非流动资产为392亿元占比27%,属于轻资产类公司,2019Q3占比并未发生变化。

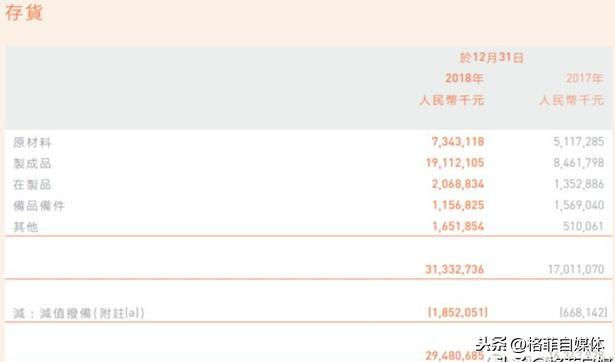

存货:2018年存货有294.8亿元,同比上升80%,其中制成品为191亿元,同比上升127%,占存货比例约61%,制成品除了手机以外还有IOT等产品,随着小米之家的快速扩张制成品大幅增加是比较正常的;

年初减值拨备为6.7亿元,2018年当年计提减值拨备有30亿元,计提比例为10%,其中有18亿元出售后转拨至销售成本中,所以实际看到2018年减值拨备为18亿元,从拨备转出情况看集体还是非常充分的,对于年营业额为2000亿规模的企业存货占比仅15%,存货周转天数仅为60天,小米的周转效率是非常高的;

而2019Q3存货继续发生好转,2019Q3存货仅为262亿,小米2019年进行主动去库存战略,2019年作为5G手机元年,4G手机库存大无疑会存在存货跌价的隐患,从小米2019年底与2020年初大力发布5G手机节奏来看战略较为明智;

与同行华为、OPPO等相比较2019年小米市占率国内为9%处于维持的状态,2020年开年5G加速明显,5G手机利润率高,对于未来的手机ARPU值具有促进作用。

贸易应收款:2018年贸易应收款为55亿元,而2019Q3上升至97亿元,财报显示小米会给客户不超过180天的信用期,从小米商城上看手机类产品会打出12期免息等优惠,鼓励消费者办理分期等业务,确实有给消费者变相让利,促销模式;

应收款项主要来自中国与印度两大市场,而应收款主要集中在前三个月,2019Q3前三个月应收款为89亿元,占贸易应收款比例约90%,减值拨备2018年年报显示为1900万元,其中一半已经收回,年内并无不可收回应收款。应收款虽大幅上升,但占营业收入比例极小1%还不到,账期也较短,实际上并未影响小米的回款能力。

应收贷款:主要来自于小米金融板块业务,2018年应收贷款为102.9亿元,同比上升近20%,2019Q3应收贷款为122.5亿元,继续保持上升态势,对于互联网公司来说金融服务是重要的一环,支付宝、微信、京东、苏宁等等纷纷推出金融贷款服务;

主要针对个人消费者,一般贷款利率为万分之五/日,年化利率达到18%,即使各家有利率打折也会达到12%以上,直接与银行竞争,从招行、建行、平安等消费贷等近年进行如火如荼,虽然这块利润稳定但存在一定风险,对各大集团的风险控制能力要求很高;

2018年小米无抵押贷款为109.9亿元其中减值拨备为7亿元占比6.5%,消费贷从银行的角度来看招行开始进行收缩,在疫情扩散、经济下行时产生坏账率较高,金融服务与小米实际业务关联性并不强,金融板块业务并不看好,但小米上市招股书提到未来会将金融板块剥离,这会更有助于小米专注的发展。预付款:

2018年小米预付款及其他应收款项为209亿元,同比接近翻倍,2019Q3较2018年保持相同水平。就供应原材料应收外包款项及为第三方支付款项100亿元占比50%,可收回增值税及其他税项78亿元,占比近40%;

小米集团控股参股许多家战略略合伙企业,会存在小米集中采购的行为,占成本的比例6%,而对供应商的预付款等更少,实际上小米的对上游的议价能力很强。

按公允价值计入损益的短期投资:主要为短期理财产品66亿元,小米披露利息收入为2.2%-5.15%之间,经测算利润表中其他收入中的短期投资收入为3.35亿元,对应理财利率达到5%利率较高。2019Q3短期投资额达到147亿元,较2018年大幅上升,由于2019年公司经营性现金流变好,购买短期理财不影响资金的使用。

现金及活期利率:2018年公司账面现金为302亿元70%是美元,其中银行及手头现金为109亿元,初始为三个月的短期银行存款为192亿元,综合计算银行存款对应的活期利率为1.99%,利率水平较高账上现金真是可靠。

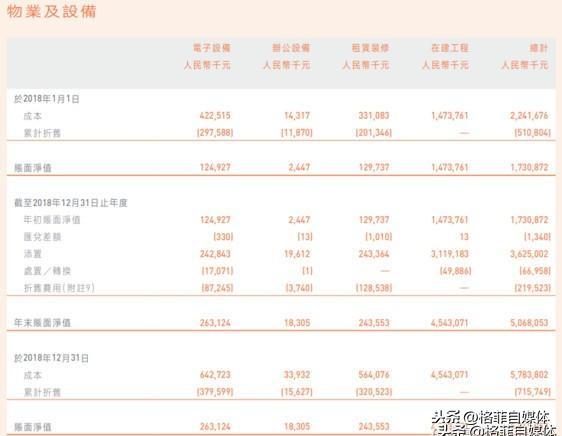

固定资产与折旧:小米2018年固定资产为50亿元,其中45亿为在建工程,以工厂和办公大楼为主,电子设备账面净值为2.6亿元,折旧年限为7.4年而且超过50%已经完成折旧;

租赁装修账面净值为2.43亿元,折旧年限为5年,超过50%已完成折旧,办公设备占比较小,累计折旧超过50%,整体来看小米轻资产运营明显,折旧率充足,体现了谨慎的财务原则。

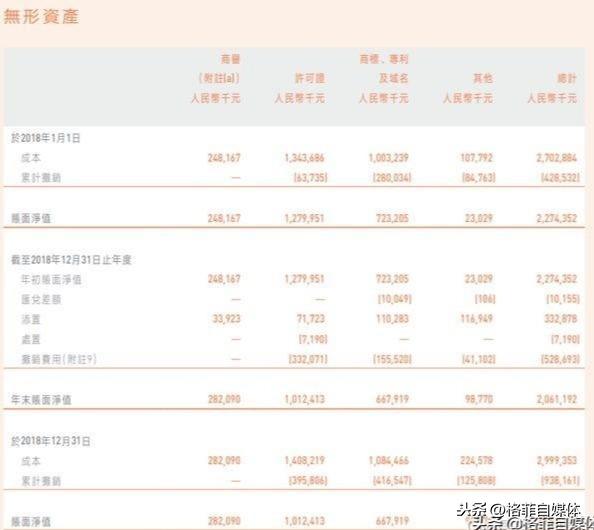

无形资产:主要为许可证、商标、专利及商誉,其中商誉占比非常少,仅2.48亿元,为收购爱奇艺股权时形成,爱奇艺当前在美股上市,小米与爱奇艺合作作为小米电视的补充,增添了小米电视体验价值,并且可以产生互联网付费收入,这笔投资可以说很成功,商誉减值风险与空间不大;许可证与商标专利的摊销年限分别为5年、1.6年,摊销较为充足。

长期股权投资:雷军中年创办小米,雷军早年间也是优秀的创投经理人,投资经验丰富,小米集团围绕着小米产业链、供应链投资诸多企业,在AIOT方面本着参股不控股的原则孵化科创企业,与企业共同成长,在电子领域开始小米处于供应链短板,但目前随着投资入股,供应链与产业布局趋于完整,同业中护城河较高,AIOT方面小米2014年便开始布局,1+4+X战略已经浮出水面;

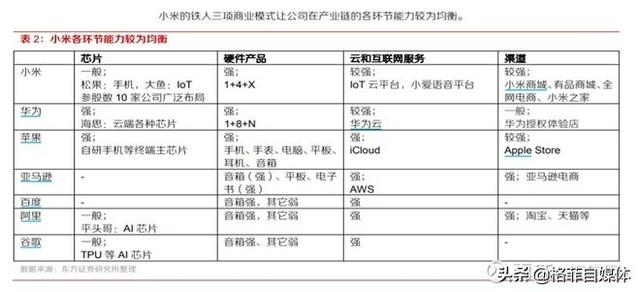

小米行业对标主要以华为、苹果、亚马逊、阿里等,芯片方面苹果华为属于第一梯队,小米、阿里、谷歌表现一般,小米主要参股10余家公司广泛布局,如松果、大鱼分别对应的是手机与IOT方面;

硬件产品方面小米手机在国内、全球销量均排名前五,小米成立10年,推出双品牌计划红米主打性价比,小米携带十年巅峰之作小米10及小米10Pro正式进军高端旗舰,小米旗舰系列相信大家早有耳闻;

高通骁龙865、1亿像素摄像头、原素屏等在摄像与音质方面调教极其出色,外观设计占屏比不逊于苹果、华为、三星等国际大牌,但价格仅有其5-6成,1分钟销售额破2亿元等等,可见小米手机已经进入国际巨头行列;

AIOT方面对标苹果华为,而百度、阿里、谷歌方面仅音箱较强,苹果华为还主要在3C端较强,小米的渗透性极强,小米是通过1+4渗透到生活中的各行各业,与生活息息相关,比如白电、黑电、小家电等智能家用电器,物联网实现真正意义上的物联网公司,当前小米正紧握时代风口,这也得益于前瞻的眼光与战略布局。

小米股权投资也是最为复杂的一个会计科目,分为2个部分按权益法入账的投资2018年为86亿元,按公允价值计入损益的长期投资2018年为186亿元,2019Q3两项较2018年并未有较大差距,以2018年年报为准分别来看一下两个方面的股权投资。

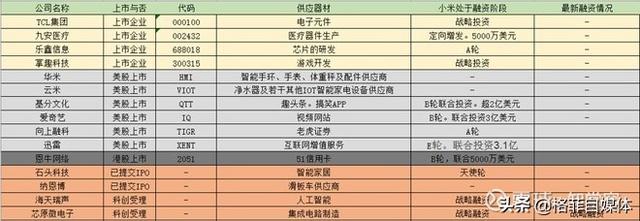

按权益法入账的投资:其中上市实体61亿元,非上市实体24亿元,合计86亿元,上市实体较2017年同比增长数倍,主要是所投股权在2018年上市,华米科技(小米手环、手表的供应商)在纽交所上市,爱奇艺纽交所上市(虽然持有爱奇艺股权仅6.8%,持股比例低于20%,但对小米集团产生重大影响,所以也列于按权益法投资);

权益法投资主要以战略投资为目的,下表格多为美股、A股、科创板等上市,投资方向为手机、元器件、IOT方向,战略投资从上市情况来看投资是非常成功的。

按公允价值计入损益之长期投资:2018年合计186亿,其中权益投资76亿元,上市权益为52亿元,非上市24亿元,优先股投资110亿元,优先股投资对象主要为销售货品及提供互联网服务的公司。

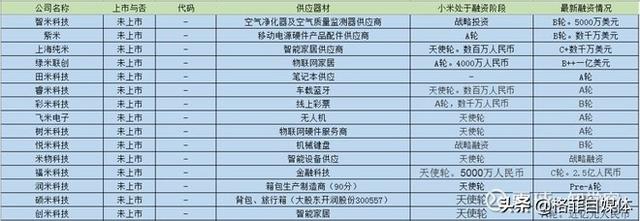

以下仅列举其中一部分,可以看出大部分为天使轮或A轮投资B轮、C轮跟投,这些公司处于成长孵化器,未来对AIOT发展起到推动作用,小米创投如雨后春笋般快速成长,竹林效应明显。

应付款:贸易应付款2018年为462.8亿元,同比上升36%,2019Q3继续增加至495亿元,应付款上升可见对上游议价能力非常强,应付账款周转天数达到110天,远高于应收账款周转天数。

借款:2018年长期借款与短期借款合计为108亿元,其中无抵押贷款与有抵押贷款合计70亿元,占借款总额65%,其余为应收贷款资产证券化发行,年息介乎5.1%-8%。借款金额总体量较小,上市后负债率下降至50%,而其中大部分为应付款,小米财务端较为稳健。

利润表:

营业收入:2018年营业收入达到1749亿元,同比上升52%,2019Q3在去手机4G库存的情况下达到1502.8亿元,同比上升14.62%,小米公司披露2019年全年营业收入会达到2000亿元,营收上一个新台阶。

毛利率:2016年、2017年、2018年、2019Q3毛利率分别为10.59%、13.22%、12.69%、13.87%,毛利率近几年有逐步上升趋势,随着小米手机进军高端系列,营业收入占比扩大,毛利率未来会稳中有升。

期间三费:2018年销售费用79.9亿元,同比上升53%,与营业收入增速相同,而行政费用2018年高达120亿元,主要为2018年上市时以股权带薪酬授予雷军折合人民币100亿元,扣除这部分非经常性影响行政费用上升较为合理;

研发费用2018年为57亿元,而2019年全年预计会达到70亿元,2020年公司披露会达到100亿元,科技公司研发费用也属于必要投入,小米单品小米10系列研发费用高达10亿元,只有好的产品才能有较高的市场溢价,提升毛利,对于销售额达到2000亿规模的公司来说研发费用占5%,还远低于华为等国际巨头,未来研发费用预计会保持在5%维持。

净利润与非国际标准净利润:2018年非国际标准净利润达到85.5亿元2019Q3为91.87亿元,同比增长分别为59.5%、37.1%,非国际标准下持续高速增长。

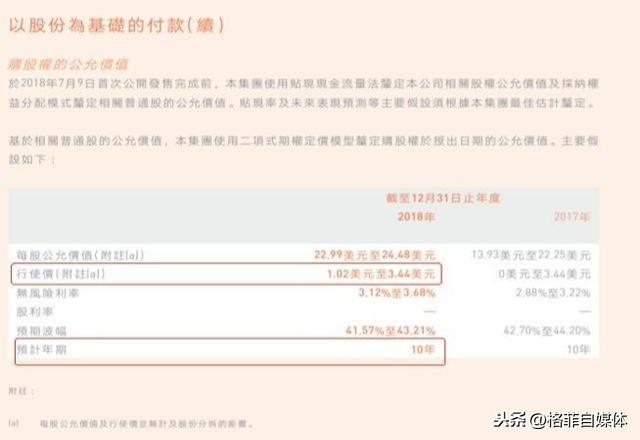

非国际标准下与报表净利润的差别:两者转化主要有3点,其中可转换可赎回优先股125亿元属于上市一次性变动,上市后再无优先股。而后面两项以股份为基础的薪酬为123亿元,其中雷军个人占102亿元,21亿元为其余持有期权的员工,和投资公允价值增益价值48亿元;

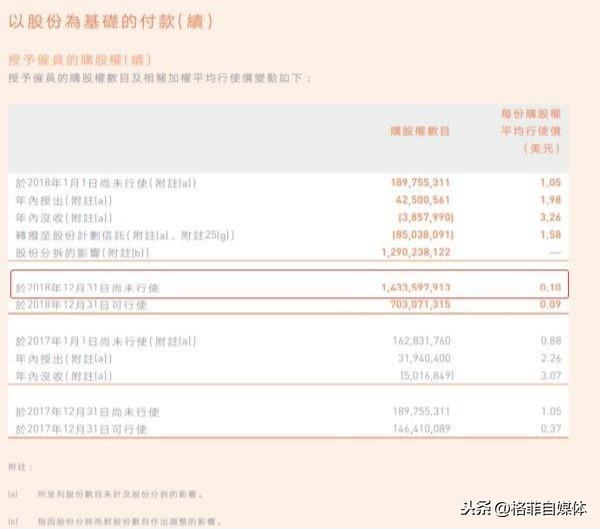

员工期权持股:截止2018年12月31日尚未行使股份为14.33亿股,可行权为7亿股,未来员工持股每年都会有新增授予购股权,期权持股比较复杂,公司根据二项式期权定价模型立定购股权授予日起的公允价值;

听着就一头雾水,举个例子未来2年小米涨到30元钱,但持有小米购股权的员工还是可以以约定价格比如说12元来购买,中间的差额算作小米成本。但每年都在新增购股权很难线性衡量小米未来的成本,知常容以迂回的办法来确定其成本,当前股本为240亿股,增加这部分成本后预计以250亿股本来计算后期每股利润。

投资价值公允价值变动:主要为优先股投资公允价值变动和权益投资公允价值变动,2017年与2018年投资公允价值变动分别为63亿元、44亿元,相对平稳,预计未来按50亿来扣除这部分影响,所以非国际标准净利润(经营可持续性净利润)=财报净利润+(以股份为薪酬)20亿-(投资公允价值变动)50亿。

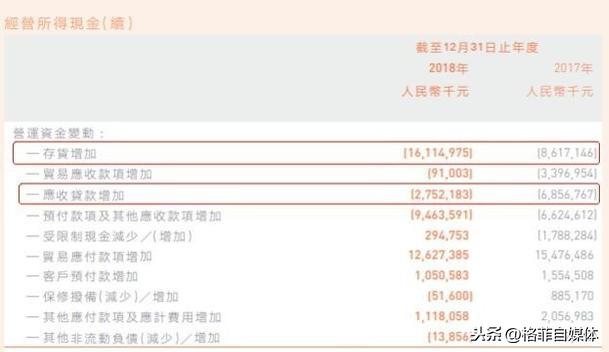

现金流量表:经营性现金流:2018年经营性现金流为-14亿元,2019Q3为139亿元,现金流有好转现象,主要受到去库存与资金占用情况好转,随着公司对存货管控与应收款的控制未来经营现金流会与净利润保持一致,利润质量提高。

投资性现金流:近年来始终为负可看出,公司仍处于扩张状态,资本开支方面2018年为27亿元,小米本就是轻资产模式未来资本开支不会大幅增加。

融资性现金流:2018年上市股权融资232亿元,2019Q3为25亿元,未来融资需求随着经营性现金流的变好融资需求逐渐降低,趋于理性。

估值:

预计2019年、2020年、2021年非国际标准下净利润为120亿元、150亿元、180亿元,对应EPS为0.48、0.60、0.72,PE为23X、18.5X、15.3X。

长期来看自由现金流等于净利润,利用非国际标准净利润2019年为基准预计为120亿元,5年平均增长率为20%,折现率为10%,永续增长率为4%计算自由现金流现值为4118亿元,对应股价为19港币。

作者:知常容

免责声明:文中所有观点仅代表作者个人意见,对任何一方均不构成投资建议。

版权保护:著作权归原创作者所有,欢迎转发并注明出处。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。