神话终于还是破灭了!

瑞幸咖啡2018年一夜冒出,2019年5月17日便成功登陆纳斯达克,不足18个月的速度刷新了全球最快IPO纪录。

但上市不到一年,4月2日,瑞幸咖啡自爆内部造假22亿元人民币。盘前股价一度暴跌85%,开盘后8次触发熔断暂停交易。最终以6.4美元报收,跌幅超75%,市值蒸发350亿人民币,目前市值15亿美元。

来源:Wind

针对瑞幸咖啡(Luckin Coffee Inc.)财务造假事件,中国证监会4月3日午后发布声明,表示高度关注,并对该公司财务造假行为表示强烈的谴责。

还能活下去吗?

4月2日晚,美股开盘前,瑞幸咖啡突发公告称,公司内部成立的特别委员会调查发现,瑞幸COO刘剑以及其下属几名员工从2019年二季度起从事了某些不当行为,伪造交易价值大约22亿元人民币。

22亿元营收是什么概念?

瑞幸2019年一、二、三季度的收入分别为4.785亿元、9.091亿元、15.42亿元。如果按照总营收来计算,22亿元相当于瑞幸2019年全年总营收的44%。也就是说,瑞幸每卖出的10杯咖啡,有4杯半是虚构的。

其实,从诞生到上市,质疑声一直伴随着瑞幸。

2020年1月31日,一份长达89页、针对瑞幸咖啡的未具名报告在网上流传,直指瑞幸存在财报造假和商业模式问题:“在2019年第三季度和2019年第四季度,每店每日商品数量分别夸大了至少69%和88%,有11260小时的门店流量视频为证。”

国际空头公司“浑水研究-MuddyWaters Research”认为这项报告是可信的,所以做空瑞幸。消息一出,瑞幸盘中大跌24%。当天,瑞幸股价下探至27美元/股,市值约83亿美元。一夜之间,跌去近10亿美元。

瑞幸连忙发布一份SEC文件,对报告中包含的误导性和虚假指控作出强势回应,坚决否认报告中的所有指控。有意思的是,其股价在之后的两个多月上涨了160%。

4月2日晚间,瑞幸在内部信中表示对上述事件感到震惊,称相关当事人已停职且其负责工作已安排其他管理者接任。将尽力减少此次事件的负面影响,呼吁员工不忘初心,继续做好本职工作。并表示会进行深刻反思和调整,称“道阻且长,行则降至”。

但这一次,瑞幸还能“扛”过去吗?

业内人士分析,瑞幸很可能遭遇集体诉讼,天价赔偿可能会击垮瑞幸咖啡;瑞幸咖啡的相关负责人,将面临被刑事调查,甚至起诉判刑的可能;瑞幸咖啡可能被强制退市,如同之前造假的安然公司。

因涉嫌证券欺诈,多家美国律师事务所此前已对瑞幸咖啡公司和特定管理人员提起集体诉讼,目前法院已正式立案。

截至记者发稿前,已有包括威诺在内的多家律师事务所开始接受中国投资者起诉瑞幸咖啡的民事赔偿诉讼案件。

造富了谁?

2019年5月17日晚,瑞幸咖啡在美国纽约纳斯达克敲钟上市,募资6.95亿美元。开盘当天市值达42.5亿美元,成为当年在纳斯达克IPO融资规模最大的亚洲公司。

瑞幸咖啡的主要团队成员都来自神州系,其董事长陆正耀是神州系的缔造者和总操盘,CEO钱治亚、CMO杨飞以及本次公告中提到的造假主谋COO刘剑也都来自神州系。

瑞幸的"资本高手们"早已谋划好了出路,套现离场。

1月8日,瑞幸咖啡的早期投资机构Centurium Capital通过瑞幸咖啡的可转换债券和股票发行套现了2.32亿美元。

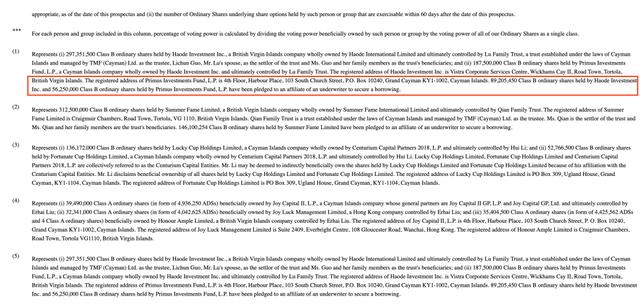

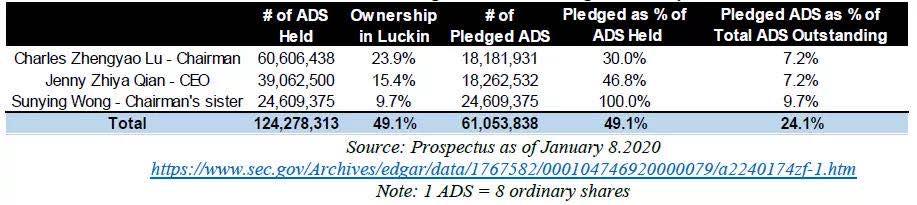

浑水也指出,虽然瑞幸咖啡的管理层称自己从未出售过该公司的一股的股份,但是,他们已经通过多次股权质押方式套现。

瑞幸管理层的股权质押公告

来源:瑞幸公告

据浑水统计,瑞幸咖啡的管理层抵押的股份数量几乎是他们全部股份的一半,按此前未暴跌的价格计算,价值大约是25亿美元。

瑞幸管理层股票质押汇总

坑了谁?

Wind数据显示,截至2019年12月31日,共有158家机构投资者持有瑞幸咖啡股票,相较2019年第三季度末新增64家机构进入场,如今它们一律被埋坑底。

按照上一日收盘价计算,最大的机构股东资本研究全球投资者持有瑞幸的股份市值将近16亿美元,目前只剩下不到4亿美元。

一批国际上鼎鼎有名的大投行、大资管也纷纷踩雷了。在重仓瑞幸咖啡的基金中,不乏美洲基金(American Funds)、先锋集团(Vanguard)、富达国际(Fidelity International)、美国银行、瑞银等以及(全球资本研究投资者基金(Capital Research Global Investors)、孤松资本(LONE PINE CAPITAL LLC)等。

来源:Wind

据了解,美洲基金旗下的American Funds SMALLCAP World Fund是持有瑞幸咖啡股数最多的基金,且在去年末加仓,截至2019年末持有508.07万股,占比2.16%。

而就在瑞幸咖啡自曝家丑的前三天,也就是3月30日,美股分析师Jeff Vande Hey曾发表一份研报,用“荒谬”二字形容了瑞幸咖啡的业绩增长.

该分析师称,只用了不到三年的时间,瑞幸成为世界上最大国家最大的咖啡连锁店。截至2019年底,该公司共有4507家自营零售店。在过去一年里,该公司的门店数量增长了209%。门店总数基本上翻了一番,但该公司的收入却增长了5倍。

中介机构承担什么责任?

招股书显示,瑞幸IPO承销商包括瑞士信贷、摩根士丹利、中金公司和海通国际;审计师团队为安永;金杜、竞天公诚分别为公司中国律师、券商中国律师;达维、佳利分别为公司美国律师、券商美国律师;行业顾问为弗若斯特沙利文。

在做空事件发生后的2月4日,中金公司发表题为《匿名沽空指控缺乏有效证据》的瑞幸咖啡的研究报告,为瑞幸咖啡站台。

中金公司称,沽空报告中调研数据代表性不足,单店观察天数和小票等样本较小,报告中对应单店平均观察店数约1.6天,单店平均小票数量仅11.7张,将观察不足2天的数据及少量小票信息递推至整个季度,认为缺乏合理性。

目前,中金公司回应媒体称:“我们已关注到此事,会密切留意。”

上海交大上海高级金融学院会计学教授陈欣对中国证券报(ID:xhszzb)记者称,中介机构理论上是要承担责任的,但是美国的法律体制和我国存在差异,最终还要看中介机构到底有没有尽责,是否审计尽责有相关的评判标准。

分析人士还称,审计机构也可能会涉嫌犯罪,可能要面临严格的举证责任,瑞幸公司、相关董监高、审计机构等中介机构,还可能面临巨额的集体诉讼。根据美国法律,提供不实财务报告和故意进行证券欺诈的犯罪要判处10至25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。