作者:大视野蒋炜

最近,我随手发了一个悬赏帖子:

1、行业空间非常大;

2、该公司是所在行业内竞争力最强大的公司;

3、该公司目前的市场占有率还很低;

4、该公司管理层有足够的进取心

2天时间,超过二百多万阅读量,超过五百多个回复,从众多答案中,汲取到了很重要的研究方向。

那么,为什么要发出这个悬赏帖呢?原因是,我最近复盘了下东方雨虹,让我唏嘘不已,这家公司我大约在百亿市值的时候就有过关注和粗浅研究,但是看了些资料后,我很武断的就给抛弃了。是的,我放走了一直大牛股,可惜啊,可惜!

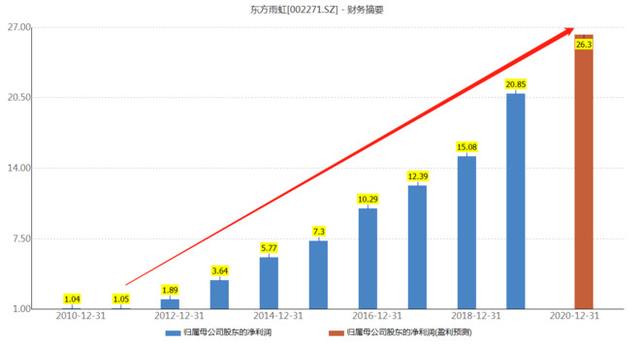

2010年3月25日

归母净利润TTM:7318.56万元,总市值:50.37亿元,市盈率TTM:68.83倍

2020年3月26日

归母净利润TTM为208511.23万元,总市值:488.72亿,市盈率TTM:23.43倍

十年前,该公司净利润不到1个亿,市值50亿,市盈率高到吓人的近70倍,我估计很多人看到这么高的市盈率,压根连研究的兴趣的都没有了。但是,当时在50亿投资东方雨虹,一直拿到现在的人,市值近500亿,您觉得他是一个傻逼吗?恐怕答案是否定的。

净利润从7318.56万元到208511.23万元,近10年增长了28.49倍!折算年复合增长率为39.78%。

总市值从50.37亿元到488.72亿,近10年增长了9.7倍!折算年复合增长率为25.51%,这个成绩放到过去10年的A股中,应该不算丢人的吧?

在净利润增长了近30倍的情况下,总市值的弹性近10倍,主要原因是市盈率从68.83倍降低到23.43倍,降幅-65.95%。

通过,复盘东方雨虹这个生意的发展史,对于提高我的投资体系,标的选择上,有些更进一步的启迪:在一个具备广阔发展容量的行业中,对于一个已经建立了独特竞争优势的龙头,与竞争对手的优势非常明显,那么在它非常早期阶段,投资这个生意是非常明智的选择。

而且,这个生意未来的成长性,可能不会是我们拍脑袋的认为,保持15-20%的年复合增速,有时候的发展速度是“跳跃式”成长的,比方说某一年可能会“突然性”的增长80%,企业的内在价值有一个跳跃式的提高。

只要行业空间足够大,龙头优势足够强,企业足够进取,当前龙头市占率低,那么这种企业的未来成长性是足够确定性的。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。