打开APP 阅读最新报道 打开APP 阅读最新报道 |

从美国回到中国,公司的业务没有任何变化,人员也没有变化,市值增加了6-7倍,摸高4400亿至今日仍超过3500亿,静态市盈率超过5000倍,这到底说明了什么问题呢?

我曾阅读周鸿祎教主的“我的互联网方法论”一书,对于红衣教主对市场的深刻洞见和敢于举刀革命,重新定义市场游戏规则的勇气和执行力高度认同,通过“安全”这一无处不在的抽象概念重新定义360公司的业务边际同样十分敬佩,今天在中国市场上360是一家极具市场影响能力的公司是无可质疑的,“没有网络安全,就没有国家安全”,以安全概念涉及到国家和社会的基础作为回归A股的理由同样说的很有想象空间且名正言顺。唯一值得说一说的就是,同一个公司同一个老板,为什么在中国比在美国贵6倍?

|

从市场认可度来说,美国市场不缺乏全球领头的科技类企业,好的题材多的是,相反中国最好的互联网企业全都在美国或者香港上市,缺乏好的投资标的,致使360这样的股票在中国市场属于罕见标的,自然获得高溢价,不得不佩服周教主的洞见,最近个人财富超过李彦宏,可喜可贺。

反过来说,对于普通的投资人,如果我们对比中国市场和美国市场的回报,从更长的维度来看,实际的中国市场回报远远低于美国市场回报。

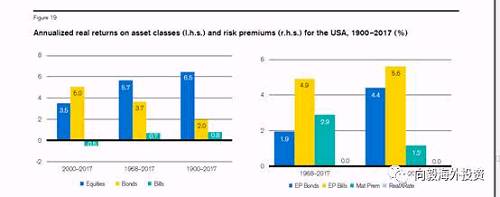

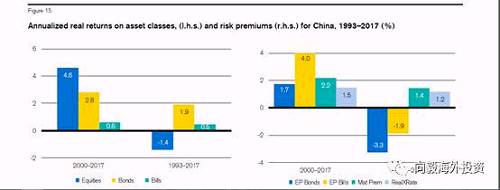

实际上,根据瑞士信贷银行的的全球投资回报2018年版的报告,去除通货膨胀的因素,在真实的投资回报当中,在1993年到2017年的维度当中,中国的股权类资产的年化回报,非常可惜,为-1.4%,而债券类资产的回报也仅仅为1.9%,远远低于美国同周期的资产回报水平,如果在放上Beta值,即投资中的稳定性参数,恐怕中国的回报更加令人惋惜。读完该报告,我只想问一句读者,这么多年下来,你真的觉得在中国市场通过资本市场投资赚钱了吗?

管中窥豹,可见一斑,不论360未来的前景如何的好,今天它以超过5000倍的市盈率,彻底的透支了未来,本质上来说,和48块钱上市的中石油有什么区别?由于M2的规模,中国市场稍好的标的物基本都有超高的溢价,所以市场本身对于投资人来说非常难获得好的回报,除非你就是那个在7块钱就知道360要借壳313的人。周教主赢了,投资者你赢了吗?

|

|

来源 Credit Suisse Global Investment Returns Yearbo

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。