4月20日晚,智飞生物(300122.SZ)发布2019年年报。其实我早在19年10月就开始给身边的人推智飞生物,不知道别人买了没,反正我知行合一买了,现在大概也挣了60%了。如果你问我还能买么?我只想说,现在买医药股就相当于3月底买科技股。

1.业绩概况

2019年公司实现营业收入105.87亿元,同比增长102.50%;归母净利润23.66亿元,同比增长63.05%;扣非归母净利润23.88亿元,同比增长63.70%。

公司共有4种自主疫苗产品在售,包括AC-Hib疫苗、ACYW135多糖疫苗、Hib疫苗、AC结合疫苗。代理产品有5种,包括默沙东的4价HPV疫苗、9价HPV疫苗、5价轮状疫苗、23价肺炎疫苗和灭活甲肝疫苗。其中绝大多数为非免疫规划疫苗,也是我们俗称的二类苗。

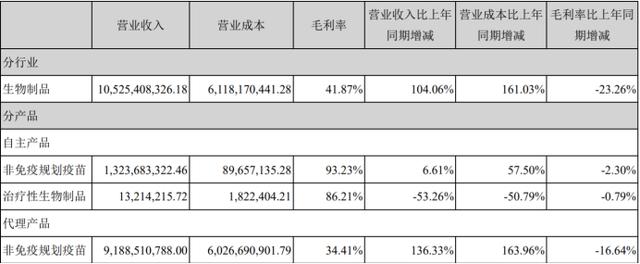

分产品看,公司的高速增长主要来自于二类苗。报告期内,公司代理二类苗实现销售收入91.89亿元,同比增长136.33%,自研二类苗实现营业收入13.24亿元,同比增长6.61%。

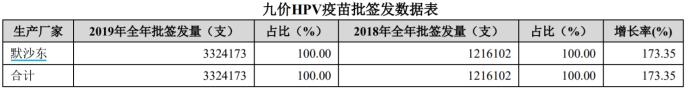

代理二类苗中,HPV疫苗、五价轮状疫苗为主要利润来源。从批签发数据来看,2019年公司4价HPV疫苗2019年批签发55.37万支,同比增长45.88%;9价HPV疫苗批签发332.42万支,同比增长173.35%,5价轮状疫苗批签发469.83万支,同比增长493.37%,5价轮状病毒疫苗之所以增速高,是因为2018年基数低。

2.一季度批签发情况

自主产品:批签发量整体呈现上升趋势,批签发数量由2011年的529.2万支上升到2019年的613.3万支,年复合增长率达到7%。2020年1-3月累计实现批签发273.2万支。4价脑膜炎多糖苗及Hib为主要品种,AC-Hib三联苗未获批签发,4价脑膜炎多糖苗及Hib(西林瓶)占自主产品批签发份额为33%、21%;

代理产品:批签发量整体呈现上升趋势,批签发数量由2011年的105.8万支上升到2019年的1550.2万支,年复合增长率达到29%。2020年1-3月累计实现批签发373.8万支,同比增长135%。4价HPV、9价HPV及5价轮状病毒疫苗为主要品种,占代理产品批签发份额为49%、11%和40%;9价HPV疫苗2、3月均无批签发。

更多疫苗和血制品批签发数据可以点此链接:疫苗及血制品一季度批签发数据

3.在研情况

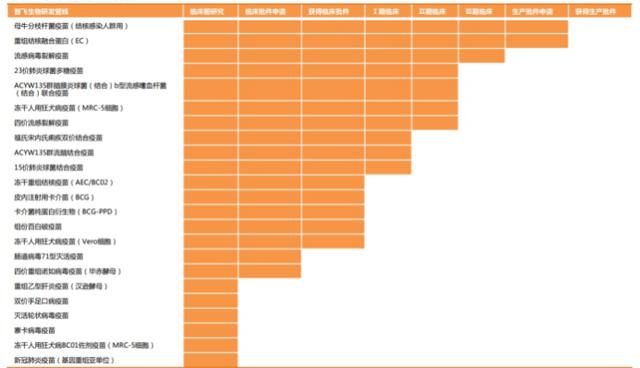

公司在研项目超过20项,其中2项已经申报生产。

EC诊断试剂和预防用微卡已进入审评的最后阶段,预计将于年内获批,两个品种均为国家一类新药。其他重磅产品包括流感疫苗、15价肺炎疫苗等处在临床的不同阶段。

公司和中科微研究所合作研发新冠肺炎疫苗(基因重组亚单位疫苗),在临床前研究阶段,有望在本月底进入临床阶段。

4.2020年HPV继续热销

众所周知,4价9价HPV是公司主要代理产品。

2012年公司与默沙东签订独家代理四价HPV疫苗协议,2017年9月2日公司与默沙东在原协议的基础上签署了《供应、经销与共同推广协议补充协议》,对4价HPV的采购年限和数量做了进一步明确:2017-2021年6月基础采购额分别为5.42亿元、13.72亿元、17.84亿元、22.30亿元及6.17亿元。

2018年11月5日,公司与默沙东就4价HPV疫苗及9价HPV疫苗签署新的基础采购协议:2019-2021年6月基础采购额分别为55.07亿元、83.30亿元和41.65亿元。

根据公司和默沙东签订的HPV采购额计算,2020年是公司业绩释放的一年,较去年同期增长51.26%。

但是,2021年上半年采购额为41.65亿元,下半年尚未续约,因此不少朋友肯定很慌。其实不用担心,预计今年三季度公司会再次和默沙东签订采购协议。不过也需要注意下风险就是,万一没有续约,智飞2021年业绩会大幅下降,届时主要靠代理的无价轮状病毒疫苗以及自己的产品贡献业绩。

关于会不会续约以及国产HPV2价对公司产品销售的影响方面的问题,我之前在文章里提到过,可以看我2月8号《智飞生物,确定性和想象力同在的疫苗公司》这篇文章。

接下来,我们看下公司的销售毛利率,2018年主要代理品种为4价HPV,2019年销量大增的是9价HPV,而2019年公司代理毛利率下降16.64%,至34.41%。因此可以推断出,9价HPV毛利率比4价HPV低。

由前面推断可以看出,公司代理销售毛利率会进一步下降,若按30%毛利率计算,2020年83.3亿元的采购额完全释放的话,HPV代理可创造近120亿元营业收入,36亿元毛利。

关于5价轮状疫苗,2019年签发了496万支(280元/支),大概13个亿,今年一季度在疫情期间就签发了150万支,全年600-700万支问题应该不大。

2020年及往后轮状病毒签署多少协议,目前还没找到具体数据,等找到了,会补充上来。

5、自研产品

2019年公司自研产品收入13亿元,同比增长5%,毛利率下滑2pct至93%,预计2020年收入增长20%左右:

1)AC-Hib三联苗水针剂型已停产,预计2020年销售存货(货值约3亿元),无佐剂冻干剂型有望2022年上市销售;

2)2020年规格升级的MCV2、Hib、MPSV4实现10~11亿元的收入体量;

3)EC诊断试剂已离开补充资料,预计获批在即,母牛分枝杆菌疫苗预计4~5月获批,将承接潜伏性结核感染者。多数券商看好EC诊断试剂和母牛分枝杆菌疫苗,但这类苗会不会被纳入一类苗也挺难说,保持谨慎乐观的态度,以上两个疫苗应该要3季度才进行销售,因此对公司业绩贡献不会特别大,预计下半年销售额2~3亿。

6.继续加大销售力度

对于疫苗行业来说,销售团队尤为重要。

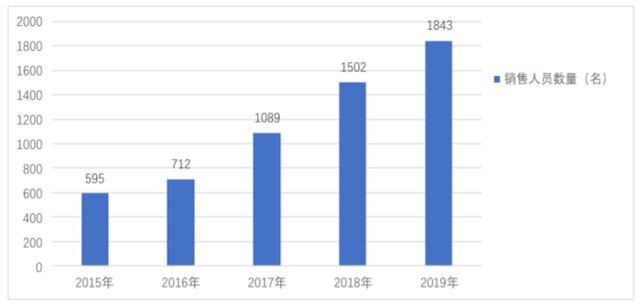

2019年,公司继续扩大销售队伍,销售人员又增加了300多人,同比增长22.70%。公司的营销网络可覆盖全国31个省、自治区、直辖市,包括300多个地市,2600多个区县,30000多个基层卫生服务点(乡镇接种点、社区门诊)。

智飞能代理默沙东的HPV疫苗,主要就是由于智飞的销售渠道够硬。新版《疫苗管理法》规定,国内疫苗代理国外产品只能独家代理,因此后续合同到期我觉得续签的问题不大,毕竟渠道硬,国产产品还要大概四五年。

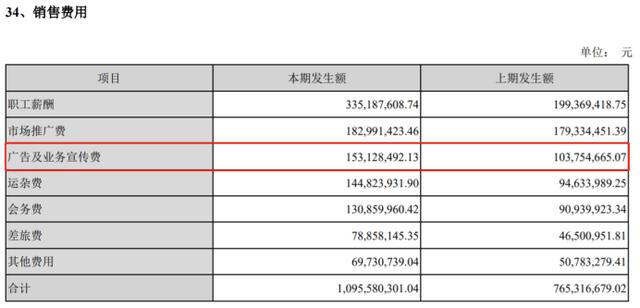

在扩大销售队伍的同时,智飞也在积极投入广告,销售费用的其他多数费用都是和当期相关,而广告费的投入却是后续会持续产生影响。公司加大广告投入,也是在提高自身护城河。

7.总结

今年智飞的财报基本上符合预期,也没有特别大的惊喜,原本我对智飞的预计也就1200亿元,算完2020年业绩,若还是按40pe给的话,1400亿问题不大,不过也是有预期差在的。

目前智飞股价确实涨不动,没有出利好的催化剂涨幅不会很大,潜在的利好有新冠肺炎临床公告、微卡上市,和默沙东续签代理协议,其他的也没了,目前估值也接近合理部分,不过按目前赔率算,这个价追智飞不划算,但是持有的,可以继续再等等,也可以参考我的操作,先卖一点点,其他仓位再看。

最后再提一下风险及机会点,由于疫情影响,默沙东产能会不会有问题?是否会对中国的批签发有所影响?国外疫情严重造成接种困难,是否会考虑将更多的疫苗供给给中国?这些都不确定。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。