长江商报消息●长江商报记者明鸿泽

从化工到化工+游戏、再到游戏,金科文化(300459.SZ)耗资82亿元看似实现了华丽转身,实则隐患不小。

金科文化原本是一家传统的化工企业,委身于浙江上虞。2015年5月,公司登陆资本市场,就迫不及待地开启了狂购模式。

上市刚满两个月,金科文化出资1.44亿元收购吉昌化学60%股权,初次试水加码主业。但在当年底,公司推出高达29亿元的收购案,即溢价20倍收购杭州哲信信息技术有限公司(简称杭州哲信)100%股权,一脚踏进游戏领域。

这只是开端。2016年12月,公司出资3亿元收购杭州每日给力科技有限公司(简称每日给力)加码游戏。2017年,合计作价49亿元收购风靡一时的IP“会说话的汤姆猫家族”海外公司Outfit7InvestmentsLimited(简称Outfit7)100%股权。这些收购,合计作价82亿元。

借助收购,近四年来,金科文化净利润(指归属于上市公司股东的净利润)实现超高速增长,从数千万元飙升至8.42亿元。

截至目前,杭州哲信、Outfit7均精准兑现了业绩承诺。然而,相较于去年同期超高速增长,今年一季度,金科文化营业收入净利双降,公司预计上半年净利润变动幅度为-19.45%-10.33%。

金科文化因收购形成的商誉高达63.77亿元,占去年底公司净资产的94.56%,一旦标的业绩未达预期或在期满大幅下降,公司将面临巨额商誉减值。

值得一提的是,金科文化先后两任董事长及财务总监相继辞职,现任董事长、总经理王健及实控人朱志刚则披露减持套现计划。

82亿跨界狂购资产

金科文化的上市似乎奔着资本运作而来。

金科文化的前身是浙江金科(300459),成立于2007年6月成立,主营漂白助剂SPC,系氧系漂白助剂SPC领域的龙头。2015年5月15日,浙江金科在创业板挂牌。

上市的喜悦刚过,浙江金科就实施资产收购。2015年7月20日,公司作价1.44亿元收购吉昌化学60%股权。这只是牛刀小试,收购似乎是在加码主业。

然而,5个月后,画风突变。2015年12月28日,公司宣布采取发行股份及支付现金方式收购手游公司杭州哲信100%股权,同时配套募资21亿元。

一度备受质疑的是,标的杭州哲信的估值飙升。

公开资料显示,杭州哲信成立于2010年,由浙江工业大学毕业的王健出资百万元设立,其第一款大型手游《诸神Q传》2013年3月正式投入市场,但业绩不佳。2013年、2014年,杭州哲信分别亏损42万元、2009万元。在2015年初,王健曾公开坦言,依靠《诸神Q传》勉强养活。

然而,到了2015年11月,神奇的事情发生。杭州哲信净利润突然达到3235万元,且从2014年开始各路资本争相加持。至2015年8月,其估值已达到12.14亿元。

浙江科金收购,估值高达29亿元,较其2014年10月约1.45亿元估值增长了接近20倍。

2016年5月,收购交易完成,浙江金科也更名为金科娱乐,公司主营业务变更为游戏+化工双主业。

当年底,金科娱乐又支付3亿元现金收购了每日给力,后者是一家专注移动社交游戏的新锐公司。

更大手笔收购发生在2017年,标的是Outfit7,一家成立于2013年的英国手游开发商,拥有《我的汤姆猫》、《汤姆猫跑酷》等数十款游戏。

为了收购Outfit7,金科娱乐先出资1.01亿美元收购了持有Outfit744%股权的联合好运100%股权。然后,金科娱乐实控人朱志刚、原杭州哲信创始人王健邀约一众资本组成财团斥资42亿元收购了Outfit7剩下的56%股权。然后,金科娱乐通过股份方式完成了收购。

据长江商报记者粗略统计,上述收购,金科娱乐付出的成本业务82亿元(含现金及股权)。

收购完成后,金科娱乐再次更名为金科文化。去年8月,金科文化又将化工业务相关资产、负债等归集至全资子公司金科日化。今年6月,公司出售了金科日化股权。

至此,不到4年时间,金科文化完成了从化工到游戏的蜕变。

商誉占净资产95%

金科文化成功蜕变,华丽外衣加身之后,商誉减值风险暗存。

由于高溢价收购,杭州哲信及Outfit7均设立了业绩对赌。

根据公告,杭州哲信在2016年至2018年实现的扣非净利润分别不低于1.7亿元、2.3亿元,3亿元,实际实现数为1.92亿元、2.38亿元、3.36亿元,完成率为109.41%,顺利兑现了业绩承诺。

Outfi7也有业绩承诺,即在2017年至2019年,其实现的扣非净利润分别不低于0.78亿欧元(约合人民币6.17亿)、0.93亿欧元(约人民币7.34亿元)、1.1亿欧元(约人民币8.68亿元)。三年下来,承诺数合计约为22.19亿元。2017年、2018年,其实际数为0.78亿欧元、0.93亿欧元,两年累计完成率Wie100.59%,可谓是精准达标。

当然,也有爽约的。每日给力2017年净利润实际数为2289.85万元,低于首年承诺数2500万元。

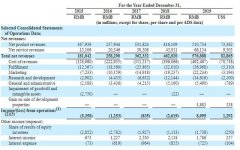

依靠上述并购标的业绩贡献,金科文化实现了净利润惊人增长。2015年至2018年,公司净利润分别为0.48亿元、2.05亿元、3.94亿元、8.42亿元,同比分别增长33.99%、322.87%、92.16%、113.76%。去年的净利润较上市之前2014年净利润0.36亿元则增长了22.39倍。

然而,今年以来,金科文化经营业绩开始变脸。

今年一季度,金科文化实现营业收入6.50亿元、净利润2.51亿元,同比分别下降5.70%、13.73%。去年同期,其实现的营业收入和净利润分别为6.89亿元、2.90亿元,同比增幅为96.08%、174.23%。对比发现,今年一季度业绩可谓是大幅变脸。

去年上半年,金科文化实现净利润5.54亿元,同比增长171.28%。根据预告,今年上半年,公司净利润为4.46亿元至6.11亿元,变动幅度为—19.45%—10.33%,即便是按上限算,增幅也大幅放缓。

金科文化系列收购形成商誉63.77亿元。目前,杭州哲信承诺期已满,Outfi7进入业绩承诺的最后一年。如果Outfi7业绩爽约,如果杭州哲信业绩大幅下滑,商誉减值不可避免。

截至去年底,公司净资产为67.44亿元,商誉占净资产的比重高达94.56%。

市值三年缩水180亿元

通过大肆收购,金科文化完成转型。而金科文化现任董事长、总经理、法人代表王健无疑是赢家。

1988年出生的王健,百万创业,以29亿元价格将杭州哲信出手,王健成为金科文化第二大股东,并身兼董事长、总经理多职,目前还暂代财务总监之职。值得注意的是,今年7月以来,王健密集实施减持,合计已套现0.81亿元。加上目前持股市值约6亿元,王健将赚得约6亿元。

在金科文化收购杭州哲信之前,一众资本低价加持,并推动杭州哲信估值暴增,这些资本获利丰厚。

在金科文化收购Outfi7资本财团中,也将是获利不菲,由于目前资本尚未退出,暂时不好计算。但是,金科文化收购联合好运100%股权的交易对方则可估算出。

2016年12月28日,在金科文化交易Outfi7之前,联合好运以10亿美元买下Outfi7。而联合好运成立于2016年11月,似乎是为收购专门门设立的海外并购基金,注册资本为5万美元,股东欧亚平持股95%、CNCB持股5%。欧亚平是众安保险法定代表人、董事长,百仕达控股(1168.HK)创始人及主要股东。

联合好运收购Outfi7,金科文化就筹划收购。欧亚平一方面以1.75万美元转让所持联合好运35%股权,另一方面又以9390.84万美元转让所持联合好运60%股权,最终,欧亚平共拿到9392.59万美元的收益。

金科文化实控人朱志刚收获也将不菲。不可否认,传统化工业务盈利能力较弱。金科文化上市之前的2014年,其净利润大降29.32%,仅为0.36亿元。2016年,金科双氧水、金科化工均为亏损。

截至目前,朱志刚直接持有公司11.93%股权,市值约为6亿元。朱志刚已经有减持5%的套现计划,目前尚未实施。

王健、朱志刚均高比例质押股权。目前,二人的股权质押率为99.94%、90%。

值得一提的是,随着疯狂收购,金科文化从6.58亿元暴增至2018年的128.40亿元,总股本扩张了32.43倍,目前达到35.44亿股。然而,二级市场上,经过初期大幅飙升,股价持续走低,截至昨日收盘,股价只有2.54元/股。公司市值也从三年前的270亿元缩水至目前的90亿元,缩水了180亿元。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。