2019年,受猪肉短缺等行业背景影响,国内鸡肉产业也因此迎来了 “量价齐升式” 的珍贵窗口期。作为中国第二大全面一体化白羽肉鸡的生产商“凤祥股份”上半年可谓是赚的钵满盆满,数据显示,2019年上半年,公司实现营收16.81亿元,实现净利润3.4亿元。

由于上半年业绩的显著提升,凤祥股份趁势预备上市,10月9日,凤祥股份向港交所递交IPO上市申请。据招股说明书,凤翔股份此次募集的资金将分别用于投资白羽肉鸡的繁殖和生产;优化销售渠道;家禽业的战略投资,合资企业和收购机会方面的投资;以及偿还现有借款。

资料显示,凤祥股份是一家集饲料生产、种禽繁育、肉鸡饲养、屠宰分割、鸡肉熟制品及生鸡肉制品的生产加工于一体的现代化大型食品产业集团。凤祥股份目前拥有22个种鸡场、3个孵化场、45个肉鸡场,8个屠宰加工厂、2个饲料加工厂和1个有机肥料厂。

上市即救命

从公开的招股书来看,多年来,凤翔股份的业绩数据并不像2019年上半年这般好看,过去三年,公司长时间处于资不抵债的状况。

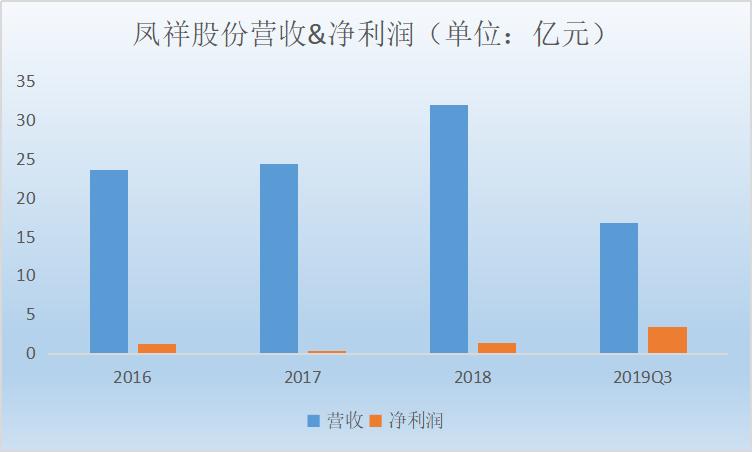

招股书显示,2016-2018年,凤翔股份实现营收分别是23.54亿元,24.34亿元,31.97亿元,实现净利润分别为1.2亿元,3710万元,1.37亿元。营业额逐年增加自不并说,然而净利润却是囊中羞涩,按各季度分摊下来,凤翔股份一直处于亏损状态,甚至到了破产的境地。

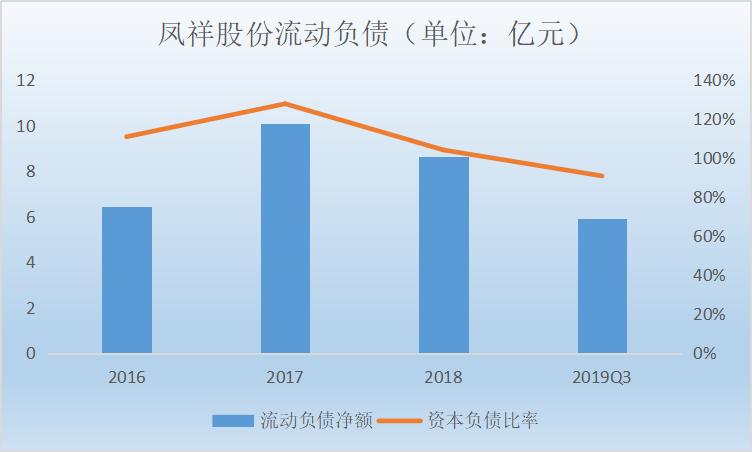

披露的数据显示,2016-2018年,凤翔股份的流动负债净额分别为6.45亿元,10.09亿元,8.66亿元,4.44亿元,而资本负债比率也分别达到111%、127.9%、104.2%;截至2019年上半年负债率虽有所下降,但也有90.9%之高。

与此同时,公司每年的银行贷款均超10亿,据招股说明书,2016到2019年Q3年期间,分别向银行借款13.39亿元、16.76亿元、14.19亿、15.60亿元,其中95%以上为短期(一年)的银行贷款。

可以看到,凤翔股份想通过上市来寻求转圜,但其能否上市还有待观察。虽然今年上半年公司业绩向好,但却是收益于鸡肉价格和鸡肉市场价格的上涨,原材料采购成本下降,而待周期红利过去,公司还能不能保持高增长?

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。