本质上就是比较优势不同

来到A股这个市场,我们普通人是即没资金优势,又没有信息优势还没有知识优势,凭啥你能赚钱,这种劣势在科技股表现的更是明显,就说这几年大热的半导体,有几个人搞得懂整个产业链,从设计,到测试到封装等等,要不然有个朴实的真理:等你学会了科技股,终于敢买了,也是到了接盘的时候。

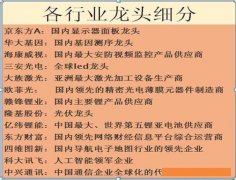

所以咱们普通人立足之本就说身边的这些消费股,比如白酒,化妆品,乳业,调味品或者是简单点的科技股,云计算等等,要不然反复讲选择比努力重要:一头扎进光刻胶,氢氟酸,就是亏钱的开始,选择简单易懂的消费股就是盈利的开始

从历史上看,三者都产生了无数的大牛股,也是长期大牛股的摇篮。

至于投资人应该遵从哪条赛道,一方面取决于每个人的能力圈;另一方面从国际投资大家的历史业绩来看,消费股的代表人物巴菲特,长期投资可口可乐、喜事糖果,宝洁等等,他的业绩在过去五六十年的周期里保持的比较稳定,波动很小,最大下跌波动也不过60%,这在一个投资大师一生的投资生涯里波动率是非常之低了;

再来看看科技股投资的代表人物,孙正义,孙正义一生专注投资科技股,我们知道他最成功的投资就是阿里巴巴,孙正义曾在2000年网络股泡沫破灭后身价下跌99%,没错,是99%,还差1%就归零了,后来通过投资阿里巴巴翻身,这几年孙正义发起了愿景基金专注投资与最前沿的高科技人工智能,但目前传出的消息层面来看,再次遭遇了挫折。

如果专注于投资科技股,你要做好长期而言身价大幅度上下波动的可能性,总体而言,专注投资于消费股的人虽然也有波动,但还是比较小,关键是知名消费股跌下去、再起来的概率是非常之高的,不说100%但也超过70%的概率,如果做组合投资,长期看是很难亏钱的,而科技股跌下去也能起来,但下次再起来的科技股不一定是上一轮的那批股票,能够类似微软那种经过两次科技泡沫而不倒的科技企业概率是非常低的。

在A股这个巨大的经济体中,能够买到一家存活数十年的企业的股权是梦寐以求的。绝大多数企业是可以复制的,互联网、钢铁、水泥、房地产、银行都可以复制,但许多消费品牌,茅台、片仔癀白药、阿胶这些是无法复制的。同理,类似双汇伊利洽洽榨菜这类企业也是依托资源优势形成长期竞争力,这些企业的护城河非常宽,是很难被击垮的。以上就是我所说的A股市场里黄金中的钻石。如果投资者坚持以这个理念去投资,并利用市场的低估值不断收购更加优质的公司,最终会获得可观的回报。

每一轮熊市之后都代表一个新的开始,我们要坚定信心并紧握住这些优质的资产。这些资产的生存周期甚至超过我们的寿命,所以这就是A股最有价值的资产。

消费、类消费的医药品和科技,未来我们到底应该选择哪个方向?

1、贵州茅台。净资产收益率连续四年保持24%-34%,毛利率90%左右,净利润增长30%左右。

2、恒瑞医药。净资产收益率连续四年保持23%左右,毛利率86%左右,净利润增长25%左右。

3、海天味业。净资产收益率连续四年保持32%左右,毛利率45%左右,净利润增长23%左右。

4、A股平安。净资产收益率连续四年保持14-23%,净利润增长15-20%左右。(这个作为周期行业,难能可贵了)

5、招商银行。净资产收益率连续四年保持16%左右,净利润增长3-14%。(大体量银行股,已经不错了)

6、伊利股份。净资产收益率连续四年保持25%左右,毛利率37%左右,净利润增长5.9-22%。

7、A股国旅。净资产收益率连续四年保持14-19%,毛利率29%左右,净利润增长20-40%。

8、万华化学。净资产收益率连续四年保持14-50%,毛利率31%左右,净利润增长(周期性行业,变化大)。

9、晨光文具。净资产收益率连续四年保持21-26%,毛利率25%左右,净利润增长16-27%。

10、万科A。净资产收益率连续四年保持19-23%,毛利率30%左右,净利润增长15-33%。

11、苏泊尔。净资产收益率连续四年保持21-28%,毛利率30%左右,净利润增长21-28%。

12、格力电器。净资产收益率连续四年保持30%左右,毛利率32%左右,净利润增长-11-45%。

13、美的集团。净资产收益率连续四年保持26%左右,毛利率25%左右,净利润增长15-20%。

14、云南白药。净资产收益率连续四年保持17-22%,毛利率30%左右,净利润增长5-10%。

15、长春高新。净资产收益率连续四年保持15-20%,毛利率81%左右,净利润增长26-52%。

16、福耀玻璃。净资产收益率连续四年保持18%左右,毛利率42%左右,净利润增长0.14-30%。

17、长江电力。净资产收益率连续四年保持16%左右,毛利率61%左右,净利润增长-2-80%。

18、海螺水泥。净资产收益率连续四年保持23%左右,毛利率35%左右,净利润增长10-16%。

19、双汇发展。净资产收益率连续四年保持27-34%,毛利率20%左右,净利润增长-1.95-13%。

20、上海机场。净资产收益率连续四年保持13-15%,毛利率49%左右,净利润增长10-31%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。