来源:雪球App

一、明显跑输大盘的一个季度

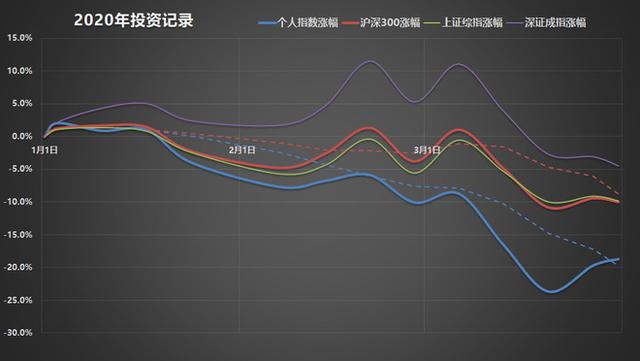

2020年前3个月,我管理的投资组合整体收益率-18.7%,是历年中比较糟糕的开局。

不但是绝对收益不好(其实是亏损),更是跑输了大盘。同期沪深300收益率-10.0%,上证综指-9.8%,深证成指-4.5%。而且差距明显到肉眼可见。

跑输A股的主要原因之一是配置了不少港股。2020年一季度,香港恒生指数收益率-16.3%,国企指数(也就是H股指数)-14.1%。(一季度汇率因素基本可忽略。)

然而我的收益率比港股指数也还低。只好再细看下个股。

二、当前持仓组合

主要几个持仓一季度的表现:

新华保险H -27.9%

兴业银行 -19.7%

中国太平 -34.3%

中国人民保险集团H -21.0%

中国平安 -19.1%

看看这几只股票,我取得这么差的成绩,好像也就不难理解了。

几个情况稍微回顾一下:

1、最新股票仓位91.7%,加上一个股权基金3.0%,合计权益类资产仓位94.7%;较2019年底99.2%的仓位减少了4.5%。

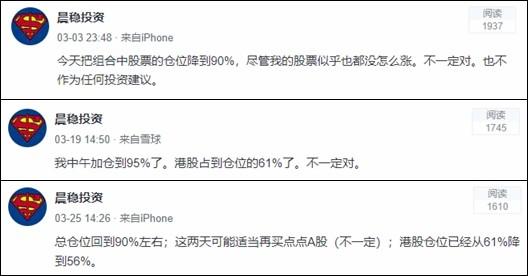

降仓位主要还是在3月,几个主要的节点都有在雪球简单记录——

3月3日的减仓和3月19日的加仓,事后看还是挺对的,可惜自己不是趋势投资者,所以只是小幅度的避险和动态平衡考量而已。

不过这个操作的幅度似乎还可以更大一点。检讨起来,我认为3月3日差不多应该减到80%仓位会比较合我意——这个估值水平要降到更低仓位,似也不是我的风格。

2、港股配置仓位达到56%,最高时61%,较去年底权重略有增加(相当于减持的股票都减在A股了)。

3、银行股仓位29.6%,较去年底的35%有所下降。

4、保险股仓位42.8%,较去年底的41%微微提升。

5、科技股(含指数基金)仓位12.0%,较去年底(好像只有2%)大幅提升。但我这的科技股主要是小米集团-W、海康威视和中概互联。

6、最新的前三大重仓股分别是:$新华保险(01336)$H、$兴业银行(SH601166)$、$中国太平(00966)$。

一季度的表现虽不如人意,但对后市以及长线的信心仍然坚定。

三、13又1/4年的投资成绩

2007年以来,仍然完爆大盘,毕竟前期优势太大。

我这13又1/4年取得收益率+581.3%(年化复合+15.6%),同期沪深300是+80.6%(年化复合+4.6%),上证综指+2.8%(年化复合+0.2%),深证成指+49.9%(年化复合+3.1%)。

一方面说明自己投资成绩还凑合,另一方面似乎也说明跑赢A股大盘好像并不算太难。

分拆到具体年份情况是这样的——

此前亏损的年份仅有2008年、2010年和2018年。今年看样子也很悬,尽管不一定。

曾经一度将年化复利的目标设定在18%以上,并且希望挑战20%以上。如今再看能保住15%似乎就很不错了。

我诚实地告诉你们今年一季度我输了钱,甚至输给大盘,但也诚实地告诉你们,长线还行,往后仍有信心,我们且看。

四、谨慎乐观是我们做投资的最佳心态

不乐观,你还做啥投资呢?不谨慎,也做不好投资。

关于后市的判断,不想说太多。主要是因为说得多错得多,咱又不是混分析师这行当的,何必自欺欺人地以为能预测。

另外我后续打算在公众号上付费阅读发布实盘情况和实时动态,好像没啥太大价值,但愿者上钩。

(一)关于市场情绪

本来投资管理应该先说战略(大资产配置),再说战术(选股和择时)。但我决定先说具体战斗……毕竟当下这行情,非同寻常,大家最关心的都是疫情影响。

这次金融市场影响最大的还是美股,进而影响到几乎所有市场。所以大家得关注美股。

关于疫情和股市,霍华德·马克斯近期几篇相关的备忘录和访谈很值得一读。我自己也翻译了两篇,《霍华德·马克斯谈冠状病毒:没有人知道》和《霍华德·马克斯更新了疫情备忘录》。

你一定听过巴菲特的名言,“在别人恐慌时贪婪,在别人贪婪时恐慌”。如今,别人恐慌了,你贪婪了么?这事正如我前几天写的文章标题——《在别人恐慌时贪婪?说得容易做起来难》。

倒不是说一定要和市场情绪对着干。但跟着市场情绪,而非独立思考判断,你显然做不好投资的。先处理好自己的情绪,不要轻易跟随,我们再来说几个判断。

(二)关于大资产配置(战略)

资产配置的策略是总体原则,而且不存在标准答案。你可以想到的,比如年轻人应该多配置股票,而老年人应该多配置固定收益证券。

所以以下我说的只是基于我个人的选择给出的建议,假如要参考,也请结合考虑您自身情况。

1、首先,我不建议任何投资者此时权益类资产配置的仓位比例低于50%。

由于股票长期收益率显著超过其他所有品类的证券,所以一旦配置比例低了,你的长期收益率就不可能高。日常我的建议都是轻易不要低于50%,更不用提在下跌如此多之后了!

2、普通投资者股票仓位不建议高于90%。

当前这大概率不是底,所以别太急。张文宏医生虽然不搞金融,但他说的很对,“什么时候新增病例见顶,什么时候股市就见底”(大意)。

鉴于本次疫情对全球经济乃至社会格局都会产生深远影响,哪怕疑似见底了,都别太急着满仓,更不要上杠杆!

话说回来,您要是有个比如八成仓位,真反弹或者反转了,也不怎么会被亏待到的。而假如继续跌,大可以慢慢地分批买入。

3、加大H股配置。

这里指的是在香港上市但主要经营和资产均在大陆的公司股票。为什么?因为估值实在比A股便宜太多!就这一条够了。

我个人的建议是,当前这估值,H股仓位至少该比A股高。未来如果基本面向好,H股的上涨空间更大;未来如果基本面持续恶化,那么A股下跌空间更大,而H股至少股息率更高。

4、可以考虑试探性介入美股和欧股。

我个人目前是还不会,但对有些更保守、更被动风格的投资者,当前的美股和欧股是可以买一点试试了。买不到的可以买指数基金。

5、适当配置固定收益品种。

建议每个投资者都学会配置股票以外的资产。考虑到后续利率应该会进一步下行,固收证券的行情总不会太差。

我个人的选择是债券基金和分级A类,偶尔也有货币基金。

(三)关于选股和择时(战术)

首先,我不擅长选股。我不推荐任何股票。只能告诉你们我买了啥,前十大股票上面都列了。今后可能会在公众号发布一些实盘动态,敬请期待(也可以不用)。

其次,我完全不相信短期择时,但倒是可以做长期择时。所谓长期择时,说白了,无非就是在低估值的时候买入,在高估值的时候卖出。简单说,现在应当是买入。

说实话,受疫情影响,很多行业和个股的基本面,我都看不太清楚,但并不真正影响我做投资。因为,一方面我相信疫情终将过去,人类社会有诸多灭绝或倾覆的方式,但COVID-19绝对是可以战胜的;另一方面,待你看清楚了,市场也早看清楚了,好价格早就没了。

(四)关于疫情影响

请允许我引用下霍华德·马克斯备忘录的内容,因为我的观点和他基本完全一致——

“底部”是复苏开始前的那一天。因此我们完全不可能知道何时触底——永远不会。橡树资本明确拒绝等待底部的想法;我们在能够低价获得价值时就买入。

尽管没有办法说底部即将到来,但让便宜货出现的条件无疑正在实现。

鉴于我们当前已经看到的价格下跌和卖出,我相信这是投资的好时机,尽管当然了最终可能被证明并非最佳时机。

没有人能论证说你应该今天就投入所有的钱……但同样,也没有人能论证说你不应该投钱。

你越想获得潜在收益,越不介意市值损失,那么你就越应该在此投资。另一方面,你越介意防范暂时的削价,越能接受错失获利的机会,那么你就该越少投资。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。