大家好呀~

今天,灵遥将为你带来一本新书,名字叫做《给业余投资者的10条军规》。

说起股市投资这件事,真是想说爱它不容易。

从长期来看,我国上证综指从1990年12月的100点,涨到了2015年10月左右的3500点,25年35倍,年复合增长超过16%。

换句话说,你如果一开始,也就是在1990年便投资上证综合指数eft,然后坚持做定投,回报率是相当可观的。

然而,即便是我们从整个大盘上看到了一个不错的收益,在过去的20年里,中国散户有超过40%的人在亏钱,20%左右的人在赚钱,不到40%的人在盈利。也就是说,你如果在过去的20多年里,从股市里赚到了钱,那么便已经超过60%的普通人。

因此,在看到了这个现象后,不少人都会问:普通人进军股市,还有机会吗?这个呀,还是得看你的心态,和操作思路怎么样了~

在接下来的这篇文章里,我们则将读到一个在股市里沉浮了10余年的资深股民,写给小散户的股市投资心得,希望能够对你有启发。

01.

别折腾!

作为一个投资萌新,每天盯牢大盘和个股的涨跌,然后试图找到一个严谨的证据,来支撑自己的操作,几乎可以说是生活的常态了。

然而,不少人却会在这么操作过几轮后,发现自己的收益好像和付出并不成比例。

其实,之所以有可能发生这样的情况,主要有下面2个原因:

一个是自己是一个业余投资者,无论是对金融市场本身,还是对行业和公司的研究,都难以与科班出身的大佬相媲美。再加上信息的滞后性,你的很多决策都是慢市场一步的。

这两个固有的缺陷,必然会导致一个问题,那就是,你买会买高,卖却会卖低,一扎差利润也就,对吧……

二一个是因为上市公司虽然多,但是真正的优秀企业却很稀少。

换句话说,一个对行业未来发展不是很清晰的普通人,大概率上说能够找到几只靠谱大公司已经不错了,更何况去新兴领域的汪洋大海里,打捞出那只价值远远被低估的黑马股呢……

因此,在许多年以前,芒格,对,就那查理·芒格,便已经提出了「坐等投资法」,也就是 —— 「找到几家伟大的公司,然后安安稳稳地坐着,等着它未来给你送钱来。」

02.

适合长期持有的公司,

往往有这5个特性

既然,前面查理·芒格已经告诉你了,「别折腾,找几家伟大的公司长期持有」,那么,接下来,我们便来一起看看,有哪些特性的公司才是靠谱的。

第一性,是长寿性。

这三个字翻译过来,就是「活得久」。因为,一个企业的内在价值,就是其在存续期内现金流的折现值,仅此而已。

那么,哪些公司才有长寿性?

答案是,看它的经济特征,也就是有很宽、很宽、很宽的护城河,能够抵御经济风险的企业。而它们,大多都在中央电视台的广告名单上~

第二性,是稳定性。

也就是,股市虽然随着经济周期波动而波动,但是无论市场好与坏,我们都需要这些公司提供的服务。

因为,这类企业虽然不一定会在牛市大潮时,一飞冲天,但也不至于在熊市来临前,死得太惨,颇有种「公务员」和「事业编」的味道~

第三性,是盈利性。

投资是讲求回报的,回报越高越好。但是,我们要注意的是,在谈论回报时,除了你的利润外,成本也是要考虑在理的。

因此,有些企业如果把大把大把的钱砸到了设备购买、开分公司、雇佣新员工、科技研发中,那么,你真得当心一下,他们会不会死在投资成功的路上……

第四性,是成长性。

作为一个投资人,再也没有什么比成长性更令人兴奋,更容易挖坑了。

因为,虽然市场从来不吝于给高成长性企业一个漂亮的估值数据,正如同「上进心」永远都是择偶中的一个考虑因素,但是,这种成长性必须是建立在长寿性、稳定性和盈利性基础上的。

因此,听到「成长」二字,请先评估:这能持续吗?能持续多久呢?

第五性,是德性。

这个是对管理层而言的。

一个优秀的企业,应该有着一个对社会、对员工、对股东负责人的领导班子。比方说,这家企业如果没有做出太大的业绩,却在营销和管理层上大费周章,那么便需要提高警惕。

因此,考虑到股市的实质是企业经营状况的晴雨表,大家在选择自己支持的公司时,一定也要记得,找那些把自己当成是公司一份子,愿意与之共进退的公司呀~

03.

估值的「十八般武器」,

哪一个最好用?

在股市投资,估值一定是一个你无法回避的问题。

因为,你无论是要买,还是要卖,考虑的都是未来的价值。简单来说,便是你看好一家公司的未来,手里恰好有闲钱,那就买,你不看好一家公司的未来,那么便要考虑什么时候退出来。

那么,估值这件事,到底什么方法最科学呢?

在书里,作者认同的是「一家企业的内在价值是未来现金流的折现值」,往细了说有四个方法,分别是:

1. 整体计算法

你看涨,买,看跌,卖。

但是,这种判断趋势的方法,需要一定的商业眼光,难度并不低。特别是对那些在意技术指标的人来说,你这种操作更像是,在,嗯,撞大运。

2. 简单推算法

这是一种假设市盈率不变的情况下,企业增长率即为我们赚取的投资收益,虽然简单,但是背后的影响因素太多。

3. 市盈率估值

市盈率尽管有时有欺骗性,但对于稳定性、确定性、成长性的企业还是很有帮助的。另外,在估值时参考历史上数据,也是一个不错的选择。

4. PEG估值

这是彼得·林奇倡导的方法,同样对稳定增长型,和快速增长型公司有帮助,但是对周期型、隐蔽资产企业、困境反转企业估值帮助不大。

最后,除了估值这种技术性指标,对天时、地利、人和的把握也很重要,下面这些看似不利的时机,也有可能是你捡漏的好机会:

第一个,是大熊市。

如果说,在非牛非熊的市场里,你还需要借助估值,来避免踩到大坑,那么,在大家都对股市感到恐惧,尤其是灾难导致的经济危机诱发的股市全线大跌,恰恰是你下手的最佳时机。

因为,投资股市,也是在赌一个国家的国运。

如果经济恶化能够得到控制,你的钱也会在不遥远的将来回到你的口袋里。但,如果大盘真的因为灾难彻底给跨没了,那么,你这钱再多,多半也是废纸一沓了。

第二个,是优秀企业「遇难」。

因为,股市也是经济的晴雨表,当一个企业栽了跟头后,它的股价十之八九也不会太好看。这时,这家企业如果有足够的后劲,逆转局势,而你趁此机会,雪中送炭一筐才是要紧事。

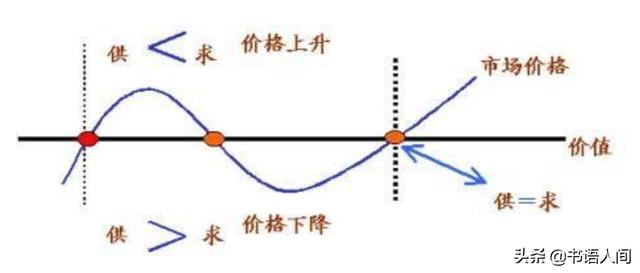

第三个,牛股阶段性技术调整时。

遇上一个现象类似,调整意味着有股价被低估的可能性。它价值如果够高,按照《马克思主义经济学》中的「价格围绕价值上下波动」,它总能够回去。

这里总结一下,在估值时,市盈率和REG是你应该关注的方法。

同时,在市场释放出「捡漏信号」时,你也千万不要含糊,拿着这部分用于投资的专款,该出手时就出手。

04.

炒股就像养娃,

要有长期持有的定力

在一开始,我们便已经谈到了长期投资的重要的性。而对于这个「长」,远远比一般人想的几个月,1年要久,至少都要3、5、10年为单位。尤其是那些前期投资较多的企业,它们就像是大器晚成的孩子,需要你更多的耐心。

那么,这个长期持有的「定力」究竟来自于哪里呢?

这里有4个点,分别是:

1. 对中国经济长远发展的信心

很简单。

股市就是国运,最坏国家也会出手救市。因此,你得对自己的国家有点信心,在该喊「雄起」时,大声地喊「雄起」,替国家经济加油打气。

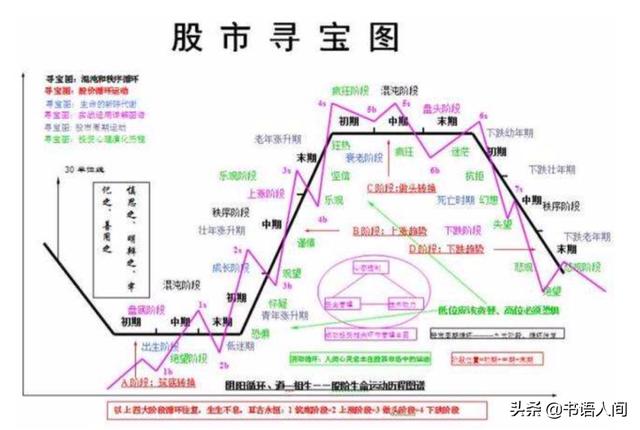

2. 对股市根本规律的把握

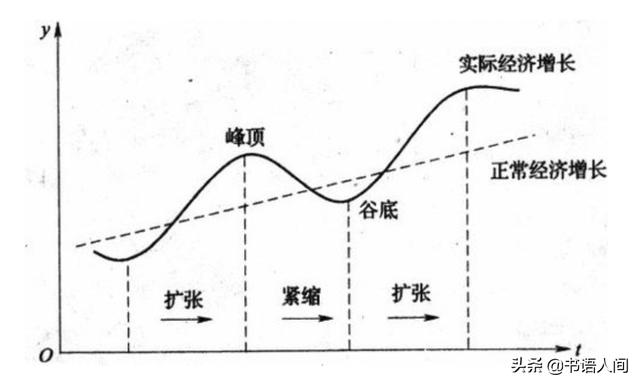

股市的根本规律,来自于经济的周期性。从长远来看,它始终是熊牛转换,螺旋上升的。因此,你一定要有耐心,熬过熊市的一片惨绿,迎来牛市的红、红、红。

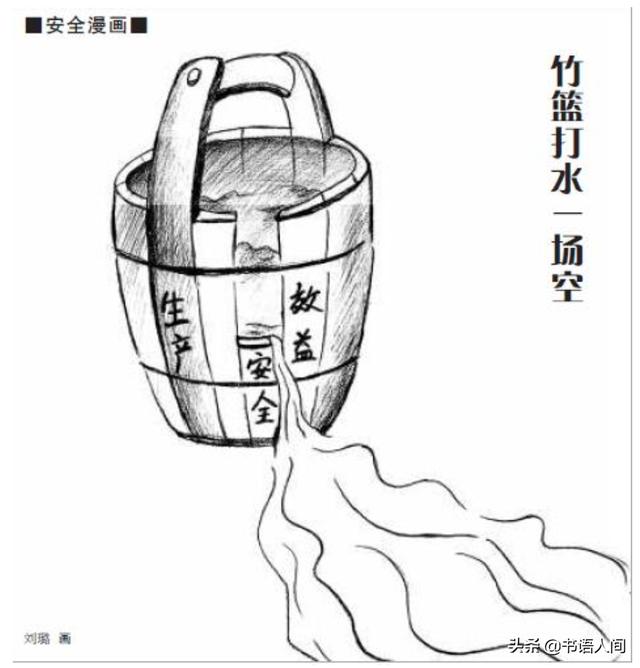

3. 不赚块钱的耐心

灵遥曾经听过一个段子,说的是,「赚块钱的方法?有!都写在《刑法》里呢!」因此,来得快,往往意味着不安全,意味着去得也快,只有稳扎稳打,才是硬道理。

4. 对企业的信任

这就和你养娃一样,前18年都得好好地供着,才有可能在人生的下半场,坐在那棵名为「我儿子 /我女儿」的大树下乘凉。

你对企业也同样如此,慢慢选,选到一家靠谱的后,就把自己当成是公司的一份子,给它点耐心,等它长大。

因此,投资有风险,耐心很重要。

以上,便是全书的内容。

现在,我们来一起看一下书末尾作者给出的10条军规。

我认为,除了第一条「不要用宏观经济指导投资」和第6条「不要小盈利即满」有待商榷外,其它8条都是一个投资者该有的心态和操作:

- 不要天天研究大盘;

- 不要盲目相信媒体;

- 不要迷信权威;

- 不要害怕大跌;

- 不要朝三暮四;

- 不要预测涨跌;

- 不要追逐热点;

- 不要想着暴富;

换句话说,作为一个业余投资者,你要做的其实很简单,先从自己看好的行业里,选出你自己打算栽培的好苗子,然后定期投资,长期持有。

因为,投资从长远来看,赚到钱只是一个结果,看着自己心仪的公司从一「楞头青」成长为「行业大佬」,才是最有成就感的事呀~

祝好!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。