2019年,伯克希尔哈撒韦的股价表现是十年来最糟糕的。

令人难以置信的是,巴菲特去年四季度仍在不断卖出股票,导致踏空行情,被投资者“传为笑柄”。与此同时,2019年末,巴菲特的现金囤积接近创纪录水平,伯克希尔在保险和其他主要业务中持有1250亿美元现金及等价物。

来到2020年,金融市场迎来了危机时间,“现金为王”又一次被全球投资者奉为圭臬,巴菲特再次显现“上帝之手”。

对于上市公司来说,现金流决定了生死,也决定了疫情之后能否主导市场的关键,也成为了当下选股的核心。

现金流的逻辑

2008年因金融危机而破产的雷曼兄弟公司,就是因为现金紧缩所致。对于一般公司而言,预防危机是企业储备现金的首要原因。

与巴菲特一样,在处于恐慌的市场中,公司的防御性也来源于现金储备。2019年所有非银行S&P500公司的运营支出共计2.6万亿美元,而这些公司同时持有1.7万亿美元的现金和可流动证券,平均而言这可以支撑7个月的支出。

但这些现金分配不均。苹果公司可以动用它2000多亿美元的资金来支付未来六年的运营支出,但像爱迪生国际这种电力公用事业公司,仅靠现金只能支撑一周。

当然这并不是说苹果储备2000多亿美元是为了预防危机,那未免太多了。然而,无论怎样的考虑。当下全球经济形势之下,天量的现金流决定了危机之后谁将成为最后的赢家。

据信用评级机构穆迪(Moody's)的一项研究分析,科技互联网巨头是除金融类公司外,最喜欢囤积现金的,它们几乎可以说是“坐在金山上”。

市值前五大公司FAAMG(Facebook、苹果、亚马逊、微软和谷歌)的现金储备,发现这个数字高得惊人,2019年多达5700亿美元。这么多的现金储备意味着,前五大科技巨头可以买下沃尔玛(市值3234亿美元)、迪士尼(1552亿美元)和波音(535亿美元)。

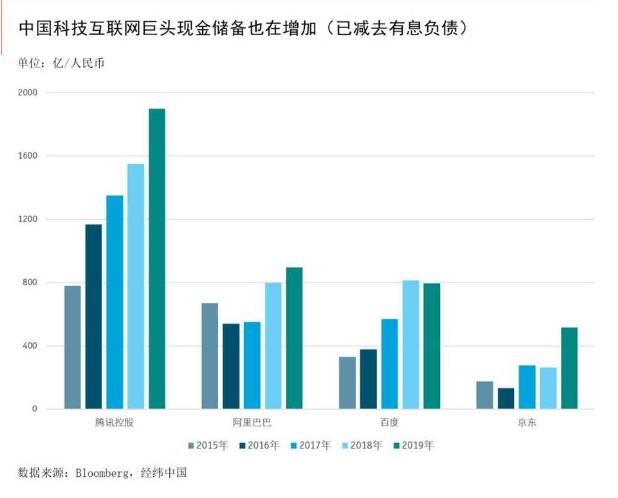

中国的科技巨头也大体符合这一趋势,只不过与FAAMG相比规模还比较小,腾讯、阿里、百度和京东在2019年总共囤积了6064亿人民币现金及等价物(866亿美元)。BATJ们正处于囤积现金的上升期,这些储备足以面对危机。

科技巨头囤积了巨量现金,FAAMG减去有息债务的3800亿美元足以让他们在晚上安眠,并且安稳度过任何危机,这甚至支持他们在危机中大规模收购。

过去,人们认为持有大量现金会导致机会损失,但储备多少现金的游戏规则已经改变,持有足够现金才是应对恐慌市场的正确选择。

这次的新冠病毒疫情让很多企业暂时失去了造血能力,需要及时留意企业持有的现金,是否要加快采取开源(债务、股权融资)和节流(降低支出、减慢付款)等方式。大公司保留十二个月的现金确保经营和发展,创业公司则需保留半年周转资金。

现金流的选股逻辑

疫情期间,因为限制人员流动,餐饮、酒店、旅游、电影收入几乎为零;交通运输、商贸、长租房等行业收入大幅下降。

除了服务行业之外,工业制造企业虽然受影响较小,但也并非可以完全忽略。很多企业,因为连续化生产和安全的限制,不能停流水线。但下游客户如果是小企业,在疫情期间停工是普遍现象。这种差异导致部分工业制造企业面临需求断崖。

财务费用、人员工资是刚性的,可变成本最多节省一部分原材料,所以总的现金支出压缩是非常有限的。如果企业选择停产,那么未来重新恢复产能、恢复库存需要时间,很可能市场份额被大企业抢走。

更为致命的是,很多企业可能会出现流动性的问题。一方面是因为疫情影响了企业的日常经营活动,导致现金流入大幅减少,同时还要承担刚性的成本支出;另一方面,在危机下,高负债企业因为现金流紧张而不能通过经营性现金流还本付息,只能寻求再融资手段借新还旧,但同时可能出现银行等金融机构不愿承担风险,导致企业丧失融资能力。所以拥有足够的现金储备对于企业渡过危机非常有好处。

所以,疫情会放大企业资金实力弱,导致供货不稳定的弱点。疫情过后,行业面临新的一轮洗牌,强者更强,弱者或被淘汰。

所以,这次突如其来的疫情,放大了企业的优点和缺点,加剧各个行业内部的分化。现金流充裕的企业,在复工速度、稳定客户、吸引人才等各方面都有优势,疫情过后,会出现强者更强的马太效应。

这次疫情具有普遍性,是一次全球事件。现在应该是现金为王的阶段,美国很多企业已经开始收缩业务。后边可能会有意想不到的事情发生,例如债务问题等。企业应尽早在降杠杆、降高风险资产比重等方面行动起来。

在目前的市场环境下,大致维持长期看法,即相信公司拥有充足的现金流将继续支持资本开支周期,并促进创新和生产率提高。

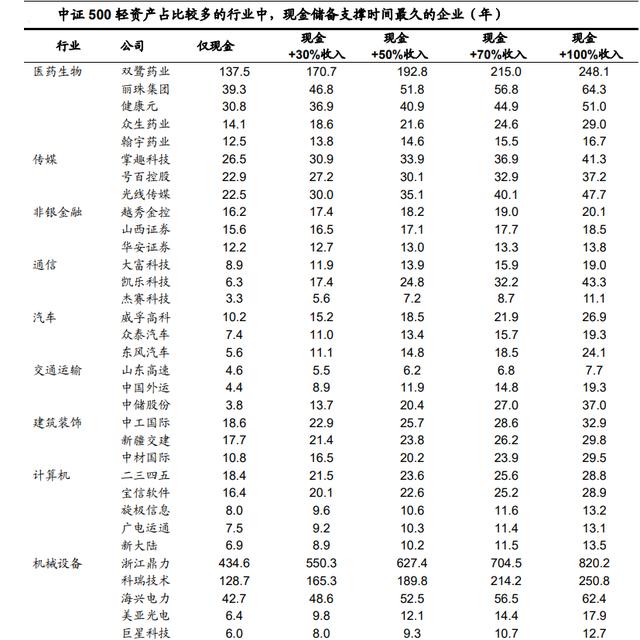

海通证券认为,轻资产公司占比较高的行业中,现金储备是最充足的企业。中证500的公司中,医药生物、传媒、计算机、非银金融和电气设备等行业,轻资产公司家数最多,分别为29家、25家、21家、17家和11家。这里列出部分股票供投资者参考,在大跌中寻找最好的能活下去的企业。

“在别人恐惧时贪婪”的前提,是能活过危机,别忘了巴菲特从去年四季度开始就在囤积现金,以及他重仓的苹果和谷歌,都是现金储备惊人的公司。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。