原标题:茅台五粮液都在秀,为何只有洋河在挨揍?

先看一张图表:

一目了然,A股市值最大的4家白酒公司里,洋河股份(SZ:002304)增速最低,其中二季度收入仅增长2.08%、净利润+2.03%,差了其他哥们老远。今年股价不受市场待见也是有道理的。

于是我们不禁要问,洋河肿么了?

01 经营承压

首先通过几个重要指标来观察洋河中报出现的问题。

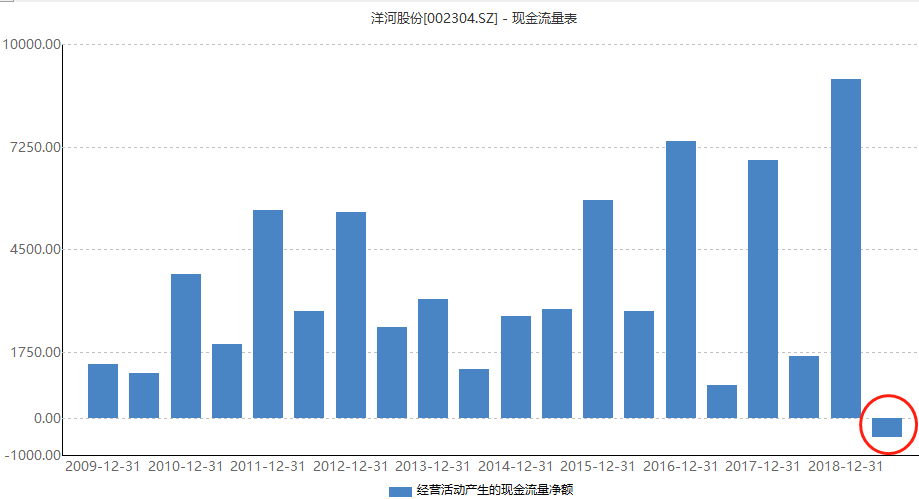

【1】经营性现金流

洋河2009年上市以来,首次出现中报经营性现金流净额为负的情况,连打压三公消费时期都没有出现过。

公司解释“主要原因系上期末预收经销商货款和备货保证金增加幅度较大,本期经营活动流入现金减少,上年末提高员工工资,本期支付给职工以及为职工支付的现金增加,以及本期支付的各项税费增加,经营活动现金流出相应增加”。

翻译过来就是,去年中报的时候,预收经销商打款比较多,今年收的少了,导致现金流入变少。另一边呢,去年给员工涨工资了,今年交的税也多了,导致现金流出变多,此消彼长之下,净现金流大幅减少。

接下来我试图把现金流量表和利润表、资产负债表进行勾稽(以下内容有点烧脑):

1)上半年公司报表确认收入160亿元,其中一季度109亿(16%增值税),二季度51亿(13%增值税),对应含税销售额184亿元。

2)本期预收款环比减少27亿,是去年四季度经销商备货收到的现金。

3)其他应付款中的经销商保证金减少24亿。

4)应收票据增加2亿。

因此现金流入应为184-27-24-2=131亿。

上图“销售商品、提供劳务收到的现金”为130.85亿,与131亿基本一致。

与去年同期相比,预收款项减少3亿,经销商保证金减少3亿,应收票据增加2.5亿,叠加本期增值税减免导致减少1.5亿,因此与去年同期相比现金流入减少10亿,叠加其他经营活动有关现金变动,本期现金流入减少12亿左右。

另外,去年末洋河生产基地爆发员工维权事件,公司提高了工资待遇,导致本期员工薪酬支出增加2.3亿、缴税比去年同期增加11.8亿,叠加对外采购减少4.7亿,合计现金流出多增加9.4亿。

所以,去年同期公司经营性现金流净额为16.6亿,到了本期,流入减少12亿、流出增加9.4亿,16.6-12-9.4=-4.8亿,基本与上图的-5.1亿相当。

勾稽关系核对完毕,没有明显异常项目。

【2】预收账款、保证金

上面分析提到了预收账款和经销商保证金的减少,说明经销商打款不积极。这主要是两方面的影响:

(1)公司去年提高出厂价,也提高了零售价。但由于洋河在江苏省是十分透明的产品,消费者一听就知道洋河酒的价格,在省内其他白酒厂商没怎么提价的情况下,洋河显得相对性价比不足,零售价提升有困难。

加之由于公司出厂价提升,这样就导致经销商的利润率变薄,于是经销商推荐产品的积极性下降,打款提货意愿也降低。

(2)公司提升出厂价和零售价后,为了挺价,主动控制发货量,发货变少(减少供应),也导致预收款减少。

以上都证明公司在省内的销售遇到了压力,既有价格提升后消费者接受度降低的影响,也有经销商利润率下降导致积极性不高的影响。

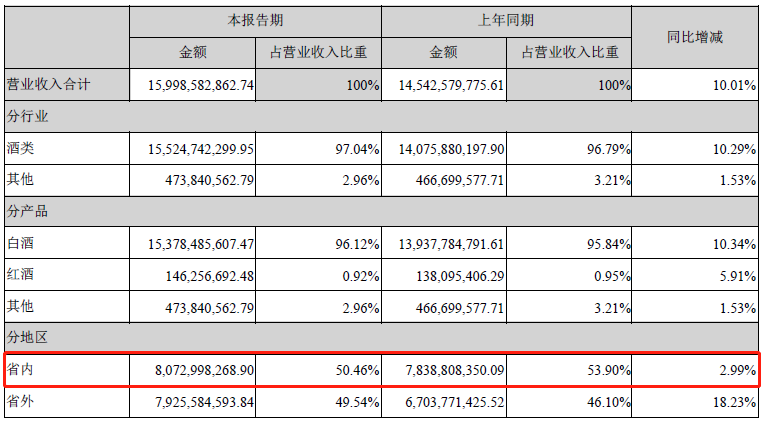

【3】收入结构

省外表现较好,占收入比重非常接近50%,这是公司今年乃至未来两三年最大的增长点。

而省内只有3%的增长,主要是靠高端产品梦之蓝拉动。根据券商推算,梦之蓝增速仍然有20%,意味着中端的海之蓝、天之蓝是下降的。

02 内因为主

以上分析了洋河中报出现的问题,那造成这种局面的原因是什么呢?

【1】 中高端白酒市场竞争加剧。

白酒行业已经进入挤压式增长,整个行业的产量是下滑的,另外消费升级导致低端白酒销量也不好,所以各企业都瞄准了“腰部”,即次高端。

与洋河同出一省的今世缘(SH:603369),在经历一段时间的沉淀后,消费者认可度也有所提升,在部分市场抢占了洋河的份额。

此外江苏市场消费能力较强,这两年不少省外品牌也是看重这点,纷纷招商布局,加剧了竞争。

【2】品牌力相对于茅五泸弱,不足以支撑频繁提价。

品牌力向来是洋河相对于茅五泸的弱项,但前两年次高端白酒的火爆以及之前提价较顺畅,使得管理层对自身的品牌张力有一点过度乐观。

表现出来,就是上文分析的出厂价提升但终端价难提导致经销商利润变少,进而降低打款积极性、影响公司出货。

【3】省内消费升级的路径演绎超出公司预期。

公司很早就推出海、天、梦系列,品牌打造非常成功。按照公司的规划,三个系列分别对应中低端、中高端、高端,价格带也有区分。

理想是好的,但消费升级不一定是直线式,也有可能是跨越式,这点在江苏市场体现非常明显——不少消费者直接越过中间的“天之蓝”,升级到“梦之蓝”。

梦系列这几年的高增速以及天系列的不愠不火便是明证。这个也跟公司自身战略更偏重梦之蓝、相对忽视天之蓝有关。

另外,我不赞同市场部分人士的以下看法:

(1)驳今世缘抢洋河份额

很多人说洋河下滑是被省内第二的今世缘抢了份额,包括不少券商都这么吹今世缘,看淡洋河。

我不这么认为。直接上数据:

首先,洋河在江苏的收入规模是今世缘的2.6倍,两家企业合计占到江苏白酒市场份额的一半甚至以上。两者目前不在一个级别。

其次,我们假设今世缘今年增长的这6.95亿全部来源于“抢洋河的份额”,如果没有今世缘,这些份额还原给洋河,那洋河中报省内的收入也就87.68亿,同比增长12%,多了不到10个点的增速,相比去年省内20%的增速还是下降的。

也就是说,洋河自己没有经营好才是本质原因,并不是今世缘增长让洋河无路可走。

当然,客观上,今世缘增速远高于洋河增速,肯定还是抢了一些份额,只不过没有市场担忧的那么夸张。

我们大A股历来喜欢线性外推,即今世缘今年30%增速,就吹未来也会有20-30%的增速,洋河今年省内个位数,就预期到了天花板,未来也不会增长,然后掐指一算一算今世缘4-5年就能打败洋河。

如果有那么简单,那投资简直太省事了。

(2)驳洋河不好喝导致增速下降

我觉得这个观点更多是一种样本偏差。生活中我们也常常遇到这样的情况,即人们更愿意表达负面观点,或者说负面观点更容易吸引眼球,导致我们以为事情的真相就是偏负面的。

以我跟踪空调行业为例,每当行业承压,就时不时有、经销商跑出来说,哎呀做不下去了、日子多苦多苦、格力空调多差之类的,好像格力就要倒闭了一样。结果这么多年了,格力还是好好的。

而当行业景气的时候,这些人都顾着闷声发大财。在股市上也可以发现,一个股票跌的多了,利空自然会跑出来,即使没有利空,也会有人找出一些所谓的利空消息。

洋河这么大的体量,一定是有很多消费者偏爱它的口味。如果不好喝,为什么到了现在增速才下滑呢?一直没发现?

03 元气未失

分析问题之后,接下来要看的是,公司有在做适当的调整吗?更关键的是,洋河的核心竞争力被削弱了吗?

首先看公司的应对:

(1)人事调整。

7月将原先负责蓝色经典品牌系列的总经理刘化霜提拔为营销公司董事长,针对渠道问题进行总结并应对。

公司也意识到经销商利润薄,套取费用等现象,公司也采取了停货,增加渠道费用补贴等方式调整。

例如二季度公司销售费用同比增长17.8%,销售费用率增加1.7个百分点达到13.18%,成立苏中、淮安大区,聚焦重点地区和产品,提高投放效率,加大陈列费及团购等投入,主抓库存消化与产品动销。

(2)提升品牌力。

公司在三季度开展“寻味绵柔”活动,围绕梦之蓝和绵柔味觉开展活动,洋河将在8月19-9月15日的央视1、2、3、7、9、11、新闻等七大频道,集中投放梦之蓝品质篇宣传片,目的是为进一步提升公司的品牌影响力。

(3)产品升级。

2018年下半年起公司就对海天系列产品升级,酿制过程中加入了更多老酒来提升品质,进而提高产品竞争力。

目前由于市面上新版老版酒并存,效果没有完全体现出来,后续渠道库存消化差不多的时候,消费者口碑有望提升。

我认为公司采取的措施是比较合理的。当然,必须承认,洋河的品牌力不如五粮液,故这一轮洋河的调整,可能比去年三四季五粮液的调整时间更长。

那么,更本质的问题,公司的核心竞争力衰退了吗?我认为没有。

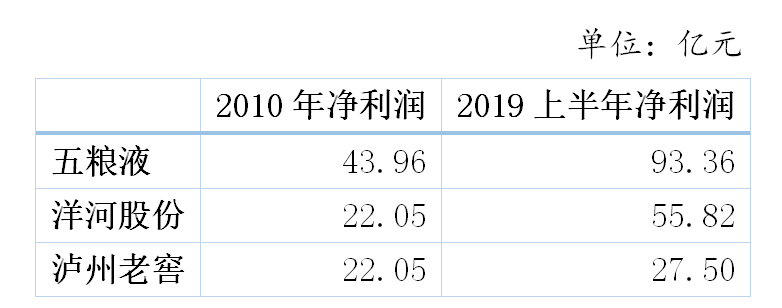

今年公司业绩增速不如五粮液、老窖,但拉长看,谁的持续增长能力更强,一目了然:

2010年,洋河、老窖净利润正好一样,洋河净利润是五粮液的50.2%。如今,洋河净利润是老窖的2倍,是五粮液的59.8%。

显然,洋河在品牌力不及五粮液、老窖的情况下,实现了更快的过去9年的复合增速。

而2016年至今,五粮液和老窖增速更快的原因是承接了茅台供不应求的需求溢出。

复盘洋河的发展历史,从洋河大曲获得第三届名酒称号到90年代跟不上消费升级趋势,公司核心管理人员杨廷栋和张雨柏的带领下从味觉突破打出差异化,推出绵柔型产品,并以蓝色经典命名,抢占男性心智,蓝色经典随后在黄金十年期内高速成长。

公司虽然家底比起茅台五粮液和泸州老窖(000568)弱,但是能够通过自身管理取得如此业绩,已经证明了其管理能力。

洋河的核心竞争力,大体来说包括但不限于以下方面:

(1)独特的股权结构。

国资持股34%,管理层和核心骨干持有21%,剩下的由经销商和公众股东持有。

这种股权结构有点三权分立的意味,国资、管理层、其他股东相互制衡,谁都不会一支独大,既可以保证管理层和公司发展利益一致,又使得中小股东的利益不会受损。

这样的股权结构,有利于公司着眼于长期经营,而不像有的公司只管两三年的业绩。上市酒企普遍国资控股,别说三权分立了,连高管都没啥股份,激励不足、腐败频发。

(2)公司通过5259名销售人员(人员占比30%)掌控地推3万人员。

像海天、双汇这样的快消品企业,销售人员也不超过4000人。无论是“盘中盘”,“1+1”以及后面升级的“4*3”渠道模式,均体现出公司拥有白酒行业最强大的线下流通渠道优势。

(3)公司储酒上限可达100万吨,已经是国内产能最大的公司,资本投入期已经结束,未来资本开支较少可维持高分红。

公司这两年分红率接近60%,上市以来从未再融资。而某些高端白酒企业,别看账上趴着大把现金,但大部分有“政治任务”,必须分散存在省内的地方性银行,帮助完成指标任务,所以他们的分红率是提不上来的。

另外公司高端产品梦之蓝产能扩张已经完成,可达一万吨,能够应对未来的需求。

04 估值与展望

展望下半年,前文也提到公司品牌力不如五粮液,预计调整周期长于五粮液。再考虑到去年三季度基数较高,且公司放缓了发货节奏,疏导渠道库存,不排除下半年业绩仍将承压。

半年报公布后,16家券商下调了洋河的业绩预测,一致预期全年91亿净利润,同比增长12%。

对此我认为仍偏乐观。保守假设全年增长8%,则前瞻PE(市盈率)18.5倍。18年三季度最低点估值15.8倍,今年1月市场2440点时估值16.6倍。

我认为洋河的核心竞争力仍在,白酒生意模式上佳,当前估值应为合理,16倍以下偏低,14倍低估。不过更靠谱的应该是紧盯基本面,例如利润什么时候出现增长恢复,或预收款增长、现金流好转等正面信号。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。