打开APP 阅读最新报道

打开APP 阅读最新报道近日,三胞集团频频爆出财务危机。9月6日据独家爆料,江苏省政府牵头的由江苏省、南京市两级政府、金融监管部门及相关金融机构三方,发起成立了三胞集团金融债委会,为三胞集团的债务危机化解寻找出路。

三胞集团600亿债务深陷流动性危机

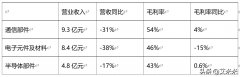

《号外财经》根据企业预警APP中披露的数据发现,截止2018年6月30日,三胞集团营业收入为277.76亿,同比增长12%,净利润-12.29亿,同比亏损7101.42%。总资产为897.09亿,总负债634.29亿,其中流动性负债合计443.98亿,非流动性负债190.3亿,负债率高达70.71%。截止2018年上半年,三胞集团的货币资金为174.02亿,但公司应付债券47.52亿,短期借款132.7亿,这样算来到期债务清偿一下,基本上三胞集团就可以申请破产清算了。

三胞集团的商誉资产规模也逐年增长。从半年报的数据来看,公司商誉179.33亿。按照公司净资产278.66亿,剔除商誉之后,净资产还剩99.33亿,若在剔除价值55.22亿无形资产,三胞集团的负债率超过90%。

企业预警APP公布的数据显示,从2013年—2017年,三胞集团的商誉分别为5.05亿、75.28亿、82.18亿、84.1亿、162.55亿。从2014年开始,公司的商誉激增并持续增加,这归结为三胞集团从2014年开始激进的扩张政策。三胞集团的实控人为袁亚非,他近年在资本市场动作频频。连续收购拉手网、麦考林、英国知名百货公司HOF、乐语通讯、以色列养老服务公司Natali、美国生物医药公司Dendreon等数起大手笔的跨国并购,让三胞集团的资产从300亿迅速扩张至一度接近千亿。《号外财经》根据相关公告统计发现,这些并购合计花费资金约在300亿左右。

伴随着巨额的并购,三胞系的债务杠杆不断攀升,从财务结构上存在短债长投债务负担过高的现象。三胞集团全球执行副总裁岳雷此前在接受澎湃新闻采访时表示,三胞的全部举债均是为了发展实体经济,现在的三胞只是在发展过程中碰到了“市场该碰到的东西”,他进一步表示,所有三胞的负债都是用于实体经济,其中很多项目都是短债长投,回报期较长,所以”三胞远没有到山穷水尽,无计可施的地步。“

旗下40余账户查封曾获几十家金融机构百亿授信

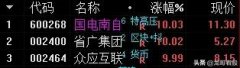

三胞集团是两家上市公司宏图高科(600122,股吧)、南京新百(600682,股吧)的控股股东。根据南京新百的公告,截止6月24日,三胞集团持有南京新百股份3.04亿股,占总股本27.32%,累计质押总股数为2.86亿,占其所持有南京新百股份总数的94.14%,占南京新百总股本的25.71%。

三胞集团还持有宏图高科2.48亿股,占总股本的21.46%,累计质押股份2.45亿股,占其所所持股总数的98.76%,总股本的21.19%。然而从8月开始,南京新百和宏图高科相继发布公告,称其控股股东三胞集团所持有的二者股份被多地法院轮候冻结。南京新百处于轮候冻结状态的股份数量为6.16亿股,宏图高科则为5.06亿股,均已超过三胞集团实际持有的上市公司股份数。其实,三胞的流动性风险在7月就开始显现。7月16日,有媒体曝出某资管公司于2016年12月发行的一笔最终投于三胞集团持有的股权收益权的资管计划,原应于2018年7月13日完成清算分配,但三胞集团并未在约定时间内支付回购价总额,该资管计划的总规模为5580万元。随后,三胞集团债权价格出现大幅波动,后公司申请“12三胞债”、“16三胞02”和“16三胞05”等债券自开市起停牌,市场上开始流传三胞集团债权违约流言。紧接着评级机构中诚信、鹏远相继发布公告,下调三胞集团主体评级,至此三胞集团的流动性危机正式爆发。

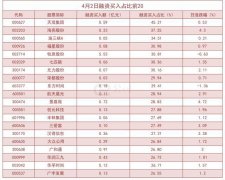

此前三胞集团作为江苏民企代表,曾获得中国银行、南京银行(601009,股吧)、中信银行、交通银行、徽商银行、浦发银行(600000,股吧)、民生银行(600016,股吧)、汇丰银行、华夏银行(600015,股吧)、南粤银行、上海商业储蓄银行、农业银行(601288,股吧)、宁波银行(002142,股吧)、天津银行、浙商银行、紫金农商行、恒丰银行、廊坊银行、苏州银行、台湾银行、华润银行、北京银行(601169,股吧)、大连银行、邮储银行、郑州银行、徐州铜山农商行、上海银行、国民银行、包头农商行、厦门农商行、兴业银行(601166,股吧)、中国信托商业银行、齐鲁银行、厦门银行、石家庄汇融农村合作银行、渤海银行、河北银行和平安银行(000001,股吧)等数十家银行授信,其中已使用授信超过10亿的为工商银行14.74亿,光大、建行和交行使用授信超过9亿。根据企业预警APP的数据显示,三胞集团截止2018年3月31日,授信额度合计217.21亿元,已使用额度为149.08亿元。

早前根据澎湃新闻报道,7月4日南京银行和中信银行南京分行还明确表示将与三胞集团共渡难关,支持三胞集团战略转型。6月25日,工商银行南京分行、中国银行江苏省分行、中国银行南京分行、江苏银行、南京银行、紫金农商行等6家银行同意以合计160亿的授信规模支持三胞集团转型发展,服务实体经济。

三胞集团希望贷款本息延缓两年偿还

在9月6日上午召开的三胞金融债委会紧急会议上,三胞集团表达希望债委会对目前所有存量的金融机构贷款本金给予延期两年,两年后开始偿还;贷款所对应的利息,计息挂账两年,两年后按同期银行基准贷款利率开始付息;对于增量、置换贷款本金,也恳请至少两年之后开始偿还,利息支付也按上述原则安排。

《号外财经》援引相关媒体报道,紧急会议上,有一家参与债委会的银行人士称,希望大家能站在大局角度看问题,“企业经营的根本面目前没有发生变化,资产质量还是较好的,但如果其现有的流动性风险蔓延下去,在资本市场的贬损程度将很大。”

一名到场的部委官员提出,三胞的问题如不解决,其他类似企业的问题就更难以解决,可以通过债委会机制,创造一个外部环境,给三胞集团喘息的机会。

然而参会的银行机构对于三胞集团的要求更为理性,并提出了担忧。银行方面认为三胞集团提出的诉求,对自身现状缺乏清醒的认识,银行尚未看到三胞具体的流动性危机说明,希望三胞集团能提供详细的资金需求明细及回笼明细。

据了解,此次会议上,三胞集团提出了债委会能给与120亿经营性流动资金的支持,但多家银行人士均表示,优于前期三胞很多资产都对外做了抵押,而此次新增贷款应该作为优先债权,这120亿部分优先债权,能否两年后是否真的优先偿还。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。