2017年度业绩预减公告背后,是太平洋证券经纪和自营业务双降拖累业绩增长。在经营和投资上资金持续净流出的前提下,高达300亿元募资使得负债率居高不下,经营压力由此可见一斑。

本刊特约作者 刘链/文

1月31日,太平洋(601099,股吧)证券发布2017年度业绩预减公告。公告显示,经财务部门初步测算,太平洋证券预计2017年度实现归属于上市公司股东的净利润10000万元-12000万元,与2016年同期(法定披露数据)相比,将减少54772万元56772万元,同比减少82%-85%。

太平洋证券还在公告中称,2017年,公司净利润下跌的主要原因是主营业务受到影响。受股票基金成交额下降及佣金率持续下行的负面影响,经纪业务收入持续下滑,业绩同比降幅较大。同时,为了扩展业务,2017年度,公司增大了融资规模,利息支出较2016年同期增幅较大。此外,由于证券投资持仓结构与市场走势出现偏差,全年投资业绩较2016年同期下滑。

实际上,自2007年上市以来,太平洋证券的业绩表现一直不尽如人意,净利润指标在上市券商中常常位居后列,最近几年的表现则更是差强人意。由于太平洋证券对自营业务较为依赖,近两年,其证券投资业务业绩暴跌,毛利率为负数,加上公司的投行业务也无亮点。市场不禁要问,为何太平洋证券的业绩能多年持续性地保持低迷状态?

业绩表现不忍卒视

在此次业绩预减公告发布前,2017年前11个月,太平洋证券营业收入合计不足10亿元,净利润不足2亿元,净利润指标在上市券商中不仅位居倒数第一,且仅为倒数第二名的一半。

如果再往前推到2017年中报期,从已公布经营数据的券商情况来看,太平洋证券2017年上半年实现营业收入3.46亿元,同比下降42.23%;净利润亏损1.04亿元,同比下降159.2%,为亏损最多的上市券商。

其实早在2017年1月,太平洋证券就因当月亏损1.44亿元引发市场关注,其当时的解释为因自营业务亏损所致。随后的4月和5月,太平洋证券再次亏损 7084.94万元和7676.80万元。

如此看来,近两年,太平洋证券的业绩表现着实让人不忍卒视。2016年年报显示,太平洋证券实现营业收入约为18.04亿元,同比下降34.24%;与此同时,实现的归属于母公司股东的净利润约为6.68亿元,同比下降41.07%。

根据太平洋证券的解释,2016年业绩下滑的原因是证券经纪业务和证券投资业务在公司的整体收入中所占比重较大,而经纪业务业绩出现了下滑,证券投资业务则出现了亏损,这成为公司业绩下降的主要因素。

彼时有机构分析认为,与证券全行业下滑49.99%的平均水平相比,太平洋证券的经纪业务下滑幅度略大于平均水平,这主要是经营成本有所增加所致。而投资业务出现大幅下降,反映出自营业务的投资策略与品种选择出现了一定的偏差。因此,太平洋证券2017年面临的主要风险有两点,一是市场调整的风险;二是自身经营成本的提升和投资策略的偏差。

从上述分析可知,太平洋证券2017年全年业绩预亏并不在市场预期之外,这一结果其实早在2017年上半年,甚至在2016年的业绩表现中就已埋下了种子。

从2017年全年的业绩情况来看,太平洋证券上半年的业绩表现成为其业绩表现低迷的主要拖累因素。2017年中报显示,太平洋证券上半年亏损1.23亿元。对此公司解释称,上半年亏损主要源自证券投资业务。1-6月,该业务亏损2.04亿元,占营业利润的-242.81%。而2016年同期,其证券投资业务仅亏损6115万元。

不过,值得关注的是,太平洋证券的业绩在2017年三季度开始回稳。其8月和9月曾连续实现净利润增长,9月净利润环比增幅超过350%。整个第三季度,太平洋证券自营业务归表的“投资收益”项收入近1.4亿元,占2017年前11个月“投资收益”项的比重超过54%。

对此,太平洋证券指出,自营业务收入增加是公司业绩环比大涨的主要原因,公司自营盘减持了原有部分重仓股,加大了在其他板块的布局。

正所谓“成也萧何,败也萧何”,仔细分析可知,太平洋近年来的业绩波动几乎都与自营业务相关。有机构分析指出,过分倚赖自营业务,就很难避免市场周期带来的波动与影响。股市下跌或者踏错板块均会带来大幅亏损,从而对业绩造成较大的负面影响。

实际上,上市10年来,太平洋证券的经营业绩一直不理想。上市第二年业绩就出现大变脸,巨亏6.45亿元首次垫底,2015年再次垫底。如今,2017年恐怕又要重蹈垫底的覆辙。对此,无论是投资者还是太平洋证券自身,似乎已经习以为常了。

根据相关统计,上市以来,太平洋证券的经营业绩一直起伏不定。2007年上市当年,净利润为6.09亿元,2008年至2016年,其净利润分别为-6.45亿元、4.05亿元、2.04亿元、1.57亿元、0.7亿元、0.75亿元、5.43亿元、11.33亿元、6.68亿元。2008年是上市第二年,6.45亿元的巨亏让市场有些猝不及防,由此使得其当年净利润在券商行业垫底。

2015年,虽然太平洋证券的净利润超过10亿元,达到11.33亿元,创造了历史最好水平,但其他上市券商的经营业绩更为靓丽。当年,中信证券(600030,股吧)的净利润为181.72亿元,是太平洋证券的16倍。2016年,太平洋的净利润略高于山西证券(002500,股吧),排名虽然上升一位,但仍排在倒数第二位。

谁都知道太平洋证券的软肋,但这么多年过去了,过分倚赖自营业务导致其业绩起伏不定的问题仍然悬而未决,曾经引以为豪的有竞争力业务如今却成为拖累业绩的累赘。

数据显示,2017年上半年,太平洋证券亏损1.23亿元,其中,证券投资业务亏损2.04亿元,占营业利润的-242.81%,其毛利率为-54.30%。而在2016年同期,其证券投资业务仅亏损6115万元。

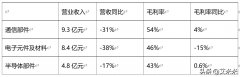

此外,太平洋证券的投行业务表现也很差劲。2017年上半年,其投行业务实现营业收入4394.52万元,同比下降47.40%,营业利润-2513.76万元,同比减少6013.64万元,其毛利率低至-57.20%。

截至2017年上半年,太平洋证券自营业务实现营业收入-2.03亿元,较2016年同期减少1.72亿元;实现营业利润-2.04亿元,较2016年同期减少1.43亿元。由于公司自营持仓结构与市场风格偏离,导致2017年全年投资业绩较2016年出现大幅下滑。而从经纪业务角度来看,2017年全年,公司经纪业务成交额6152.95亿元,排名位列65位,较2016年下滑四位。叠加佣金率持续下行,公司整体经纪业务业绩同比降幅较大。

据此,华鑫证券认为,2017年上半年,收入占比高达76.63%的经纪业务业绩出现下滑,叠加自营业务出现亏损,是导致太平洋证券全年整体业绩出现大幅下降的主要原因。由于经纪业务、自营业务双降拖累全年业绩,导致太平洋证券全年业绩增速均较为低迷,期待公司进一步降低经纪业务收入占比。

根据业绩预告测算,2017年一季度、二季度、三季度、四季度,太平洋证券归属于母公司股东的净利润同比累计增速分别为-1374%、-184%、-70%、-83%。2017年上半年,公司经纪业务收入占比高达76.63%,在当前成交量温和叠加佣金率下滑的行业环境下,公司经纪业务占比显著偏高不利于公司业绩的好转。相比而言,2017年上半年,行业经纪业务收入排名前三的3家券商其占比分别只有28%、25%、39%。

负债率居高不下

经营业绩不尽如人意,靠内生现金流无法支撑作为资本密集型行业的券商业务的开展,于是,太平洋证券不得不另辟蹊径进行大规模的对外融资。

据了解,2017年以来,太平洋证券先后发行了4期债券:分别是年初的“17太证D1”,发行规模为20亿元,期限1年,票面利率为5.50%;4月,发行了“17太证C2”,发行规模为5亿元,期限为3年,票面利率为5.50%;6月,又发行了“17太证C3”,发行规模为11亿元,期限为3年,票面利率为6.2%;7月,发行了“17太证 C4”,期限为3年,发行规模为20亿元,票面利率为6%。综上可知,太平洋证券2017年累计借款至少56亿元,占2016年年末118亿元净资产的比例已高达48%。

实际上,太平洋证券近年来频频通过“举债融资”的方式补充资本金。2017年年初,公司披露的2016年借款情况的公告显示,2016年,公司累计新增借款(含发行债券)近44亿元,已超过公司2015年年末80亿元净资产的50%。

根据相关媒体的不完全统计,近3年来,太平洋证券通过配股、增发、发债等途径累计募资300.07亿元。具体包括,2015年至今,太平洋证券配股、定增各一次,合计筹资80.57亿元;另外,太平洋证券还频频通过发债融资,共计筹资219.50亿元。其中,仅在2017年,其发债就融资56亿元。这300.07亿元募资的用途,无一例外是用于增加公司资本金、扩充公司业务。

在经营业绩并未走出低迷不堪的状态、公司内部风险控制也不完善的前提下,大规模对外融资使得太平洋证券的负债率居高不下,从而对公司经营造成更大的压力,这种靠向市场“抽血”维持现金流的模式还能维持多久,目前市场只能拭目以待。

数据显示,上市以来,太平洋证券投资活动产生的现金流量净额一直为负数,经营活动产生的现金流量净额在2011-2016年连续6年为负,其中,2015年经营活动产生的现金流量净流出80.06亿元,同比增加559.71%,投资活动产生的现金流量净流出24.1亿元,同比增加15.21倍。这表明太平洋证券在经营和投资上,资金持续净流出。

另一方面,只有筹资活动现金净额为正值,而筹资活动现金净额为正值的背后,正是太平洋证券不断从市场“抽血”的证据。

尽管多年来一直不断地向市场“抽血”,但太平洋证券给投资者的回报却非常有限。数据显示,上市以来,太平洋证券进行了7次分红,累计分红8.87亿元,约占上述累计融资总额的2.96%。

内部管理和风控堪忧

太平洋证券经营业绩不理想肯定事出有因,或与公司自身管理不规范和风控不完善有所关联。而由于内部风险控制不足,多次违规被罚也会在一定程度上影响公司的正常经营。

事实上,太平洋证券近年来麻烦不断:2013年1月,太平洋证券曾被证监会出具警示函,因在保荐南大光电(300346,股吧)时未就南大光电净利润同比下滑事项如实说明;2015年12月1日,因公司未经中国结算公司同意即开展非现场开户创新业务而被罚;2016年1月22日,其涉嫌违规为客户间融资提供便利,云南证监局因其存在内部控制不完善的情况,责令其在2016年1月25日至2月24日暂停新开证券账户1个月,期间不得新增经纪业务客户的处罚;2016年10月21日,证监会表示对IPO申报企业龙宝参茸涉嫌在招股书中虚假陈述一案立案调查,而太平洋则为其保荐机构。

而太平洋证券最近一次“吃罚单”是在2017年12月底,由证监会上海监管局做出。2017年12月20日,上海证监局对太平洋证券一家营业部总经理杨泰华开出超过5000万元的罚单,创下证券从业人员最高罚款纪录。

根据公告,太平洋证券腾冲光华东路证券营业部总经理杨泰华,在2013年1月18日至2016年9月12日的3年半时间内,使用自己实际控制并使用的“尹某芝”账户进行证券交易,先后交易鼎立股份(600614,股吧)等股票,累计买入股票成交金额3.01亿元,累计卖出股票成交金额3.17亿元,期末仍持有同方股份(600100,股吧)15.1万股,已卖出股票累计盈利1433.96万元。在买卖上述股票期间,杨泰华为证券从业人员,尹某芝为其母亲。

上海证监局认定,杨泰华违反了相关法律法规,责令其依法处理非法持有的剩余股票,没收违法所得1433.96万元,并处以4301.89万元的3倍罚款,罚没合计5735.85万元。

其实,这种类似的情形并非第一次。在2016年年初时,太平洋公告称,其温州瓯江路证券营业部个别经纪人涉嫌违规为客户间融资提供便利,虽然公司内部检查时发现了该问题,但未能及时自纠,违反了相关法规,云南省证监局对其做出暂停新开证券账户1个月的处罚决定。

在金融监管日益加强的背景下,证券公司经营风险的管控也是监管层关注的重点。2017年6月,证监会发布了《证券经营机构投资者适当性管理实施指引(试行)》,对券商等机构内部管理、自律管理等多方面都做出了严格要求,堪称监管层为券商施加的“紧箍咒”,这表明未来对券商的监管会更加严格,对违法违规行为也会加大查处力度。

因此,就证券行业而言,在运营过程中,首先就要防范公司本身的治理风险,加强内控水平,增强合规意识,尤其是从业人员的业务水平与素养,否则就容易触碰监管的高压线,从而给公司带来不必要的风险和损失。具体而言,不论是太平洋发现问题未能及时自纠,还是其员工杨泰华在长达3年时间内违规炒股,都折射出公司在内控管理上存在很多的不足之处,这也印证出太平洋证券的内部管理有待完善。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。