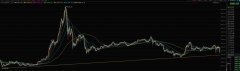

财联社(上海,记者 黄淑慧)讯,展望未来几年的A股市场,弘毅远方基金总经理郭文接受财联社记者专访时表示,随着险资、外资等中长期资金加大对于A股市场的配置,以及来自房地产领域的资金寻找新的出路,A股市场的“配置牛”行情正在开启。而从中长期来看,随着中国经济的转型升级,以及资本市场改革的推进,未来几年A股市场行情的高度和持续时间或许将远超预期。

目前是配置牛,未来会有估值牛、盈利牛

对于当前A股市场所处的大环境,郭文分析表示,首先,从基本面来看,尽管经济下行压力有所加大,但在稳增长政策工具调节下,经济并无失速之忧。在接受了经济L型走势的同时,新经济、新动能所带来的结构性亮点将不断涌现,支撑A股市场的运行。

其次,决策层对于资本市场的战略定位愈加清晰,全面深化资本市场改革工作座谈会提出了当前及今后一个时期全面深化资本市场改革的12个方面重点任务,未来多项配套措施和改革细则或将陆续推出,深化资本市场改革有望取得实质性进展。其中,“加快推进资本市场高水平开放”、“推动更多中长期资金入市”等提法更是明确了将引导资金进入股市。

第三,“房住不炒”已经成为共识,自7月30日中共中央政治局会议首提“不将房地产作为短期刺激经济的手段”后,银保监会密集发文多方面整顿资金违规流入房地产。此前大量投向房地产市场的资金势必需要寻找新的出路,而A股市场将是其重要的选择方向。与此同时,在债券利率逐步走低的情况下,保险等机构资金需要重新平衡收益率,那就必然要增加权益市场的配置。随着国际主流指数公司陆续纳入A股,外资作为增量资金也将持续流入A股市场。

总结上述大的背景,郭文认为,A股市场优质资产有望成为各路资金追逐的方向,A股市场具备继续上行的条件。当然考虑到经济转型期的基本面压力,预计呈现出“从配置牛再到估值牛、盈利牛”的演绎方式。未来几年的这轮慢牛行情或许可以与美股过去十年的行情相媲美,其间中国市场有望诞生出一批世界级公司。

继续看好“新核心资产”

对于未来看好的投资方向,郭文将其概括和总结为“新核心资产”。在他看来,“新核心资产”的内涵一在于“核心”,是各行业中的龙头公司;二在于“新”,这些公司代表着新的业态、新的模式,并引领着行业的发展。

“虽然‘核心资产’和‘新核心资产’的有些标的是相同的,但是市场对这些标的的投资逻辑发生了变化。”郭文以招商银行和中国平安举例表示,过去市场投资招行是因为其效率较同行更高,而现在市场关注点逐步转向其商业模式,由于零售业务和非息业务较少消耗资本,招行轻型化转型效果显著,并且其在金融科技方面的持续投入有望打破零售业务核心发展要素“获客能力”和“客户粘性”的天花板。这是为何招行PB在1.7倍左右,远高于其他银行的原因。甚至,今后投资招行可能不一定按照PB来估值,因为很大程度上招行不再依靠B(净资产)来赚钱。同样,过去市场投资平安是因为其是保险龙头,而现在更看重其正在引领保险行业走向科技金融方向。

“过去我们的估值方法更侧重盈利和现金流,未来估值方法会逐步增加对于商业模式、竞争环境的考察。”郭文进一步表示。

对于这些龙头公司的估值,郭文坦承,目前已经到了相对合理的位置。但为什么在估值合理的情况下仍然继续看好这些“新核心资产”?一是缘于各类资金对于稀缺优质资产和确定性的追逐,资金对于龙头公司的抱团不是被迫的,而是自发的选择;另一大原因在于,中国诸多行业“跑马圈地”的过程已经告一段落,精耕细作、比拼核心竞争力的阶段到来,龙头企业的获利能力更具保证,有机会获得与非龙头企业完全不同的估值。而对于A股多数行业比较传统的中小公司而言,欠缺系统性机会,股价可能会延续震荡,难有大的提升。

行业方面,郭文表示,尤为看好“泛消费”领域包括医疗、教育等方面的机会。“当周杰伦的新歌被大量付费下载,意味着可能需要重新来评判腾讯音乐的估值。”他举例表示,考虑到中国市场的人口基数,消费升级领域孕育的投资机会是巨大的。对于科技股,他则认为,会有一批企业能够脱颖而出,但是中国底层研究能力还需要时间来逐步增强,可能不会呈现出大面积的机会

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。