一、公司概况

连接器龙头进军汽车领域,新能源业务快速发展。公司主要产品涵盖消费电子领域及汽车电子领域(主要包括汽车连接器及线束、安全和告警传感器、车载充电模块和车联网等):(1)家电与消费电子是公司最成熟的业务。公司是国内家电连接器的龙头,FPC持续升级技术,Type C业务规模加大,透镜产品高速发展并向汽车业务领域延伸;(2)汽车电气系统不断获得新订单。持续拓展获一汽大众(包括MEB在内)、沃尔沃等订单。(3)新能源汽车业务产能加速扩张,不断斩获新客户。先后获得宝马、PSA、大众、保时捷、东风、吉利等国内外知名汽车厂订单;随重庆璧山生产基地放量,将为公司打开新的成长空间。

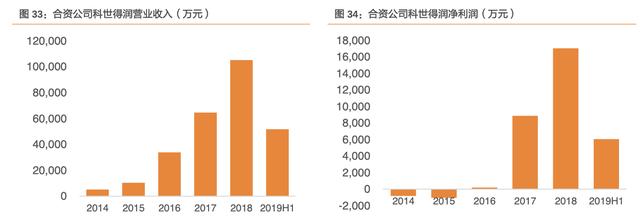

并购进军汽车新能源,着力发展OBC(车载充电器)。公司成立于1992年,2006年于深交所上市。公司通过并购快速获得新市场,并取得全球汽车巨头的核心供货资格,目前拥有向全球市场供货的能力和业务平台:(1)汽车线束业务保持快速发展:2012年,收购意大利帕拉蒂和CAEG(核心为河南天海电器)旗下汽车连接器和线束业务的整体资产;2016年,收购柳州双飞,覆盖更多层次和领域的汽车厂商客户;2018年,合资公司科世得润首获沃尔沃全新电气系统线束产品订单,在高端客户上取得重大突破。(2)进军新能源领域实现快速拓展:2015年,收购具有全球领先的车载充电机技术的意大利Meta,在供应宝马i3基础上陆续成为PSA、大众等车载充电机项目全球供应商。此外,Meta成熟的车联网产品OBD在欧洲拓展顺利,市占率于2018年进一步提升。

二、行业概况

连接器在电子设备中主要用于实现电线、电缆、印刷电路板和电子元件之间的连接,进而起到传输能量和交换信息的作用。连接器可以增强电路设计和组装的灵活性,是不可或缺的关键组件。连接器的结构日益多样,应用领域也不断增加,根据其外形、功率和结构可分为矩形、圆形、射频、光纤、非接触等多种类型。

连接器全球市场规模保持稳定增长,中国市场增速领先。根据智研咨询的数据,2019年全球连接器市场规模将近700亿美元,自2012年以来年复合增长率约为5%。其中2019年中国地区连接器市场规模占三分之一,约为220亿美元,是全球最大的连接器市场。中国连接器市场近20年间年复合增长率高达23%,远高于全球市场年复合增长率4%的水平。

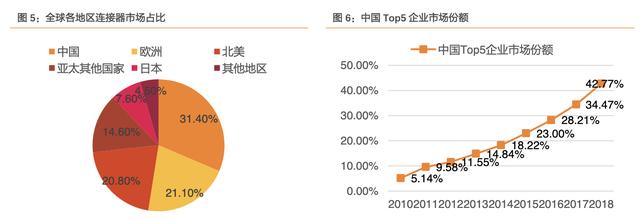

中国连接器市场规模全球第一,行业集中度持续提升。随着产业链转移、外企来华设厂以及家电、消费电子行业需求高增长,我国连接器市场不断扩张,2018年我国连接器市场占据了全球31.4%的市场份额,其次为欧洲、北美市场,分别占比21.1%、20.8%。目前我国连接器市场在从分散走向集中。根据营收规模来看,我国连接器前五大企业分别为立讯精密、长盈精密、中航光电、得润电子和航天电器,CR5市占率从2010年的5%提升至2018年的43%,行业集中度大幅提升。

目前,连接器被广泛应用于汽车、通讯、航空航天、军事装备、计算机、工业、家用电器等领域。其中,汽车领域连接器占比最大,占全球连接器市场的23%左右;通信领域紧随其后,占比21%;消费电子、工业领域占比也在10%以上。

家电、消费电子行业连接器空间仍存。分市场来看,我国家电市场需求在未来仍有空间,农村与城市的家电百户保有量差距不断减小,但仍有一定差距,为未来家电及其连接器市场提供较大空间。手机作为消费电子领域的核心产品,也是连接器市场的重要组成部分。近年来,随着手机出货量的不断走高,手机连接器市场规模逐年扩大。以每台手机需要8个连接器计算,2018年全国手机连接器市场需求量可对应达到144亿个,随着5G手机、TypeC等新技术的逐步普及,未来手机连接器市场前景广阔。笔电市场虽然增速有所放缓,但随着游戏本等高性能的产品需求不断扩大,笔电连接器市场依然有替换空间。近年来,智能可穿戴设备持续火热,目前市场上主要有智能手表、智能眼镜、智能手环、耳带式设备、健康穿戴、体感控制等设备。根据艾瑞咨询的数据,2020年中国智能可穿戴设备市场规模将达到767.4亿元。

汽车行业对于连接器的需求量较大。一般汽车需要用到的电子连接器种类有近百种,单一车型所使用的连接器达到600-1000个,应用主要集中在发动机管理系统、安全系统、娱乐系统等方面。传统汽车中的电路电压在14V左右,连接电路使用低压连接器,新能源汽车的控制系统同样采用此种电路。而新能源汽车的动力系统需要使用高压连接装置,以实现充电基础设施(充换电站和充电桩)和电动汽车以及电动汽车内部部件的连接。充电桩与汽车进行连接的充电枪、电池更换的换电连接器以及各种类型的车载连接器都属于新能源汽车高压连接器。新能源汽车电气化程度高,内部动力电流及信息电流错综复杂,因此对于连接器及线束产品的需求相对于传统汽车更高。传统汽车连接器单车价值约1500-3000元,新能源汽车电气化程度高,在传统低压线束之外装载了高压系统,单车线束价值总计可达3000-5000元。

车载充电机是新能源汽车必不可少的核心零部件,其市场规模随着新能源汽车市场的快速增长而扩大。2019年,全球电动汽车车载充电机市场规模约88亿元,未来几年随着新能源汽车产量的逐年提升,预计到2025年新能源汽车车载充电机市场规模将达到780亿元。

三、电动车第三轮扩张欧系核心拐点向上

公司专注电子连接器研发、制造和销售,为公司第一大业务。电子连接器下游主要涉及:

1)家电&消费电子领域(主要包括家电&消费电子连接器、LED连接器、FPC、通讯连接器等)

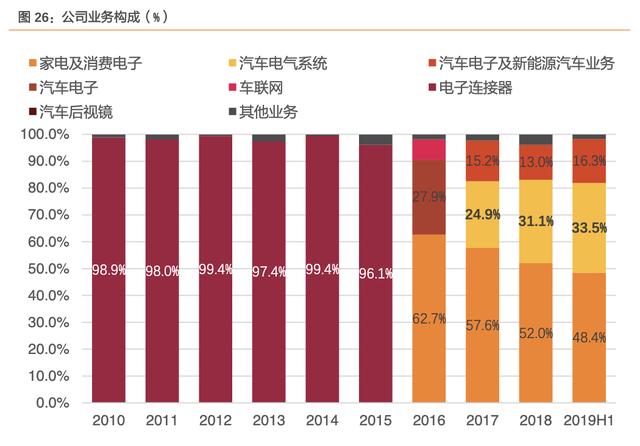

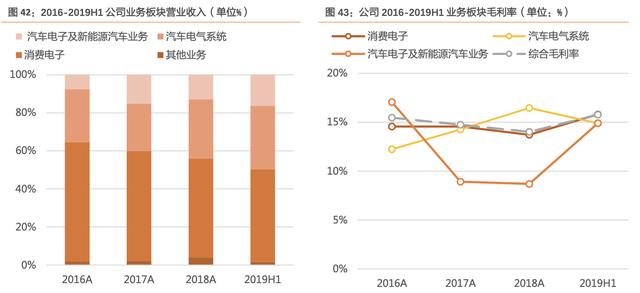

2)汽车领域(主要包括汽车连接器、汽车线束等)。19H1,公司电子连接器业务占比81.9%。其中,家电&消费电子占比48.4%,汽车占比33.5%。

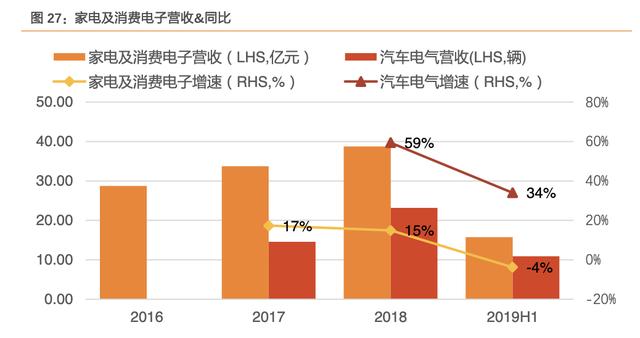

立足家电&消费电子领域,深入发展汽车电子线束业务。公司传统连接器业务集中于家电、电脑线束和连接器领域,汽车线束业务主要始于2012年收购Plati,并与德国KROSCHU成立合资厂科世得润,2016年公司收购了柳州双飞汽车,深入汽车线束领域。此后将汽车线束业务作为公司坚持稳定发展的一大基本模块。自2016年来,公司家电及消费电子线束业务营收保持稳定增长,17、18年营收增速分别为17%、15%,19年上半年,受中美贸易争端以及合并报表范围变动等影响,家电及消费类电子业务营收及占比有一定幅度下降,而汽车线束业务占比快速提升,且将与汽车电子及新能源汽车业务一并逐渐成长为公司第一大业务支撑板块。

USB TYPE-C成为下一代连接器主力产品。在外形上,USB Type-C较USB Type-A,高度、体积大大减小,且无需区分正反、针脚达到24个。在性能方面,USB3.0较USB2.0,加入5个全新引脚,且供电能力由500mA提升至900mAh,速度达到5Gbps;随着USB3.1、USB3.2相继推出,数据传输速度翻倍提升。Type-C标准端口连接器是公司电脑、手机连接器业务的重点方向,具有全功能、正反插、双向传输、尺寸小、速率高等多项技术优势,公司出货量不断提升,包括2.0、3.0和防水接口。在电脑业务方面进入联想、惠普供应链,在手机业务方面,与华为合作进行产品研发。随着国际大厂对Type-C的进一步推动并加快切换过程,公司Type C业务规模加大,业绩将持续释放。

公司汽车线束业务布局完善。业务分为三条主线,一是切入自主品牌线束业务供应链,夯实国内市场份额,由子公司重庆瑞润、合肥得润、柳州方盛、柳州双飞负责生产销售;二是通过成立合资公司,进入高端车型线束供应市场,由科世得润、意大利Plati负责生产;还有一部分是作为二级供应商,向汽车电子设备厂家比如博世、大陆供应连接器及线束产品。

公司于2015年收购意大利Meta公司60%股权,MetaSystem成立于1973年,至今已有40余年历史,在汽车电子领域拥有成熟产品和客户资源。主要客户为欧洲中高端的汽车整车厂,包括BMW、Daimler 奔驰、大众集团(VW 和Skoda)、菲亚特集团(FCA)、标致雪铁龙集团(PSA),以及部分全球龙头Tier1电装等。其业务包括:

- 1)E-mobility:汽车功率控制,及电动汽车车载充电模块;在收购前就已成为为宝马i3 的核心充电模块供应商。Meta积累了丰富的车载充电机研发及生产经验,是全球首家研发及生产出22kw高功率车载充电机的企业。

- 2)Security:安全和告警传感器和控制单元,包括前后感应雷达、车内微波监控、防盗及倾斜告警器等;

- 3)Telematics:车联网模块,用于对车辆行驶数据收集和追踪。Meta为欧洲车联网领域解决方案领先供应商,从UBI车险入手切入车联网市场。2003年签首个意大利领先保险集团合作订单,与欧洲汽车厂商和大型保险公司德国安联、优尼卡保险等都已长期合作。2018上半年,搭载公司OBD设备的车辆达到800万。欧洲市场市占率达60%。2016年4月,公司和mobileye签订合作协议框架,运用Mobileye技术向其提供ADAS及车联网整体解决方案,包括硬件、软件、数据平台及综合应用管理,通过ADAS+车联网的综合解决方案实现。

2015年公司以5682欧元收购了Meta60%的股权,成为其控股股东。随后,公司利用meta已有的成熟平台和资源,不断加快其核心产品在全球市场的战略性布局与全面应用,Meta先后成为PSA、大众、保时捷、东风、宝马等国内外知名汽车厂商的供应商,获得充足订单。

四、营收情况

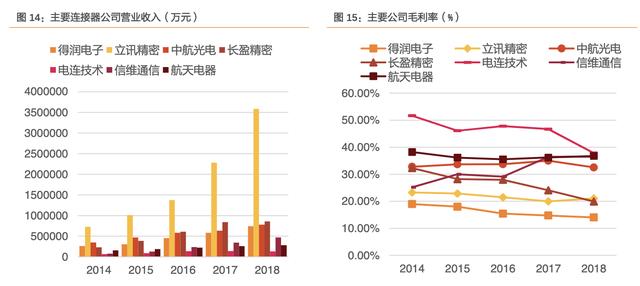

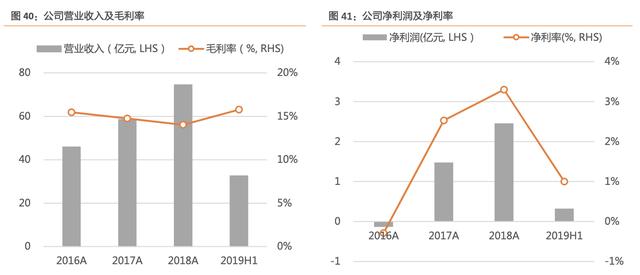

随OBC放量,公司业绩有望迎快速增长期。公司2018年营收为74.5亿元,2016-2018年CAGR为27.5%。利润方面,2016年,由于柏拉蒂搬迁工厂,以及Meta前期市场开发和科研投入较大,导致亏损。2019年,由于计提商誉及无形资产减值影响(约6.9亿),公司或亏损4.8-5.9亿元。但展望未来3年,公司“轻装上阵”,随OBC的持续放量,业绩有望迎快速增长期。

汽车业务比重逐步提升,毛利率拐点向上。2016年-2019年上半年,公司消费电子营收占比从62.7%下降到48.5%,汽车业务则从35.4%上升至49.8%。其中汽车电子及新能源汽车业占比由7.5%升至16.3%,并于2019上半年实现向宝马、东风、PSA的PHEV和e-CMP平台车型的批量供货。随重庆璧山生产基地落地,公司为PSA、保时捷Taycan、宝马Mini Cooper电动车爬坡准备好了充足的产能。此外,由于国内基地较低的制造成本加之规模化量产,该板块毛利率有望持续提升。

五、盈利预测

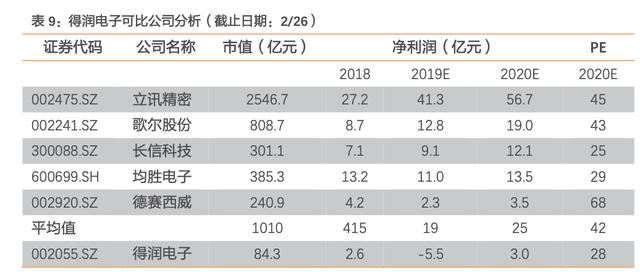

预计公司营业收入分别为70.7、88.1、104.4亿元,归母净利润分别为-5.3、3.0(扣非)、4.5(扣非)亿元,EPS分别为-1.10、0.63、0.94元/股。我们选取消费电子&汽车电子领域上市公司中的立讯精密、歌尔股份、长信科技、均胜电子、德赛西威作为可比公司。5家可比公司对应2020年PE均值为42倍,给予公司42倍估值,对应目标价26元。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。