近日,私立妇儿医疗服务集团新世纪医疗(01518)在港启动招股。该集团共发行1.2亿股,每股发行价6.36港元-8.36港元,其中90%为国际配售,10%为公开发售,另有15%超额配股权。每手500股,预期1月18日上市。

此次上市,新世纪医疗引入了中国人寿再保险、信银香港投资旗下的CNCB基金及Janchor Partners Fund为基石投资者。

以招股价中位数7.36港元计算,不计超额配股权,新世纪医疗上市后总市值约35.3亿港元,以2015财年净利润计算,其市盈率约77.5倍。而同为经营妇产科业务的和美医疗(01509)静态市盈率为29.4;提供综合医院服务的华润凤凰医疗(01515)静态市盈率为65.81;新近上市的康华医疗(03689)静态市盈率为27.32。相较之下,新世纪医疗的估值处于行业较高水平,对投资者吸引力或许不大。

该股前4日的孖展情况或许能反映投资者对这一价格的态度。据5间券商资料,新世纪医疗前四日招股,仅获得230万港元的孖展额。

什么底气让新世纪医疗开出这一价格?

公私合营办医先驱

资料显示,新世纪医疗是一家私立妇儿医疗服务集团,目前共有北京新世纪儿童医院、北京新世纪妇儿医院以及北京新世纪荣和门诊部3间医疗机构。该集团定位于中高端医疗市场,主要面向具有较高家庭收入的家庭。

据招股书介绍,新世纪医疗是最早进入北京私立儿科医疗市场的参与者之一。其第一家儿童医院——北京新世纪儿童医院成立于2002年12月。该院是国内首批公私合营医院之一,也被业内视为是公私合营办医的范本。北京新世纪儿童医院由新世纪医疗与北京儿童医院合作成立,新世纪医疗拥有65%的股权,北京儿童医院拥有35%股权。根据合作安排,北京儿童医院向新世纪儿童医院派驻部分医生和护士,并向其提供物业。

借助公立医院相对稳定、成熟的医疗技术资源,新世纪医疗旗下的医院成长得很快。据第三方机构弗若斯特沙利文调研资料,按2015年的市场份额计算,新世纪医疗旗下的医疗机构在北京私立儿科医疗市场及中高端儿科医疗市场均排名第一,分别拥有30.4%及36.5%的市场份额;在国内中高端私立儿科医疗市场排名第二,拥有11.4%的市场份额。

这一模式后来也被沿用至北京新世纪妇儿医院。2015年11月,新世纪医疗收购北京新世纪妇儿医院,与北京妇产医院进行非股权合作,向其借调医生、护士到北京新世纪妇儿医院。新世纪医疗表示,从儿科发展到妇产科领域,能够实现为同一家庭内的产妇和新生儿提供一站式医疗服务,具有较好的网络效应及协同效应,有助于优化平台之间的利用率。

智通财经注意到,北京新世纪妇儿医院与北京妇产医院的合约将于2017年到期。有机构认为,此项合作能否持续对新世纪医疗的经营业务十分重要。对此,新世纪医疗董事长Jason Zhou表示,虽然与儿科相比,产科对医疗资源的需求相对较小,也较为简单,而新世纪医疗自己培养的产科医生已可以独当一面,但公司还是愿意寻求与北京妇产医院的合作,关于新合约的商谈已经开始。

除医疗服务之外,新世纪医疗还提供医院咨询服务。其咨询管理服务的内容主要包括品牌授权、医疗服务和营运相关知识以及持续的专业发展培训制度等。该集团自2015年12月开始为关联公司嘉华丽康旗下的医院提供医院咨询服务。

近三年毛利率下滑

智通财经查询新世纪医疗的财务资料获悉,在2015年11月之前,新世纪医疗的主要收入来源为新世纪儿童医院,业绩表现也较为稳定。

2013年至2015年,新世纪医疗的收入分别为2.39亿人民币(下同)、2.49亿及2.58亿,按年增长率均为4%。收入在稳步走高,毛利和净利润的表现却不尽人意。同期,新世纪医疗的整体毛利率分别为62.7%、57.8%、54.4%;股东应占利润分别为5356.6万、4670.5万、4090.3万,按年降幅均约为12%。即便撇除上市开支之后,2015年的股东应占利润为4688万,与2014年基本持平,该集团的净利润率仍在下滑。

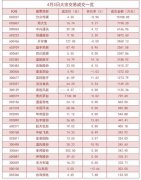

(图为新世纪医疗旗下医疗机构贡献收益数据)

好在受益于2015年底收购北京新世纪妇儿医院,2016年以来,新世纪医疗的业绩大幅提高。截至9月30日止九个月,新世纪医疗的收入为3.4亿,较2015年同期增长94%;撇除上市开支后的净利润约为3604万,较2015年同期增长12.4%。

虽然此次收购提升了新世纪医疗的整体收入,但仍未扭转其毛利率的下滑趋势。并且因北京新世纪妇儿医院仍处于初步发展阶段,其毛利率远低于北京新世纪儿童医院,还会进一步拉低该集团的整体毛利率。截至9月30日止9个月,新世纪妇儿医院的毛利率为37.5%,较新世纪儿童医院低了19个百分点;新世纪医疗整体毛利率为48.1%,较2015年同期下滑7个百分点。

据智通财经了解,除新收购医院之外,毛利率下滑还因医护人员数目以及平均工资的增加,导致该集团收益成本提升。2013-2015年,新世纪医疗花费在医护人员方面的雇员福利开支分别为3430万、4820万及6070万元,分别占期内总收入的14%、19%、24%。

不过从盈利能力来看,新世纪医疗还是略优于同行企业。以2015年数据为例,新世纪医疗的毛利率为54.4%,净利润率为15.8%;和美医疗的毛利率为50.6%,净利润率为11.7%;华润凤凰医疗的毛利率为24%,净利润率为11.9%。

大举扩张业绩或将承压

行业发展方面,受惠于二胎政策的实施,新世纪医疗所处在的妇儿医疗行业正处于快速增长期。

据弗若斯特沙利文的资料,2010年至2014年,中国妇产科医疗市场总收益的复合年增长率为18.3%,中国儿科医疗市场总收益的复合年增长率为14.6%。该机构预计,2014年至2020年,中国妇产科医疗市场总收益的复合年增长率为20.2%,中国儿科医疗市场总收益的复合年增长率为17%。

为迎合行业增长,上市后的新世纪医疗也将加快扩张步伐。该集团披露的集资款项用途显示,其计划在北京开办一家新医院和两家新诊所;在北京以外的一线城市开设一家新医院和两家诊所;收购一线城市(包括北京)的一间医院和五家诊所。

新世纪医疗的投资总监贾晓锋表示,集团旗下诊所的面积均值约为200-600平米,未来两年新增5家诊所即约3000平方米,诊所面积将增加近一倍。此外,未来三年该集团将增加一家床位数不少于100张的医院,到时集团旗下医院的床位数将由现在的200张左右扩大至300张。据新世纪医疗估计,其新医院的现金流量平衡期约3-4年,投资回本期约7-9年;新诊所的现金流量平衡期约1-2年,投资回本期约3-4年。收购业务方面,即使新世纪医疗的收购目标为已经或差不多达至收支平衡的医院及诊所,收购之后的回本期也约要4至8年。

虽然新建医疗机构的成本开支主要由此次上市所得款项拨付,但是其运营初期往往收益较低,且随后的雇员开支、宣传投入等都将提升相应的运营成本和行政成本。这意味着新世纪医疗上市后的业绩或将面临较大的压力。

智通财经认为,作为北京私立儿科医疗市场的龙头,新世纪医疗拥有丰富的行业经验以及较好的市场声誉。“二胎政策”的实施也将给新世纪医疗的业绩增长带来一定的推动力。同时此次新世纪医疗的基石投资者中包括中国人寿再保险。从一定程度来看,能引进保险资金作为长期投资者,反映了该公司的前景仍获市场主流资金的认可。

但需注意的是,过去三年该集团的毛利率和纯利率都在下滑。随着上市后加快扩张、成本增加,上述财务指标或将继续下滑。并且因为医院投资回收期较长,扩张计划带来业绩还需较长时间才能释放。该股近80倍的市盈率,处于行业较高水平。至于这一股价对应的业绩何时能实现,目前来看仍然是未知数。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。