打开APP 阅读最新报道

打开APP 阅读最新报道

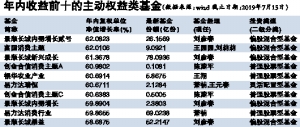

在二季度震荡行情中,消费板块大获全胜。Wind数据显示,截至7月15日,年内两市收益前十的主动权益型基金(普通股票、偏股混合、灵活配置),主要属于大消费类主题基金。其中,景顺长城内需贰号以62.08%的收益排名第一。此外,富国消费主题、景顺长城新兴成长(260108)混合等基金业绩也超过了60%。业内人士认为,随着消费板块中报将陆续披露,半年报盈利数据也将成为考验消费行业走势的试金石。

收益前十牛基扎堆消费行业

Wind数据显示,截至7月15日,景顺长城内需贰号、富国消费主题、景顺长城新兴成长混合、创金合信消费主题股票A、银华农业产业股票等基金以超58%的收益占据今年来主动型基金收益榜单前十。

从基金名字就可以看出,上述基金大多投向消费板块。今年上半年,消费板块表现可谓大放异彩。按照惯例,消费行业一般包括食品饮料、医药、家电、汽车、休闲服务、农林渔牧等多个细分板块。在这些细分板块中,上半年食品饮料的表现尤为突出。数据显示,在申万28个一级行业中,食品饮料行业指数年内涨幅排在指数之首,接近60%,远远领先第二位农林渔牧近10个百分点,相较第三位非银金融,涨幅更是领先了17%。与此同时,贵州茅台(600519)、五粮液(000858)、泸州老窖(000568)、长春高新(000661)、迈瑞医疗、华兰生物(002007)等消费个股也在前期先后创出历史股价新高。

后续走势取决于业绩

随着消费板块不断创出新高,消费者也在担心现在入手是否是“追高”?太平洋证券分析师周雨认为,消费类核心资产“抱团”将面临考验。一方面近年增量资金主要为外资,长周期看,外资仍将持续流入,且其偏好消费类核心资产;另一方面,经济整体疲软之下,消费股业绩确定性和盈利增速水平相对占优,短期未出现相较于消费更具有盈利优势的板块。随着消费板块中报将陆续披露,半年报盈利数据将成为考验消费行业走势的试金石。

在目前已经发出中报业绩预告的23家食品饮料行业看,预增、续盈、扭亏、略增的企业占到16家,预喜率接近七成。如金字火腿(002515)、皇氏集团(002329)、燕塘乳业(002732)等个股预计上半年净利润同比增长率均超50%。另外,截至昨日,医药生物板块也有134家企业发出了业绩中报,预喜率也达到了60.45%,海普瑞(002399)、智飞生物(300122)、乐普医疗(300003)、泰格医药(300347)等市值超百亿的个股,预计上半年净利润增长幅度上限均在50%以上。

相比之下,受到政策影响较大的汽车、家电行业预计上半年业绩“麻麻”。如66家发出业绩预告的上市车企中,仅有19家预计上半年业绩为预增、续盈、略增、扭亏等报喜类型。

基岩资本副总裁范波认为,龙头消费公司有一定的估值溢价比较合理,尤其是在外资已经取得一定定价权的情况下。目前这个估值水平不能说是便宜,处于估值中枢之上,只是可能会透支未来业绩增长,性价比不高。但是在业绩未出现波动的情况下,出现较大幅度下跌,回归比较便宜的估值区间比较难,大概率是在高位震荡。中期若成长板块业绩增速边际上复苏的力度不够大,资金不会从消费流向成长,消费抱团可能会继续,如果成长板块业绩复苏明显,风格就可能会成功切换。

景顺长城基金(博客,微博)经理刘彦春:批量生产牛基

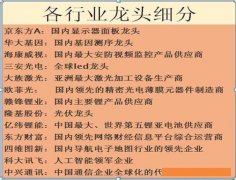

在年内业绩排名靠前的前十只主动权益类基金中,景顺长城基金经理刘彦春管理的基金就有4只,分别是景顺长城内需增长贰号(260109)、景顺长城新兴成长、景顺长城内需增长(260104)、景顺长城鼎益。截至记者发稿,上述基金尚未发出二季报,因此仅以一季报重仓持股看,刘彦春管理的4只基金重仓股票虽然略有不同,但均偏向消费龙头,如白酒龙头贵州茅台(600519)、家电龙头格力电器(000651),属于休闲服务的中国国旅(601888)、属于农林渔牧的温氏股份。

对于管理的基金领跑上半年市场,景顺长城总经理助理、研究部总监刘彦春回复记者表示,市场风格和我的投资框架相对吻合,阶段性取得了较为理想的投资收益,有一定的偶然性。对近期白酒消费、家电、保险等行业龙头股迭创新高,刘彦春认为,市场上所谓的“核心资产”本身具有较强的价值创造能力,吸引越来越多的资金关注实属正常。悲观情绪修正,叠加公司正常的经营发展,部分优质公司盈利、估值双升,多数公司股价上涨属于价值回归。但是,赚钱效应显现会吸引越来越多资金关注,阶段性交易拥挤可能催生估值泡沫。现阶段,认为整体估值相对合理,部分资产存在过热现象。刘彦春表示,当前时点做权益投资难度很大,很难找到估值具有显著吸引力的优质资产。预期市场未来很长一段时间内波动加大、回报偏低,未来将在个股层面精挑细选,寻找发展路径清晰、定价合理的投资机会。

行业规模最大:易方达消费

Wind数据显示,除刘彦春管理的景顺长城新兴成长外,年内收益前十的基金中,规模最大的就是易方达消费行业,该基金年内收益达到59.87%,也是以业绩稳健闻名的消费主题基金。近一年、近三年、近五年该基金的复权单位净值增长率分别为21.05%、51.94%、100.56%。

最近几个季度,易方达消费行业前十大重仓股主要集中在家电及食品饮料板块,包括贵州茅台、五粮液、泸州老窖、格力集团、美的集团等。且呈现持股集中度高的特点,如一季度末贵州茅台、五粮液、泸州老窖持股市值占基金净值比在9%以上。公开资料显示,易方达现任基金经理萧楠在2012年起就开始掌管该基金,任职以来回报为246.12%。萧楠在一季报中曾表示,宁愿在牛市中放慢脚步,也不愿将风险暴露在预期和基本面脱节导致的风险上。在一季度末,基于对上市公司财务报表解读后的一些担心,大幅度减持了去年一直持有的养殖板块,但对猪价的判断仍然是乐观的,同时还加了部分快消品的配置比例。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。