摘要:周一(10月21日)标普500指数重新站上3,000点整数大关,逼近历史高点3027点,但美股交易量却萎缩至接近十年低,和美股走高呈背离趋势,分析师担心万一卖压再起,恐怕会重演去年年底暴跌近20%的惨况。大空头Michael Burry上个月初发表类似观点,因为缺乏流动性,指数基金象十年前的引发次贷危机的CDO一样要崩盘。

1、标普500股票交易量跌近10年低位

资料来源:marketwatch

MarketWatch报导,截至10月19日为止的三个月,标普500成分股的每日平均交易量,只有总市值的7%,接近十年新低。作为对照,2010~2013年,标普500指数成分股的每日平均交易量,为总市值的21%。ModernIR总裁Tim Quast说,这些数据令人震惊(astonishing)。潜在风险之一是,万一市场遭逢压力,将缺乏买家,另一风险是流动性不足会酿成资产贱卖(firesale)。

资料来源:marketwatch

标普500流动性下滑,还可由ModernIR的另一数据看出,每次交易的平均股数从2015年的248股、减至目前的133股。Quast指出,2018年第四季的情况,突显流动性不足的风险。去年年底标普500拉回,尽管股价跌至具有吸引力的价位,却因为缺乏买盘跌势恶化,重挫近20%。

UBS Global Wealth Management资深交易策略师Jerry Lucas则说,高频交易算法兴起,逐渐成为「造市者」,也让交易者头痛不已。没有新闻时,算法交易提供丰沛流动性,一旦有大消息,算法就消失无踪,等待风波平息。

这些数据与美国银行首席股票和量化策略师Savita Subramanian的最新报告相吻合,她担心大型美国股票的交易量越来越依赖于「非基础投资者」,包括算法投资基金,被动投资基金和高频交易者。

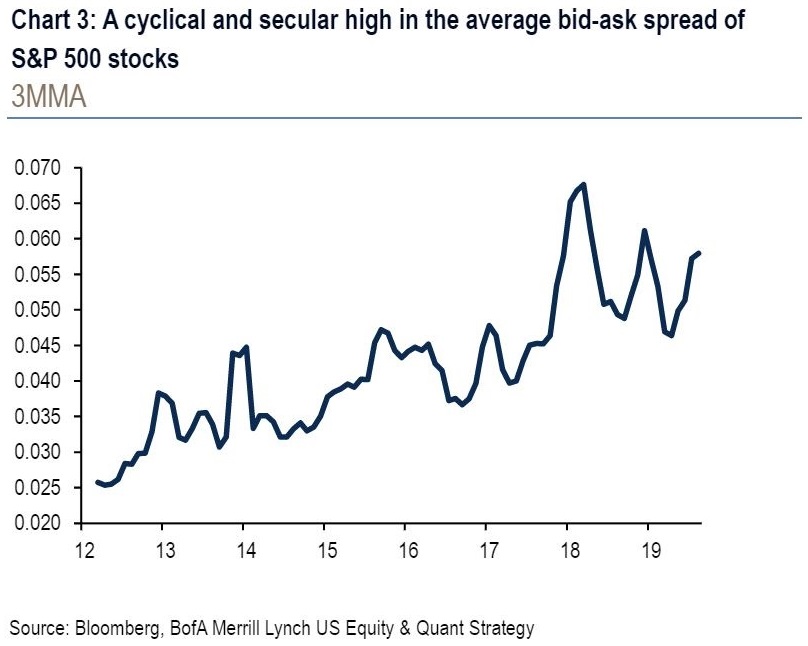

Savita Subramanian认为银行不再提供与[大金融危机之前]相同的流动性,结果是标准普尔500成份股的平均买卖差价接近多年高点。」买卖差价是资产的立即购买(买入一档)和立即出售(卖出一档)的报价之间的差额。

不过也有部分人士反驳,光看股票交易量,无法代表标普500的整体状况,如今相关衍生性商品益发重要,如ETF、期货、选择权等。但是ModernIR的Quast强调,不能看到衍生商品市场稳定就放心,因为衍生商品市场的基础,正是这些日益缺乏流动性的证券。

2、大空头Michael Burry:缺乏流动性,4.27万亿美元规模的ETF要崩

关于股票流动性的风险,9月初,华尔街大空头MichaelBurry表达了类似的观点,他认为引发下一次市场崩盘的是ETF,原因ETF缺乏流动性,和10年前引发次贷危机的CDO一样。

其实,指数投资与ETF都不新,先锋基金的伯格大佬刚开始鼓吹指数投资的时候是七十年代;但ETF与指数投资崛起成为一种「大规模」的金融现象,无非是近几年而已。

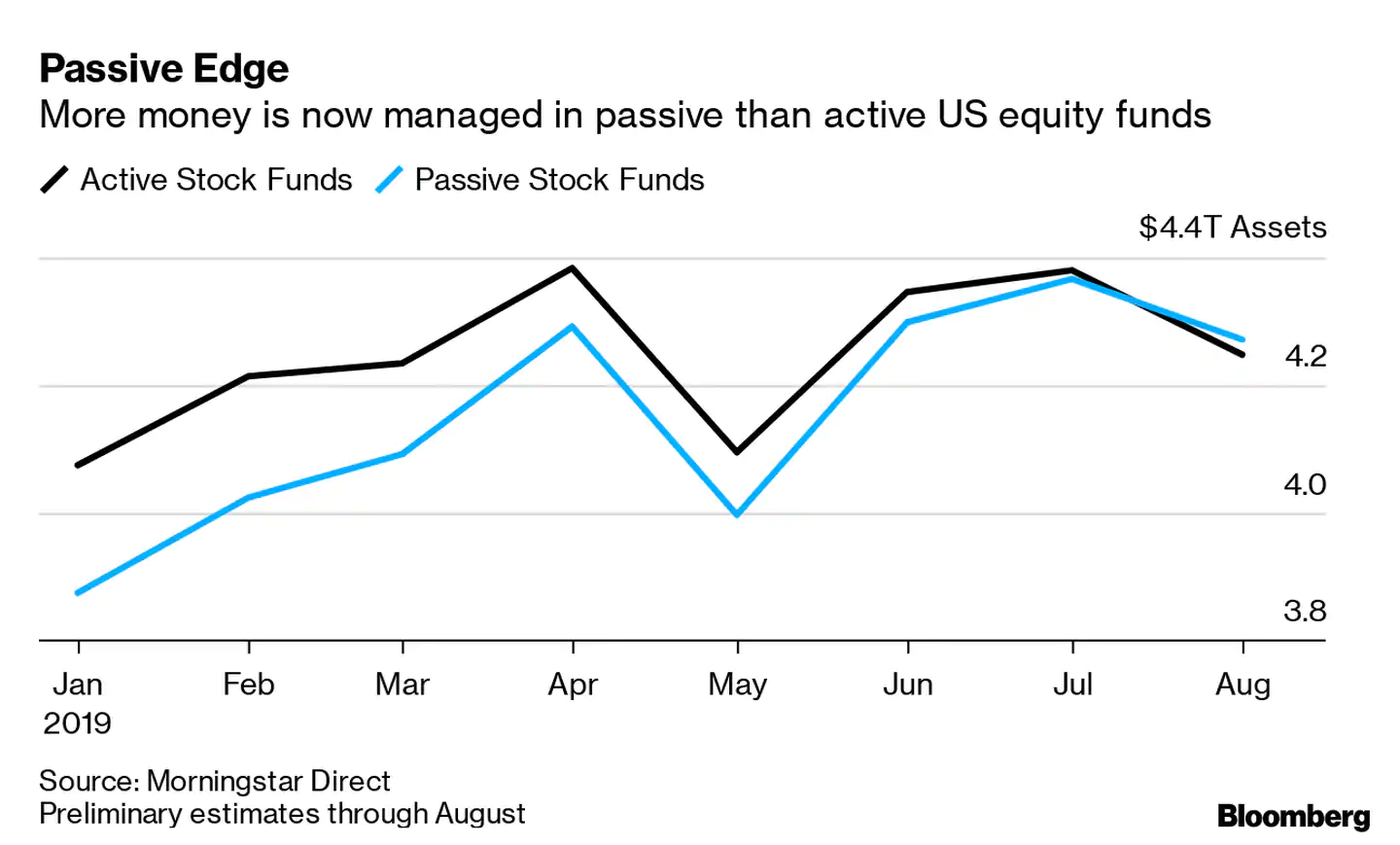

在今年八月,美股市场就创造了历史,被动投资的股票基金的AUM(管理资产)——包括共同基金和ETF——已超过主动基金的AUM。眼下被动型基金目前是4.27万亿美元规模,而主动型是4.25万亿。这是人类史上头一次。

那么Burry为什么说ETF会崩呢?答案是,流动性!

Burry认为,和次贷危机爆发之前一样,在房价上涨时候,没有任何问题。过去十年也正是美国的牛市,但当美国经济开始向下走,股市掉头往下走,ETF会因没有流动性而崩盘。

Burry举了个例子,「例如,在罗素2000指数中,绝大多数股票是成交量较小、价值交易较低的股票。今天,我统计了1049只当天交易价值不足500万美元的股票。这一比例超过了一半,其中近一半——456只股票——当天的交易量不足100万美元。然而,通过指数化和被动投资,数千亿美元与这样的股票挂钩。

标普500指数也不例外,该指数包含了全球最大的股票,但仍有266只股票(超过一半)的市值低于1.5亿美元。这听起来很多,但全球数万亿美元的资产与这些股票挂钩。剧院里的人越来越多了,但是出口的门还是老样子。当你进入流动性更差的全球股票和债券市场时,这一切都会变得更糟。」

3、小结

不同于美债收益率倒挂、企业利润率下滑、估值高位等被投资者「耳闻能详」的看空美股理由,缺乏流动性算是一个新的观点。小编以为,缺乏流动性不是美股跌的主要原因,只是会在美股真的杀跌时,会加大市场的下跌幅度,因为没有成交量没有人接盘。有意思的是,在一片「唱空」声音中,标普500指数又站上了3000点,离历史高位3027点仅一步之遥。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。