作者:梁中华吴嘉璐张陈

近两年宏观经济研究的难度在明显加大,其中一个很重要的原因是,我国宏观数据统计的方法和范围需要进一步完善。在数据相对匮乏的情况下,各种来源的中观和微观数据就显得尤为重要。本文对上市公司2019年中报进行分析,探索总量和结构的变化。

摘要

1、业绩下行:外需和内需谁更弱?2019年以来,多数行业营业收入和利润增速都继续明显下滑。

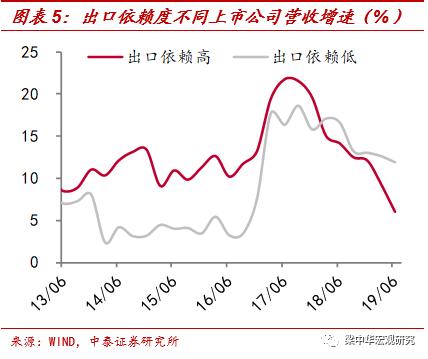

其中供给压制缓解后,之前供给侧改革涉及的行业业绩下降最明显,剔除掉这些行业后,出口依赖高的行业营收增速出现了更为明显的收缩,间接说明外需可能比内需下滑更快。

2、“二八现象”:谁的表现最明显?在经济周期回落的情况下,各行业内部的分化和集聚也非常明显。

收入最高的20%的上市企业,包揽了将近88%的营业收入,利润前20%的企业包揽了94%的利润总额。而且景气度越低的行业内部分化越明显,景气度越高的行业内部分化越小。

3、强者恒强:小企业 “逆袭”难。

我们还发现规模越大的企业,毛利率越高,盈利能力越强,存在一定程度的“马太效应”。这种强者恒强的现象在食品饮料、餐饮行业非常明显。除了盈利能力的差异外,头部企业毛利率的波动要比尾部企业小,业绩更为稳健。

4、宏观承压:寻找结构亮点。

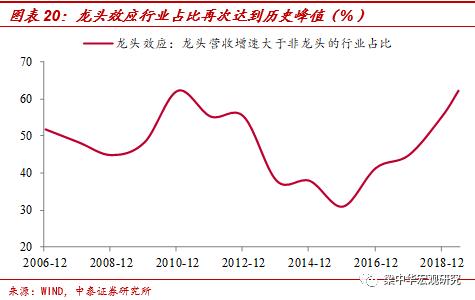

往前看,内外环境共同决定,宏观经济仍有下行压力。不过经济下行,并不意味着资本市场没有机会,尤其是结构整合和政策宽松的情况下。根据今年中报的业绩数据,当前存在龙头效应的行业占比已经再次达到历史峰值。经济下行压力越大,行业整合越明显,龙头的价值也会更加凸显。

1

业绩下行:外需和内需谁更弱?

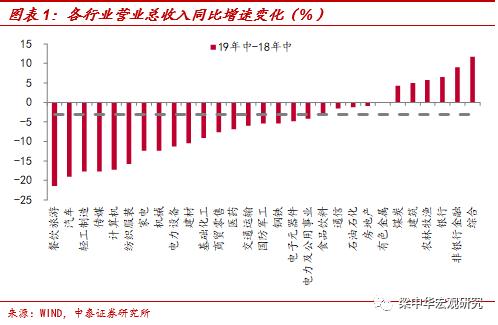

在宏观经济整体走弱的背景下,2019年以来,多数行业营业收入增速继续下滑。我们对各行业上市公司中报进行统计,并将19年中营业总收入同比增速与18年中同比增速进行比较,全部A股上市公司19年中营收同比增速为9.3%,相比18年中下降了3%。

分行业来看,除金融、农林、建筑等少数行业收入增速提高外,其余各行业收入增速均出现不同程度的下滑,其中餐饮、纺织、轻工等行业营收增速下滑超过20%。

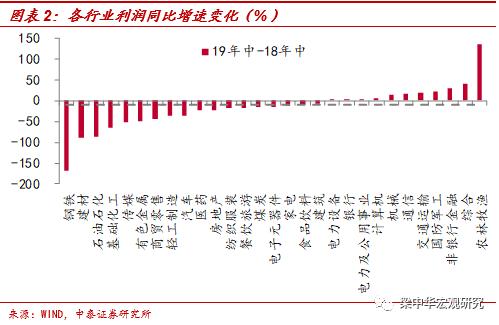

利润增速也在下滑。2019年中上市企业利润增速5.9%,相比去年同期下滑了9.1个百分点。金融、农业、军工、交运明显改善,而大宗商品、传媒、商贸零售、轻工、汽车等领域利润增速均明显下滑。

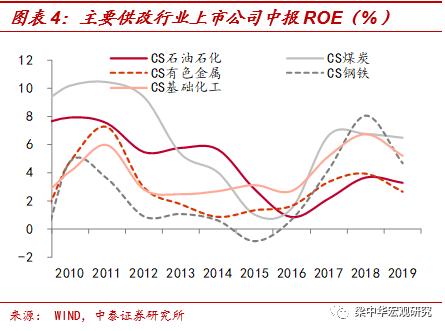

从类型来看,之前供给侧改革涉及的行业业绩下降最明显。我们将上市公司按是否与供给侧改革相关分为两组,供改组营收增速在17年远远超过非供改组,之后18、19年又回落,向非供改组收敛。在此过程中,供改组主要行业ROE水平也经历了先上升后下降的过程。行政化去产能短期起效快,部分企业退出市场,再加上环保限产的冲击,价格大幅抬升,但随着供给压制缓解,价格趋于回落,存活下来的企业业绩出现先上升后下降的过程。

外需相比内需更弱。我们剔除掉供改相关行业后进一步将各行业按对出口依赖程度分类,比较出口依赖高和出口依赖低的行业营收和盈利能力。可以看到,2018年以来,出口依赖高的行业营收增速出现了更为明显的收缩,而出口依赖低的行业营收增速下滑没有那么快。这也间接说明,国内房地产市场逐步降温,但下行速度要慢一些,而海外欧洲、日本经济大幅下行,全球出口负增长,外部需求可能下滑得更快。

2 “二八现象”:谁的表现最明显?

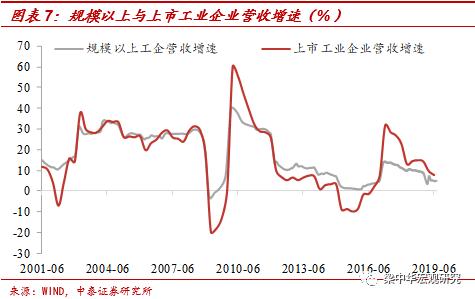

在经济周期回落的情况下,各行业内部的分化和集聚也非常明显。首先,上市工业企业的营收占比明显提升。年收入小于2000万的上市工业企业占比只有0.3%,可以说上市工业企业几乎全部是规模以上工业企业。2017年以来,上市工业企业的营收增速明显回落,但仍然要高于规模以上工业企业的营收增速。如果考虑到规模以上工业企业数据在统计时存在的“幸存者偏差”问题,二者增速的差距其实更大,说明非上市工业企业的经营状况更差。同时上市工业企业的营业收入在规模以上工业企业中的占比也快速上升,收入向上市企业集中的现象比较明显。

注:2018年以前未公布规模以上工业企业营收增速,因此用规模以上和上市工业企业的主营业务收入进行比较;且经检验,两者营业收入和主营业务收入相差不大。2018年后仍比较两者的营业收入增速。

即使在上市的企业样本中,向龙头集中的“二八”现象也非常明显。我们借用洛伦兹曲线来刻画上市企业集聚和分化的现象。45度线表示收入分配绝对平等,弯曲程度越大则表示分配越不平均。从2019年中报业绩来看,收入最高的20%的上市企业,包揽了将近88%的营业收入,而利润集聚更加明显,前20%的企业包揽了94%的利润总额。

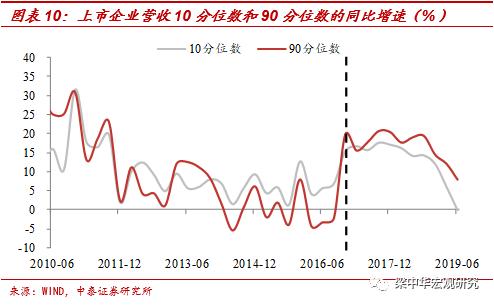

从趋势上来看,2017年以来头部企业的营收增速要高于尾部企业。如果按照上市企业营收从小到大排列,10分位数表示营收最少的10%所处的位置,代表尾部企业;而90分位数则为营收最高的10%所处的位置,代表头部企业。2017年以来尽管两者增速均在回落,但头部企业的营收增速持续高于尾部企业。

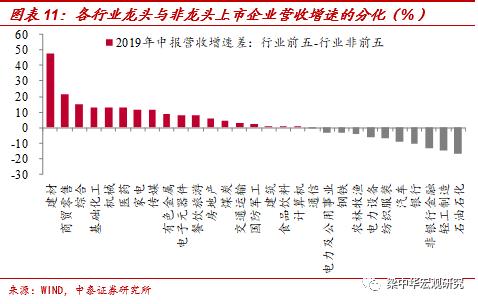

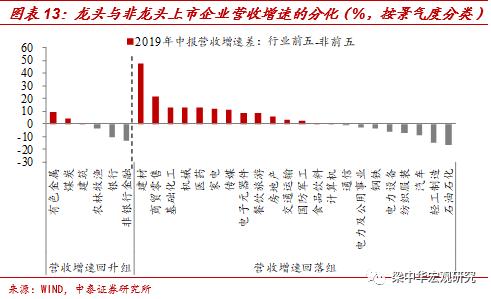

集聚的背后是去产能的继续,尤其是从行政化向市场化推进。各行业中,龙头效应不明显的是供给端变化较小的,比如已经经历了行政化去产能的钢铁、采掘,以及管制较多的金融业,而其他行业的分化都非常明显,市场化的去产能继续。

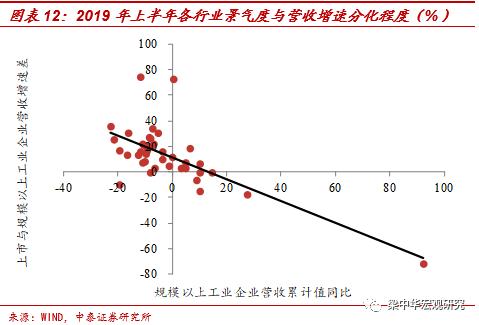

行业“蛋糕”逐渐变小,优胜劣汰会比较明显,我们发现景气度低的行业内部分化更大。我们用规模以上工业企业营业收入的累计值同比增速来衡量行业的景气度,用上市工业企业与规模以上工业企业的营收增速之差表示分化程度。结果发现两个变量负相关,也就是说景气度越低的行业,分化的程度越大;景气度越高的行业,分化的程度越小。例如餐饮旅游行业增速下滑最明显,其中龙头和非龙头的营收增速确实也在明显分化。

注:这里用规模以上工业企业营收的累计值增速,而非累计增速,是因为企业退出也是行业景气度的一个表现,需纳入考量。

而景气度较高的行业,分化相对较小。除去金融板块和过去行政去产能已经较多的行业以外,今年上半年农林牧渔是营收增速回升最多的行业,而对应地,上半年农林牧渔行业内上市企业的龙头效应没有那么明显。这或许可以理解为,当行业景气度较高的时候,竞争没那么激烈,小企业也能分得一杯羹,表现出来的分化程度就没那么大。此外,而新经济板块分化也不明显,如通信、计算机等。

3

强者恒强:小企业 “逆袭”难

从盈利的角度看,也是强者恒强,存在一定程度的“马太效应”。我们比较了大小企业的盈利能力,通过检验上市企业毛利率与规模的相关性,发现规模越大的企业,毛利率越高,盈利能力越强,存在一定程度的“马太效应”。

一方面企业越大,规模经济越明显,单位成本可以比小企业压得更低。另一方面,规模越大,企业的议价能力越强,在上游采购和下游销售过程中能有更多的定价权。因此大企业在盈利能力上的优势也会使其不断巩固自己的行业地位,出现龙头效应、强者恒强的现象。这也可以解释,为什么上市工业企业利润集聚的程度要比营收更明显。

注:对2000年以来上市企业毛利率(剔除小于-100和大于100的干扰值)与总市值的对数,用固定效应模型对面板数据进行回归,汇总成上述结果。

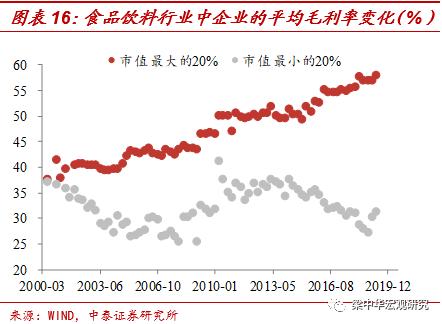

这种强者恒强的现象在食品饮料行业非常明显,头部企业盈利能力不断上升,但尾部企业相对波动。我们按照今年年中时候的总市值划分了头部和尾部各20%的企业,计算这部分企业在各时间段内的平均毛利率,食品饮料行业中的头部企业毛利率不仅高于尾部企业,而且还在持续上升。而尾部企业毛利率不仅处于相对低位,近几年甚至还在不断走弱。

而整合程度较大的餐饮旅游行业也是如此,头部和尾部企业盈利能力表现出明显的差异。2017年餐饮旅游业头部企业的毛利率仍在上升,而尾部企业毛利率快速掉落,行业整合过程中,盈利能力也在明显分化。

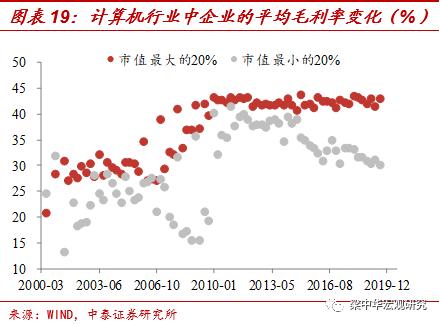

除了消费板块以外,周期类和成长类板块也是如此。以煤炭行业和计算机行业为例,行业内的头部企业毛利率均值也是高于尾部企业的。

其实,除了盈利能力的差异以外,龙头的业绩表现也更加稳健。在本文展示的这几个行业中,头部企业毛利率的波动都要比尾部企业小,稳健的业绩也会给龙头企业带来更高的溢价。

4

宏观承压:寻找结构亮点

往前看,内外环境共同决定,宏观经济仍有下行压力。贸易风险可能会有所缓释,但全球经济降温没有改变,欧洲、日本等经济体都大幅减速,美国经济的下行周期才刚刚开始。中国房地产周期走弱,很难再回到强刺激的模式,决定了国内经济下行压力仍大。全球缺乏增量需求,这一波经济下行的周期可能会很长。

不过经济下行,并不意味着资本市场没有机会,尤其是结构整合和政策宽松的情况下。根据今年中报的业绩数据,当前存在龙头效应的行业占比已经再次达到历史峰值。经济下行压力越大,行业整合越明显,龙头的价值也会更加凸显。

风险提示:本文测算仅限于上市企业,样本有限,结论可能存在偏差;经济下行;政策变动。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。