阳光城是一家销售规模超过2000亿的大型房企,在克而瑞2019年全口径榜单上,排名第13位。相比同规模的房企,阳光城盈利能力偏弱,净利率始终处在6%左右,远低于同规模的金地集团、招商蛇口、龙湖集团和华润置地等房企。盈利能力偏弱的原因之一就是近年来大规模拿地导致土储快速攀升,占售价的比重较高所致。

今年前五个月阳光城继续大力度拿地,有些项目楼面价已经超过周边平均售价的70%。在土储成本迅速攀升的同时,售价却在下降。

阳光城逆市纳储:土储成本增长23% 售价反降4%

根据Wind数据,今年前五个月,阳光城新增土地建面563.58万平方米,土地总价则达到390.06亿元。新增建面比2019年同期增长17%;拿地总价则比2019年同期增3%。由于前五个月累计销售额同比下降,阳光城前5月拿地力度达到61.78%(拿地金额/销售额),较去年同期的56.37%增加5.41个百分点。

2017年以来,阳光城就在纳储之路上狂奔。2017年新增土储建面2021.63万平方米,比前一年增长107%。2018年与2019年新增建面则分别达到1333万平方米、1268万平方米。

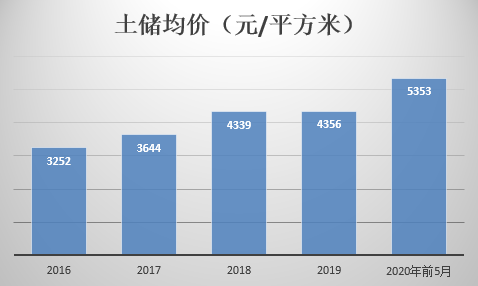

大规模纳储最直接的影响就是推升了公司的土储成本。2017年阳光城平均土储成本为3252元每平方米,2019年已经增至4356元,增长34%。2020年前五月达到5353元每平方米,较2019年均价又增长了23%。

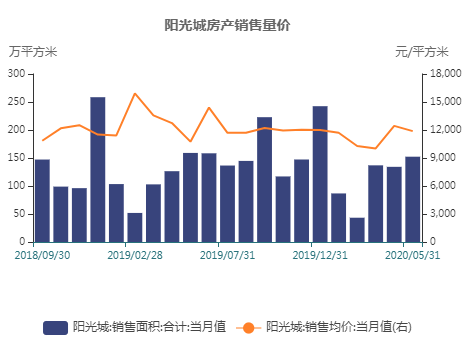

与此同时,公司的平均售价则出现下降,2019年其销售均价为12317元,2020年前五月则为11404元,降幅为7.41%,土储成本与售价的比值达到47%。

土储成本迅速升高,而售价下降,势必削弱公司的盈利能力。

近几年阳光城毛利率在25%左右,净利率则一直处在6%左右的水平,远低于同规模的金地集团、招商蛇口、龙湖集团和华润置地。

屡次出手高溢价拿地 两年内789.97亿元债务到期

从城市分布来看,阳光城前五个月新增土储主要集中在沈阳、大连、长沙、东莞等二三线城市。不少项目是以较高的溢价获得。

2020年4月23日,阳光城以总价17.05亿元竞得东莞市大朗镇长塘社区地块,折合楼面价20907元每平方米。而今年3月大朗镇总共成交50套,平均价格27751元/平方米。楼面价占到售价的75%。

6月初,阳光城以37.55亿元竞得佛山顺德区陈村宅地,成交楼面价13720元每平方米,溢价率高达100.37%。周边二手盘成交价在1.8-1.9万之间。楼面价同样占到周边项目成交价的70%以上。

高溢价地块后续盈利前景堪忧。

阳光城持续大力度纳储跟公司的土储池子偏小有关。2017年大力度拿地后,阳光城总土储增长到3796万平方米,按照当年销售面积估算,仅够三年开发。2018年销售面积与新增建面持平,2019年销售1713.27万平方米,新增仅1268万平方米,导致总土储由上年的4417.77万平方米下滑到4101.2万平方减少。目前4101万平方米,也仅够两年左右开发。

在2019年业绩说明会上,公司管理层提到2020年2000亿元销售目标不变。目前可售面积4523万平方米,可售货值6324亿元,在这个基础上今年计划新增约3000-5000亿元货值储备。这意味着,阳光城下半年还将积极拿地。

目前公司资产负债率处在83%的高位,净负债率更是高达138%。截至2019年底,阳光城有息负债规模为1123.21亿元,整体融资成本为7.71%,2019年资本化利息高达75.9亿元。

从其融资期限来看,一年内到期的金额为335.49亿元,1至2年到期的为454.48亿元,这也就意味着两年内将有789.97亿元的债务到期。

想要代发更多门户行业新闻稿,就来老铁外链商城郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。