关键结论

一、 增速,是四大逻辑中最大的变量:

一是国产化替代半导体国产化替代的逻辑,相信确定性是最高的。二是销 售周期向上的逻辑,需要验证,特别是疫情影响下。三是工艺技术进入新 周期,这一点已经确定,台积电已经进入 5nm 工艺,EUV 也全球热卖。四 是上市公司的收入增速,这一点需要等财报出来才能确认,是最大的变量。

二、 全球半导体增速放缓。2019 年全球半导体销售额 4098 亿美元,1999 年 为 1494 亿美元。过去 20 年年间全球半导体销售额复合增速为 5.2%。

三、 美股的芯片公司的收入增速并不高,因为,销量增长无法对冲单价下降。 通过提升利润率,来提升业绩有难度。

四、 投资风险最小的是“卡脖子”的制造,投资价值最大。“卡脖子”的半导体 制造短板,是稀缺资源,投资价值最大。半导体产业是涉及多方面的,所 有环节在短期全部国产化是不可能的,国产化的第一步是先摆脱“卡脖子”, 然后才是全方位国产化。从产业链角度看,半导体制造是我们的“短板”、 是稀缺资源;从投资角度看,越是短板、越是稀缺资源,越有投资价值。

投资建议

产业属性决定,现在的龙头也是未来的龙头。半导体制造是大投入、长期积累 的产业,成立 20 年的中芯国际、成立 15 年的华虹半导体已经在先进工艺和特 色工艺领域有巨额资本投入和大量经验积累,中芯国际是中国大陆先进工艺的 龙头、华虹半导体是特色工艺龙头,现在的龙头也是未来的龙头。2020 年是半 导体制造的大年,我们继续推荐中芯国际、华虹半导体。

本轮半导体行情的四个逻辑

要想知道风险点在哪里,先要明确本轮半导体行情的驱动力是什么。

国产化替代

半导体国产化的方向已经深入人心,“卡脖子”三个字更加形象地让市场知道我 们科技的短板,中兴、华为被贸易战打压,彻底将半导体国产化推向高潮。

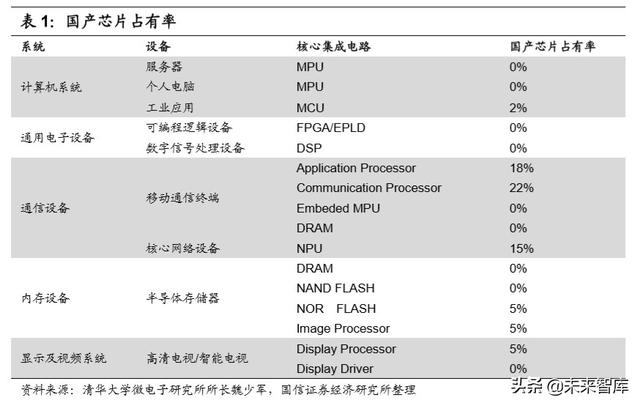

所以,有关半导体国产化在此无需赘述,下图中的“0%”,非常醒目地提醒着 市场,半导体国产化之路还很长,是“持久战” ,国产化驱动半导体大行情的逻 辑中短期内没变。

销售周期向上

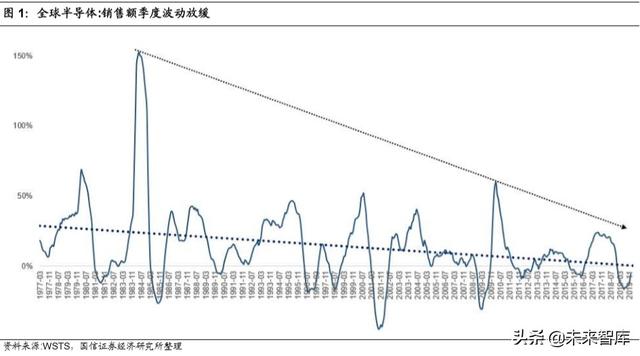

我们认同半导体周期理论,但是,也不完全认同市场观点。我们不同于市场的 半导体周期观点——半导体周期波动减缓。

半导体产业的周期性在不同时间段呈现不同的周期长度,周期波动性呈现减弱 趋势,原因有两点:

第一, 需求端向多样化发展,半导体的需求经历了个人电脑、手机驱动之后, 目前进入 IOT 时代,很难有手机这种单品出货量达到 14 亿的智能终端。 需求端开始从单一的计算机/手机向其他 IOT 硬件扩展,单一品种的智能终 端变化不足以引起半导体周期变化。

第二, 供给端趋于集中。半导体产业模式从 IDM 转向 Fabless 之后,半导体制 造环节集中度提升。2000 年以前,全球半导体模式主要是设计、制造、封 装测试一条龙的 IDM 模式,这种每家都有半导体工厂 IDM 模式,在产能 调节的时候容易出现共振,从而导致周期波动剧烈且持续时间长。

2000年互联网泡沫破后,重资产的IDM模式厂商开始重新审视商业模式, 剥离制造业务,转型只做设计的 Fabless 模式,也出现了台积电领头的 Foundry 的代工模式,代工模式下晶圆厂制造的供给产能开始集中。产能 集中的好处是,一两家巨大代工厂可以通过很多设计公司的需求来判断未 来的需求走势,从而减缓周期波动。供给产能集中到少数几家企业之后, 周期波动减少。

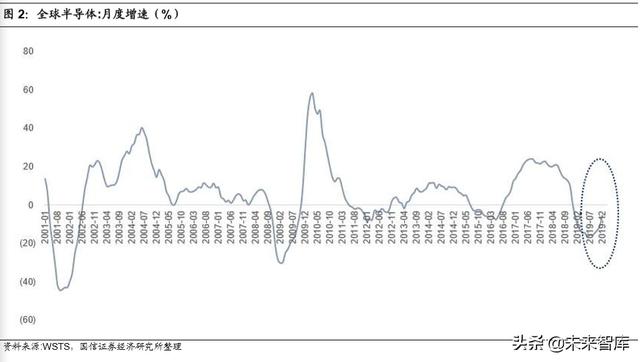

半导体周期的波动放缓,但是周期波动的趋势没变,至少从月度销售额可以看 出,月度销售额增速还是支撑周期向上,那么周期向上的逻辑没变。

需要说明的是目前全球月度销售的增速并未回正,只是降速放缓。另外,以下 数据是截至 2019 年 12 月的,不排除疫情对 2020 年一季度有较大的影响。所 以,周期向上的逻辑可能在很短的时间内有波动。

工艺技术进入新阶段

世界集成电路产业形成于 20 世纪 70 年代初期,集成电路发明至今,制造工艺 每 10 年有一次创新。MOS 工艺和 CMOS 工艺分别诞生于 1962 和 1963 年,而真正形成产业(以 8008 和 8088 为代表产品)是在 1972 和 1973 年。

集成电路产品研发一般要经过开发手段选择、确定基本工艺、工艺改进、用户 认证、批量生产到生产高峰几个必要阶段,这一过程大约也需要 10 年左右。

集成电路的关键工艺是光刻曝光和刻蚀,考虑到光的折射、散射等效应,曝光 光源的波长应小于最小加工尺寸。随着加工尺寸的不断缩小,曝光机所采用光 的波长也在逐步缩短。

1975~1985 年,集成电路加工工艺最小尺寸大于 1 微米,故主流光刻技术 采用波长为 436nm(约 0.5μm),称为 g 线的紫外光源即可满足工艺需求。

1986~1995 年,加工尺寸缩小到 1~0.35μm,光源随之变为 i 线,波长缩 短到 365nm(光刻机套刻精度 120nm)。

1996~2005 年,主流光刻技术的光源为波长 248nm 的准分子激光(光源为 KrF),光刻机套刻精度达到 90nm.

2006~2015 年,波长为 193nm 的 ArF 成为光刻主流技术,满足 14nm 技 术节点的加工需求。

2016~2025 年,波长为 13.5nm 的极紫外光刻机 EUV,将引领新的工艺技 术周期。

工艺技术进入新阶段,对半导体产业有两种推动力:

一是创造新需求,在最先进的工艺 7nm、5nm、3nm 有新的产品需求,例如手 机 SOC、CPU、高速运算 ASIC、ADAS 等。

二是各类产品工艺各向前提升一代,例如原理 28nm 的向 14nm 更换,90nm 向 55nm 更换,工艺换成更先进的工艺,产品的性能肯定会提升,产品性能提升, 又会吸引更多应用。

上市公司收入增速提升

如果没有业绩,再大的故事也无法让行情持续。前面三个支撑逻辑都是定性的,而增长速度才是刺激大行情的主要推动力。

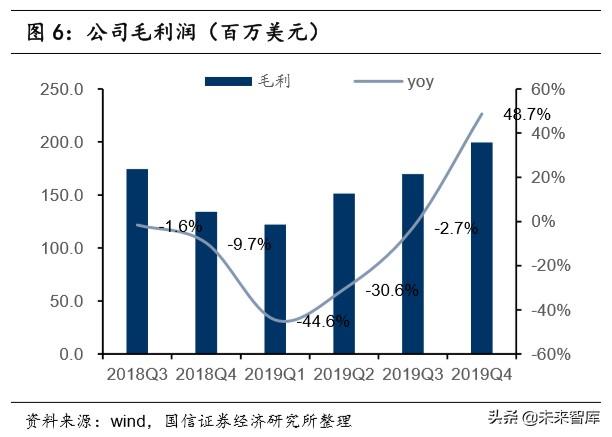

特别是从 2019 年 Q3 开始的半导体行情,是因为 2019 年 Q3 的季度收入增速 明显提升(下图中虚线圈中)。

同理,中芯国际的业绩表现也很好,尽管推动中芯国际股价上涨的最大动力是 先进制程研发、量产顺利。

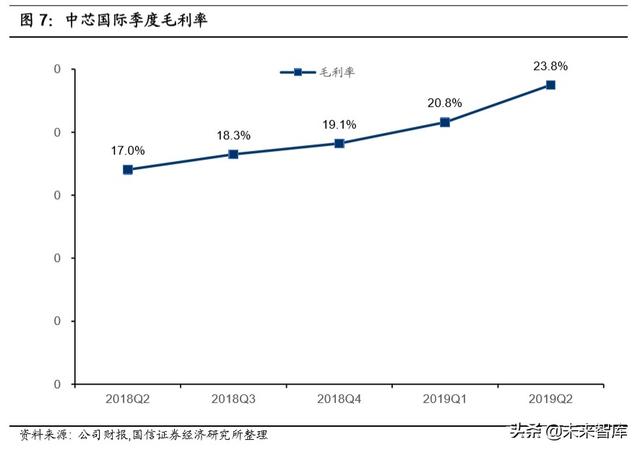

2019 年 Q4 公司营收 8.4 亿美元,环比增加 2.8%,符合指引(2%~4%)。不含 已经出售的阿扎为 8 寸厂,环比增长 4.6%(指引 4%~6%)。 2019Q4 毛利 1.99 亿美元,环比增加 17.4%(Q3 环比增加 12.3%),同比增加 48.7%(Q3 同比 减少 2.7%) 。

从下面两图可以明显看出,公司的收入、毛利、毛利率从 2019Q1 以来一直保 持上升趋势。

公司营收增长的同时,Q4 毛利率上升至 20.8%,收入和毛利率双升,说明公司业务强劲,不是通过降价来提升收入。

增速,是最大风险点

增速,是四大逻辑中最大的变量

一是国产化替代半导体国产化替代的逻辑,相信确定性是最高的。

二是销售周期向上的逻辑,需要验证,特别是疫情影响下。

三是工艺技术进入新周期,这一点已经确定,台积电已经进入 5nm 工艺,EUV 也全球热卖。

四是上市公司的收入增速,这一点需要等财报出来才能确认,是最大的变量。

全球半导体增速放缓

半导体是全球化的产业,我们想要判断中国半导体收入增速,必须首先要了解 全球情况,半导体作为科技产业的基础已经有 73 年的发展历史,自从 1947 年 贝尔实验室的第一个集成电路(只有 1 个晶体管)发明以来,全球半导体产业 整体已经进入成熟稳定阶段。

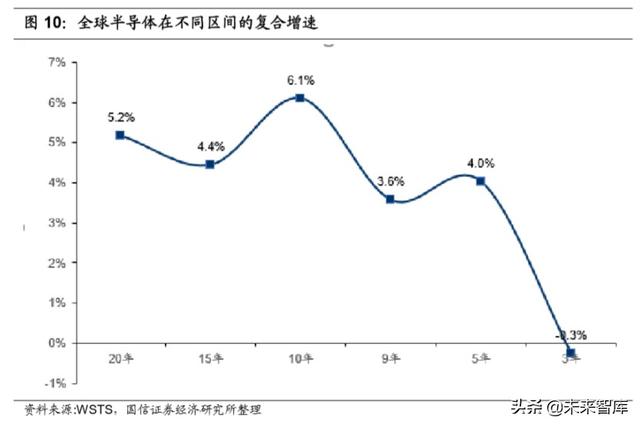

2019 年全球半导体销售额 4098 亿美元,1999 年为 1494 亿美元。过去 20 年 年间全球半导体销售额复合增速为 5.2%。

区间越短复合增速越低,说明全球半导体市场增速趋于放缓。按照不同时间区 间的复合增速看,过去 20 年、15 年、10 年、9 年、5 年、3 年全球半导体销 售额的 CAGR 分别为 5.1%、4.4%、6.1%、3.6%、4%、-0.3%。

与市场的一贯理解的高科技行业的增长速度不同,从复合增速看,全球半导体 市场增速并不高。

美股芯片公司持续增速并不乐观

全球范围看,半导体行业整体增速慢,那行业内的个体的增速如何?

我们以美股市值大于 10 亿美元的 33 家芯片设计公司为例。

英特尔、AMD 电脑 CPU 两大巨头 5 年复合增长率只有 6.1%、4.1%。

模拟芯片龙头 TI 德州仪器、过去 5 年复合增长率只有 4.9%。 CPU 和模拟芯片是技术壁垒最高的两大领域,龙头增速和行业增速基本一致。

需要我们不得不承认的事实是,截至 2018 年美股主流芯片设计公司的增速并 不是那么乐观:

连续 2 年增速超过 20%有 10 家公司,占比 30%;

连续 3 年增速超过 20%有 5 家,占比 18%。

连续 2 年增速超过 30%有 5 家公司,占比 18%;

连续 3 年增速超过 30%有 2 家,占比 6%。

增长驱动有三种:一是并购,例如博通、微芯科技、赛普拉斯;。

1)5 年复合增长率最高的博通主要是靠收购带来增长,例如在 2014~2018 期 间它收购了 PLX、Emulex、原博通、Brocade Communications Systems、CATechnologies。

2) 5 年复合增长 28%的赛普拉斯,主要靠 2014 年收购 spansion 拉动,到 2018 年收入增长率只有 6.7%。

5年复合增速22.6%的微芯科技,2016年收购Atmel当年收入增长56.8%,2018 年收购 Microsemi 当年收入增长 34.4%。

3)5 年复合增速 18.7%的 ADI(亚德诺)主要靠 2017 年收购的 Linear、2018 年收购的 Symeo,而其在 2012~2016 年的收入增速很不稳定,有 2 年还是下 降的。

二是需求短期爆发,2016~2018 年挖矿芯片带动英伟达收入增长,2016~2017 手机存储拉动增长的美光科技。

三是推出新品,受到市场认可。例如 AMD 在 2017 年推出了 Radeo 显卡和锐 龙处理器,到 2018 年 AMD 继续依靠升级的锐龙、霄龙、Radeon 显卡产品带 动收入增长 23.3%。

销量增长无法长期对冲单价下降

芯片虽然是硬件里面技术含量最高的产品,但是技术壁垒不高的芯片,也不一 定是很赚钱的生意。大部分芯片企业的出货量小,芯片产品单价低,想要做大 收入规模很难。

与消费产品不同,除了特殊时期的存储器和处理器芯片,一般的芯片价格是逐 渐走低的。芯片设计公司想要提升业绩的规模,只能靠提升销量,用销量的增 幅对冲单价的下滑。

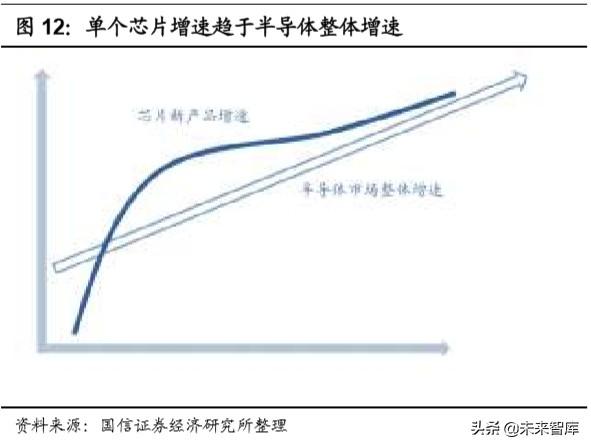

但是芯片销量不可能无限增长,各种智能终端是由很多芯片组成的,不可能出 现某一款芯片销量单独增长,毕竟长期看,过去 20 年半导体行业复合增速只有 5.2%。

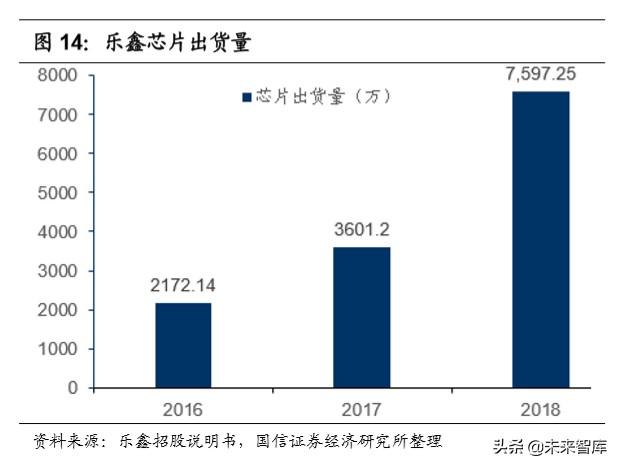

案例一:乐鑫科技,主要做 wifi 和蓝牙芯片,wifi 和蓝牙技术解决方案。产品 用于移动设备、家用电器、工业设备和对安全性能要求高的应用场景中。2018 乐鑫的芯片收入 3.2 亿元,芯片销量 7597 万颗,芯片单价呈现下降趋势。要扩 大规模,只能靠提升销量。

但是,由于蓝牙芯片技术壁垒不高,竞争激烈,从事 TWS 蓝牙芯片的厂商不 但有高通和 Cypress 等外商,还有来自中国台湾的原相、络达和瑞昱,中国大 陆的恒玄、华为、钜芯、紫光展锐、杰理和中科蓝讯等厂商。想要提升销量就 得降价,中长期看,销量增长无法对冲单价的下降。

据半导体行业观察获悉,2019 年 10 月,珠海杰理和中科蓝讯的 TWS 蓝牙耳机芯片的售价已经杀到了 1.6 元人民币,而其他厂商的芯片还处于 1.6 美元的 阶段,这两家厂商的蓝牙芯片月出货量高达 50KK、70KK。

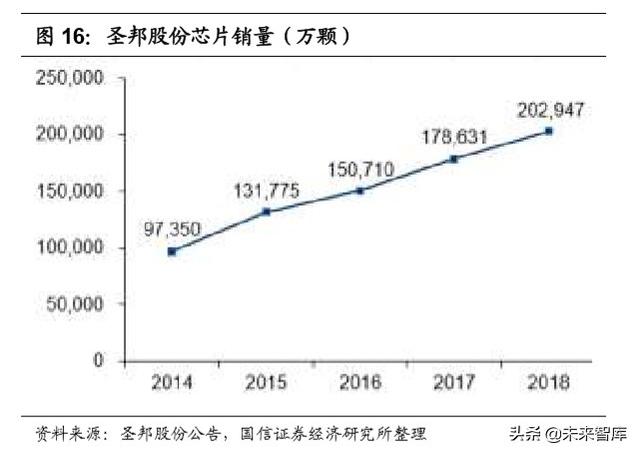

案例二:圣邦股份,主要做模拟芯片,有 16 大类 1200 余款产品,平均每颗芯 片销售单价只有 0.3 元左右,且呈现下降趋势。2018 年销量 20.2 亿颗芯片, 平均每款芯片销售量 169 万颗。

案例三:汇顶科技,主要做指纹识别芯片和电容触控芯片。2018 年电容触控芯 片销售量 10.7 亿颗,指纹识别芯片销售量 12 亿颗,其中 83%来自手机。手机 的销量决定了指纹识别芯片的市场规模,2018 年全球智能手机销量 14 亿部, 从此角度看 2018 年指纹识别芯片市场饱和度达到 86%。指纹识别芯片的市场 规模的天花板就是手机销量的天花板。

从单价看,汇顶科技整体芯片单价下降到 2018 年的 6.33 元。公司近 3 年未公 布指纹识别芯片的价格,从招股说明书发现,公司指纹识别芯片的价格从 2014 年的 61.1 元下降到 2015 年的 22.8 元,下降幅度达到 63%。

利润率提升有难度

产品决定利润率,只要产品的种类不变,芯片设计公司的利润率很难提升,能 够维持在一定的水平已经很不错了。虽然英特尔是 PC 处理器的龙头、高通是 手机处理器的龙头,二者的毛利率也是从 2010 年至 2018 年呈下降趋势(高通 去掉专利费,毛利率也是下降的)。过去的 9 年间,大部分芯片设计公司的毛利 率只能维持或者下降,原因有:

一是竞争激烈,最顶端的处理器芯片,联发科、展讯等和高通竞争,AMD 和英特尔竞争,其他技术壁垒较低的芯片竞争更加激烈。

二是英特尔、高通的处理器是数字芯片,对工艺要求高,先进工艺带来高 制造成本。

三是单一芯片产品出货量小,市场分散,单一设计企业无法形成对下游代 工厂的议价能力,不能从成本端提升毛利率。例如乐鑫科技 wifi 与蓝牙芯 片的毛利率从 2018 上半年的 52.5%下降到 2019 年上半年的 47.6%。

只有个别公司的毛利率稳定向上突破,例如德州仪器、英伟达、恩智浦、2015 年之后的美光科技、美信、意法半导体、思佳讯。毛利率上升的公司有以下特 征:

一是短期旧需求激增,例如美光科技,因为手机存储需求激增导致存储芯 片价格上涨。

二是短期新应用需求出现,例如英伟达的 GPU 用于比特币挖矿和人工智 能计算。

三是德州仪器、恩智浦等模拟芯片设计公司,虽然营业收入微增,但是毛 利率却在提升。原因有:1)电源管理、信号转换、汽车电子三大需求推动, ICinsights 预测模拟芯片增速 6.9%超过芯片市场整体增速;2)处理器、 存储器等数字芯片需要经常提升工艺,例如 10nm 到 7nm,导致制造成本 高。而模拟芯片使用的工艺更新速度慢,成本随着产线折旧完成,利润率 会逐渐提升。

在此我们可以得出另一个结论:有自己的晶圆厂是模拟芯片设计厂商成长壮大 的必要条件。从商业模式来看,高品质的模拟产品需要设计和工艺紧密结合, 晶圆厂和设计商双方充分的交流才能开发出有特色、有竞争力的产品。

一是因为模拟芯片工艺更新慢,晶圆厂的使用时间超过折旧时间,这种自建晶 圆厂的 IDM 模式有利于未来降低成本提升毛利率。

二是模拟芯片厂在设计和生产制造环节,都有多样性需求、定制化程度高,如 果没有自身的晶圆厂,就无法在产品的质量、性能,甚至产能上得到保证。国 外厂商一般会根据应用需求定义开发新的产品——设计、工艺、应用构成了一 个产品定义的稳定三角,国内缺少代工厂的支持,很难形成设计和工艺结合的 机会。

投资风险最小的是“卡脖子”的制造,投资价值最大

制造是半导体产业的重点

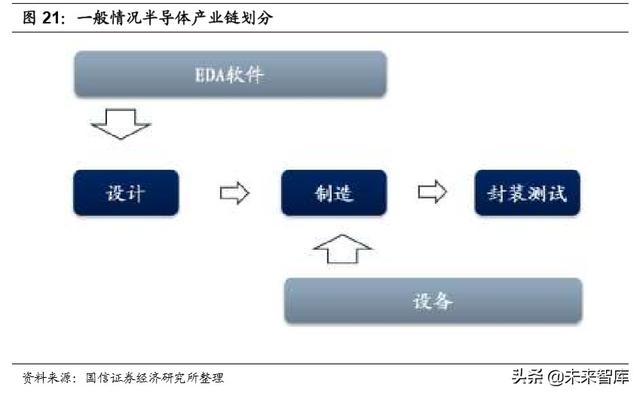

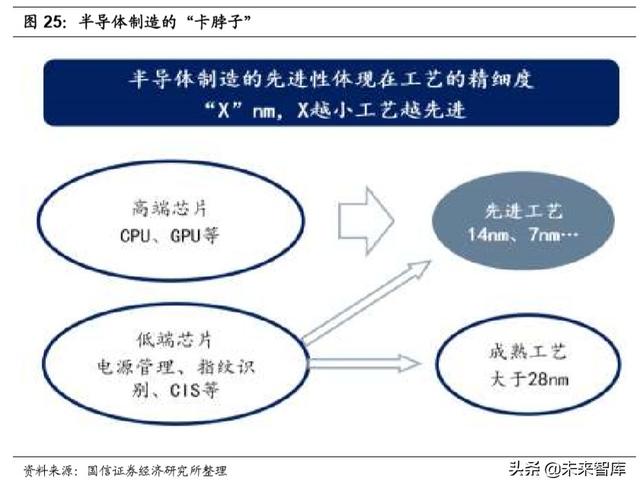

一般情况下,我们将半导体产业划分为:设计——制造——封测,EDA 面向设 计和制造,设备面向制造和封测。

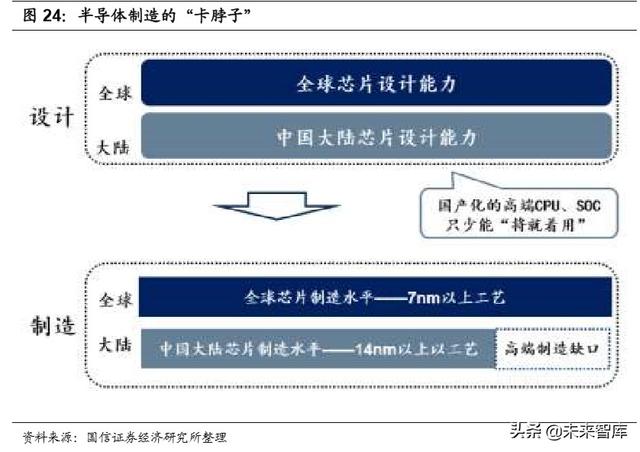

半导体制造是目前中国大陆半导体发展的最大瓶颈,电脑 CPU、手机 SOC/基 带等高端芯片,国内已经有替代,虽然性能与国际巨头产品有差距,但是至少 可以“将就着用”。

而半导体制造是处于“0~1”的突破过程中,假如海外半导体代工厂不给中国大 陆设计公司代工,那么中国的半导体产业将会受到很严重影响。

全球代工被台积电垄断

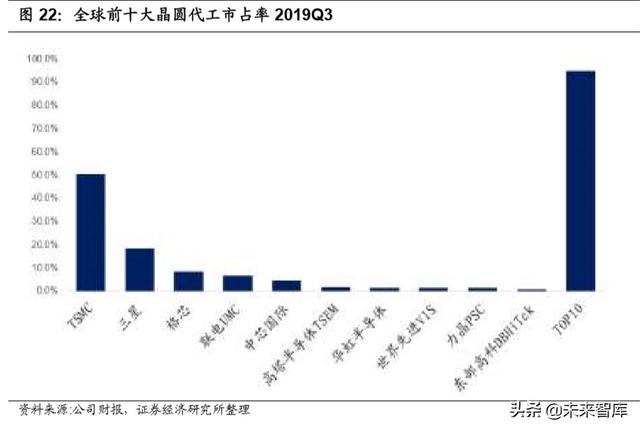

2019 年 Q3 全球十大晶圆厂排名为:台积电、三星、格罗方德、联电、中芯国 际、高塔、华虹、世界先进、力晶、东部高科。

国内代工龙头中芯国际排名第五,市场占有率 4.4%。

制造是最急于突破的环节

半导体产业是涉及多方面的,所有环节在短期全部国产化是不可能的,国产化 的第一步是先摆脱“卡脖子”,然后才是全方位国产化。

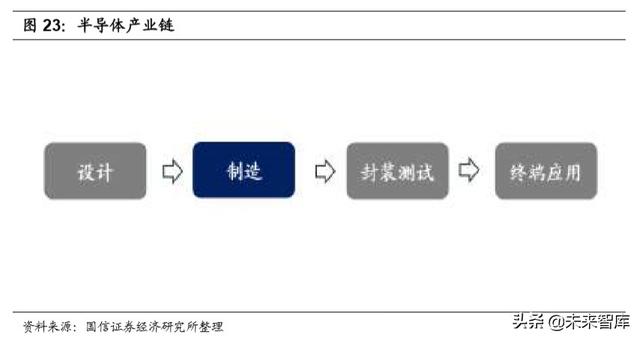

从下图半导体产业链:设计——制造——封装测试,三大环节看,最“卡脖子” 的是制造。

半导体制造是目前中国大陆半导体发展的最大瓶颈,电脑 CPU、手机 SOC/基 带等高端芯片,国内已经有替代,虽然性能与国际巨头产品有差距,但是至少 可以“将就着用”。

而半导体制造是处于“0~1”的突破过程中,假如海外半导体代工厂不给中国大 陆设计公司代工,那么中国的半导体产业将会受到很严重影响。

因为,就算中国大陆的芯片设计公司能够设计出跟国际媲美的芯片,但是,没 有制造能力,设计出来的芯片只是“一堆数据”,无法形成产品。

再具体到细分产品领域,高端 CPU、GPU、FPGA 等芯片用 7nm 及以下的工 艺,低端芯片现在也逐渐从成熟工艺转向先进工艺,所以,先进工艺是大陆半 导体必须首先突破的“卡脖子”工程、是短板。

虽然中芯国际、华虹半导体落后全球龙头,但中芯国际是中国大陆先进工艺的 龙头、华虹半导体是特色工艺龙头。半导体制造是大投入、长期积累的产业, 成立 20 年的中芯国际、成立 15 年的华虹半导体已经在先进工艺和特色工艺领 域有巨额资本投入和大量经验积累,中国大陆的半导体制造崛起肯定得指望这 两家公司。

所以,从以上角度看,越是我们的“短板” ,越有投资价值。

制造是中国大陆核心科技资产

能够成为国家半导体发展重大转折点的中芯国际才是核心资产。核心资产不是 1~N 的无限扩大,二是 0~1 的关键突破。

核心资产不是有了它更好,而是缺了它不行。市场上所谓的核心资产的缺乏或 者消失,对国家、对社会的影响不大,大不了再成立一家公司继续做。而中芯 国际这种半导体代工厂是整个科技产业的基础,在海外限制半导体制造的背景 下,大陆缺少半导体制造,会动摇科技产业的根基。从这个角度看,中芯国际 才是核心资产。

由于中芯国际处于港股,大陆资本对中芯国际认识不够。同时,再加上半导体 产业研究的高壁垒,导致资本市场对中芯国际是被动型忽视的。

贸易战加速中芯国际成长,也加速资本市场对中芯国际的认识。最近一年,在 贸易战、美国对中国半导体发展各种限制的大背景下,市场逐渐意识到半导体 制造才是核心资产,是不可或缺的资产。在这个逻辑下,中芯国际应该享有比 其它制造业更高的估值。

一是中芯国际作为不可获取的核心资产,相对于面板龙头、家用电器龙头、手 机零部件龙头,中芯国际的估值有很大提升空间。

投资建议(略)

我们看好国内的半导体上游的芯片设计产业,上游芯片设计公司越多,对下游 的代工需求越旺盛,有利于国内的半导体代工厂,国内两大代工巨头都在港股, 我们在港股范围内推荐中芯国际和华虹半导体。

……

(报告来源:国信证券)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。