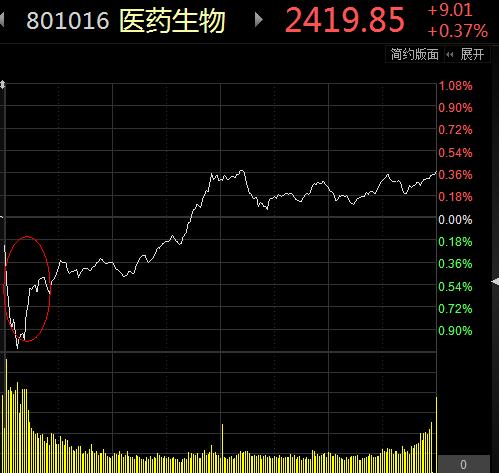

12月30日沉寂已久的大消费板块重新活跃,但医药股却是例外, 在当日上证指数涨超1%的情况下,医药生物指数却表现弱势,开盘仅7分钟一度跌幅超1%,收盘有所反弹,勉强收阳上涨0.37%。

目前医药生物行业总市值已久超3万亿,也就是说今天刚开盘,板块市值就蒸发了超300亿。

而值得注意的是,大消费板块的其他分支食品饮料和家用电器均跑赢大盘。

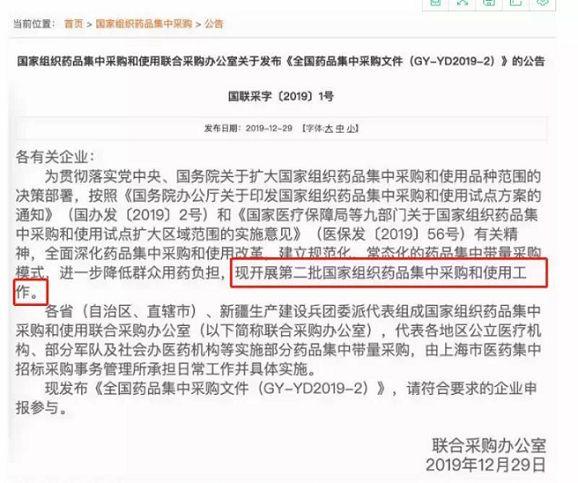

新一轮带量采购来了

那么为何医药板块就如此弱势呢?综合市场观点看,可能与新一轮的带量采购有关。

上个月,医保专家“灵魂砍价”让不少药企见识到国家降低药品价“动起真格”。短短一个月后,新一轮药品集中采购又来了!

12月29日,国家组织药品集中采购和使用联合采购办公室发布全国药品集中采购标书,第二批国家组织药品集中采购和使用正式启动。据悉,此次集采选择33个品种,采购量计算基数为124亿片药品,涉及100多家医药生产企业,其中不乏多家A股医药上市公司。

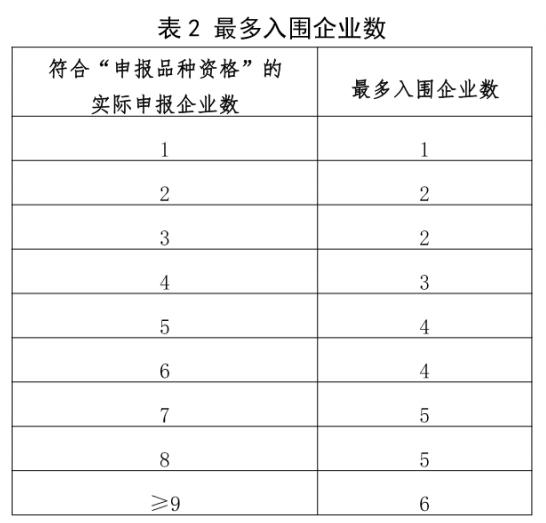

新一轮带量采购规定,低于2家企业申报的全部入围,最多可以入选6家企业(当申报达到9家及以上时)。2019年9月的带量采购扩面,规定每个品种中选企业不超过3家,取最低报价。

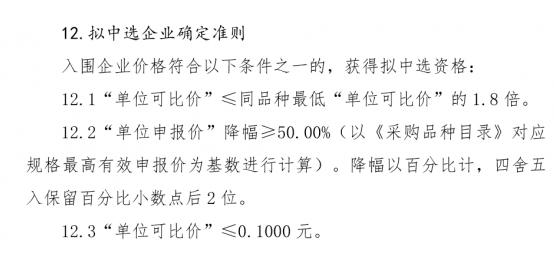

这次的招采文件还有一个亮点——1.8倍报价原则,同品种超过最低报价1.8倍的企业自动出局。为了避免企业“兵出险招”给出极端低价挤走竞争对手,文件同时给出了两个兜底原则:以公布的天花板价格最高有效申报价计算,降幅大于等于50%或者单位可比价低于0.1元可以入围。

上海市卫生和健康发展研究中心主任金春林认为,1.8倍原则避免了中标企业之间的价格差别过大,这是对原来政策的修缮,符合规律。“中标企业数量扩大了,原则上竞价的压力降低了。但是很多企业经过两次的实践,还是存在‘囚徒困境’效应,如果不中标马上‘死’,为了中标可能会不惜一切代价报出匪夷所思的价格,因为越不中标以后机会越少。我个人觉得竞争压力可能好一点,但是也很难说。

中标药企仍面临降价压力

根据新一批带量采购的规则,各地各品种首年约定采购量按以下规则确定:全国实际中选企业为 1 家的,为首年约定采购量计算基数的 50%;全国实际中选企业为 2 家的,为首年约定采购量计算基数的 60%;全国实际中选企业为 3 家的,为首年约定采购量计算基数的 70%;全国实际中选企业为4 家及以上的,为首年约定采购量计算基数的 80%。

在业内人士看来,从这些规则看,一方面,一个药品的中标企业最多4家,而这4家企业将共同分享全国超80%的市场份额,而未中标企业则面临退出市场的压力,药企的洗牌压力激增。

另一方面,中标企业虽然市场份额扩大,但价格大幅下降。参考此前一批平均降价60%的幅度,对药企经营产生的压力可见一斑。

据今年9月份完成的带量采购数据显示,共有77家企业参加,产生拟中选企业45家,拟中选产品60个。此次采购与联盟地区2018年最低采购价相比,拟中选价平均降幅59%;与“4+7”试点中选价格水平相比,平均降幅25%。

机构:倒逼药企向创新药方向转型

方正证券认为,带量采购已成为当前国家医保局针对仿制药、部分高值耗材的主导采购思路。预计自2020年起,替代带量采购仿制药、临床价值更显著的同类创新药&创新器械有望正式崛起,建议优选同类品种当前市场空间大、且同类品种预期降价幅度大的创新药或创新器械标的。

平安证券表示,带量采购打破旧的利益格局,大幅节省医保资金。联盟地区的25个品种降价后的合计市场规模为不高于92亿元,而降价之前的市场规模为371亿元,节省278亿元。假设60%的量为集采,则集采规模为55亿元。带量采购是过渡政策,医保支付价有望出台。药店渠道受重视,处方外流加速。淡化销售环节,单品种打天下的时代远去。仿制药制剂+原料药一体化成为趋势。

中信证券表示,第二轮带量采购的落地速度略快于市场预期。对板块的冲击有望边际减小,医保资金结构性调整速度显著加快。虽然中长期看仿制药行业利润回归到合理水平的趋势不会改变,但市场对带量采购带来的降价风险已有充分预期,后续对于板块的冲击有望逐步减弱。未来带量采购将成为常态化的制度,仿制药企业的竞争核心将来自于研发(研发管线的厚度和上市速度)及成本控制(对于上游原料药的掌控能力、生产经营效率的高低)两个方面,销售能力将被逐步弱化,销售费用预计会大幅降低。同时,今年国家医保谈判的品种数量高于前面三年的总和,医保资金腾笼换鸟的结构性调整正在加速,创新药正在成为药企转型越来越重要的方向。

本轮带量采购和18年的区别

中泰证券点评称,回想 18 年 12 月医药板块因带量采购政策遭受重创,后续医药板块行情演化成为大家关注的热点。

中泰证券表示,我们认为本次与 18 年有以下几点区别:第一,医保谈判结果整体偏正面。医保谈判未来将常态化。

第二,我们认为,应该理性看待带量采购。带量采购政策对于仿制药而言,将是长期不变的趋势,从长趋势上来说,仿制药利润率回归合理水平 10-20%。销售费用大幅下降,行业发展进入良性循环。

仿制药降价,对于老百姓而言,未来慢病等的年费用将大幅降低到大家都能支付的水平,治疗率有望大大提升;对于企业而言出现分化,有能力的企业,有产能,成本低,原料药制剂一体化的企业有望在这场竞争中胜出,虽然收入下降,但是销量大幅提升,利润受影响程度有限。

中泰证券表示,对于医保而言,过去约 8000 亿的仿制药,未来可能下降到 2000-3000 亿水平,医保资金腾笼换鸟,用来支付未来的创新药物以及医疗服务的价格提升。

未来三年可选什么医药标的?

展望未来三年,研发创新、消费升级、制造升级成为行业长期趋势,精选优质标的。

(1)研发创新:创新药依然是最确定的大趋势,研发创新是药品行业的未来,国家从审评到支付多维度支持创新药发展,建议布局产品管线丰富的创新药优质标的。看好恒瑞医药、复星医药等。医药服务外包向中国转移,国内创新需求大增,中国创新药服务外包迎来爆发,建议布局竞争力强的龙头企业。看好泰格医药、药明康德等。

(2)消费升级:医疗服务、疫苗、自费专科药和品牌中药等领域,受益于消费升级趋势,优质龙头企业有望维持快速成长。看好爱尔眼科、智飞生物、康泰生物等。

(3)制造升级:仿制药企业受带量采购等政策影响,估值会受到压制;但是短期业绩普遍受影响不大,而经历行业洗牌会诞生出走成本领先战略和高壁垒仿制药的新龙头,部分优质企业估值过度下杀后有估值修复机会。

(4)其余优质细分龙头,如迈瑞医疗、安图生物等。

仅供投资者参考,不构成投资建议

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。