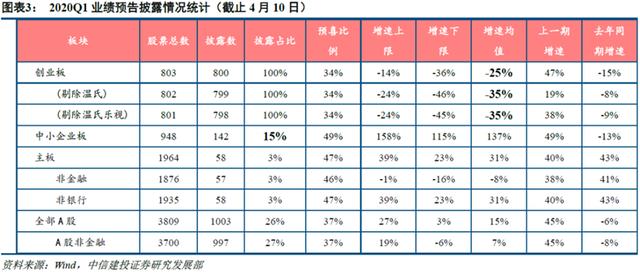

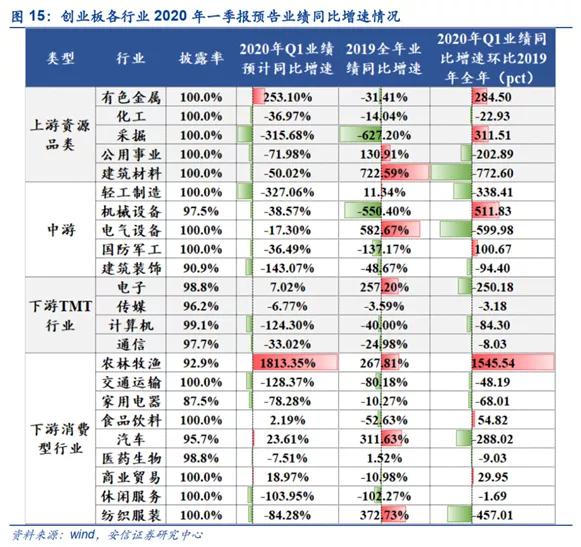

根据中信建投策略团队的统计,截至4月10日晚,创业板已经完成一季报业绩预告的披露,但主板/中小板披露率仅3%/15%,中小板披露进度上远低于去年同期的47%。

其中创业板的数据披露最为充分,一季报整体预告利润增速均值为-25%,可比口径下,2019年全年增速为47%,2019年Q1增速为-15%。在剔除温氏和乐视网之后,创业板预告利润增速均值为-35%,较2019年38%的增速下降明显。而扣除温氏股份和迈瑞医疗后,净利润增速更是降至-38.1%,创业板中养殖、消费电子、产业互联网、新能源、食品和医疗预计一季度实现正增长。

这个季报数据差到什么程度,要知道在2018年大熊市之后,2019年诸多上市公司纷纷计提商誉减值和各项浮亏,给业绩洗了大澡,所以才有创业板2019Q1增速-15%但是2019年全年增速+47%的前低后高。

而即便是19Q1的基数如此之低,2020年的一季报依然录得了-35%的负增长,这也和2月仅35.7的PMI能对应起来——经济衰退已开始在创业板上市公司的一季报上有所体现。

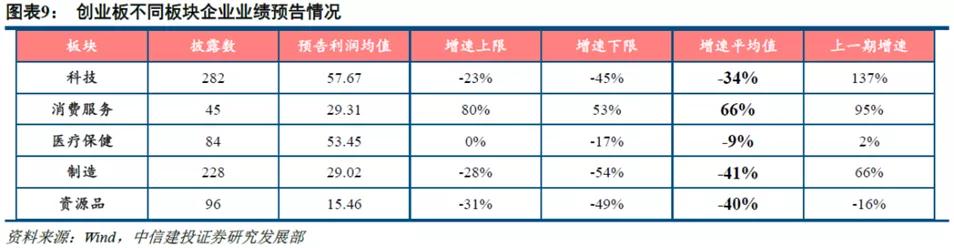

从细项上看,创业板的上市公司主要有五类:科技、消费服务、医疗保健、制造和资源品。

1、其中科技板块包括电子、通信、计算机和传媒,科技板块今年一季度的利润增速为-34%,2019年的增速仍有137%,是景气度下滑最明显的细分行业;

2、制造业和资源品行业的一季度的增速下滑均达到40%左右;

3、消费服务板块,由于必选消费的食品饮料与猪周期保持平稳,增速依然稳定;

4、医疗保健服务板块,今年一季度的利润增幅为-9%,行业整体仍在出清周期,所以整体上维持了2019年的低增速(2%),虽有虽有口罩、医疗器械的正面效应,但是回顾非典期间的数据,我们同样可以发现,疫情对于医院其他就诊病患人数的负面影响其实是最大的。

一级板块上,只有消费与医药板块整体维持稳定;二级板块上,则是电子、农业、食品、汽车、医药、商服表现较优。

这是程度更甚于2018年的短期衰退之年,但是为什么大家没有真正意义上的恐慌,原因可能在于市场的抗灾经验明显更加丰富了——2018年的衰退最后导致了2019年这种仅次于2007年的超级牛市,政策和流动性上“矫枉过正”,大家已经不是第一次经历了。

国内市场的核心变量取决于资金面和赚钱效应,在货币宽松的前提下,资金面十分充裕,北向资金也在美元指数破百后重新回归流入状态,现在差的就是赚钱效应了。

目前来看市场短期的赚钱效应因科技股的持续调整而下降,后期需要重点关注有没有新的板块站出来或科技股调整完再启动来扛大旗。

之前消费股有过一波脉冲拉升,但是持续性不够,当天涨幅榜前列,隔天跌幅榜前列,这是没有用的,需要连续的板块上涨带动。

也许真正的成长股,从来不是由行业来定义的,不是说科技股TMT就一定是成长股。真正正统的成长股定义,不在于科技,而在于“成长”两字。

一般情况下,消费股的估值中枢是20-25倍PE,它的特性是防御性,在经济下行周期仍能保持业绩稳定但是在经济上行周期往往业绩弹性不足;而周期股的估值中枢往往是10-15倍PE,它的特性是进攻性,在经济上行周期业绩弹性极大但是在经济下行周期往往非常惨淡。

真正的成长股,是兼具消费股与周期股的特性,在经济下行周期仍能保持一定的成长性,也就是体现出防御性;但在经济上行周期,成长性则更为犀利的体现,也就是体现出进攻性。

正因为攻守兼备,所以才能称为成长股,享受20+10=30-40倍的估值中枢,等于消费股与周期股的叠加。

在美国,FAANG等一系列龙头科技股确实具有成长股的一部分特性,所以人称科技股投资是成长股投资。

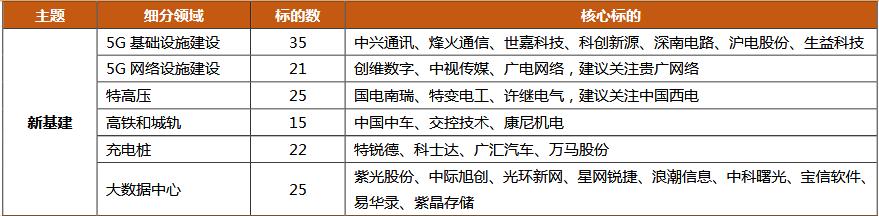

结合机构研报从估值、景气度、疫情影响这三个维度来深度挖掘下科技新基建板块中,那些细分领域现在具有较高的投资价值,仍需观察,不宜参与。

新基建及新兴产业个股整理

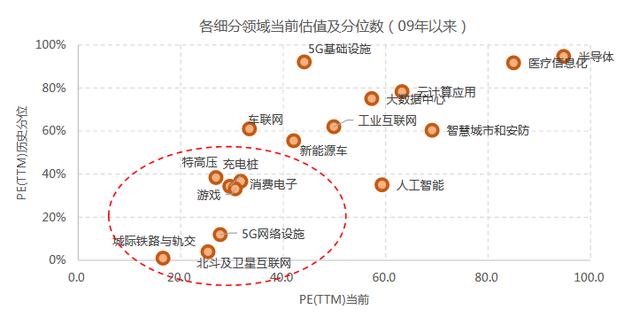

当前估值水平与行业景气度

如果以历史平均水平40%以下作为“相对便宜”为标准,那么09年至今来看,“便宜”的领域包括5g网络设施、城际铁路与轨交、北斗及卫星互联网、特高压、消费电子、游戏、充电桩。

从细分领域来看,当前估值最高的有5g基础设施建设、医疗信息化和半导体三个行业。

通过对于季度平滑的净资产收益率(TTM ROE)来观察景气度可以发现当前估值相对较低、且景气度较好的是消费电子、游戏。当前景气度较好,但估值分位数也相对高的是5G基础设施、大数据中心、半导体。

不过,由于2月份附近是科技股年报快报和正式年报的密集披露期,这些板块盈利预测调整,目前还是基于对2019年年报披露情况的“应对”,但几乎没有反映未来全球疫情扩散,带来的需求端的影响。

比如典型的消费电子,近期的业绩上调来自年报的超预期,但并未因为基于全球手机消费预期的变化而调整盈利。半导体行业也有类似情况。

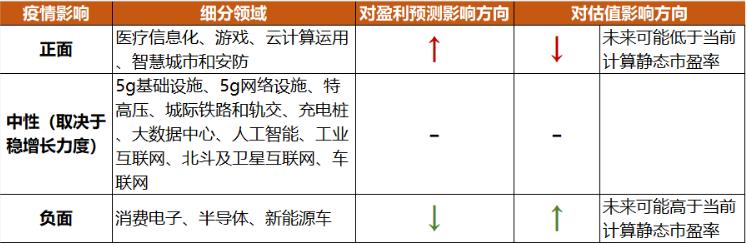

疫情影响下各细分行业影响

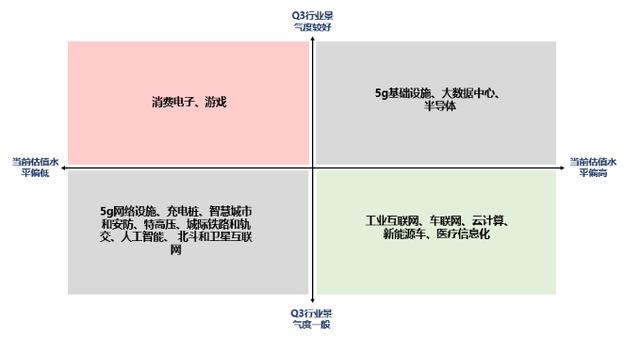

疫情相对利好的主要是应用中的医疗信息化、游戏、大数据中心和云计算、智慧城市和安防——这部分个股未来有可能从二季度开始上调盈利预期。

疫情影响中性的主要是新基建的8个领域以及北斗卫星互联网、车联网——这部分个股受疫情本身影响不大,主要取决于国内新基建的投资力度和产业政策的推进速度;

疫情影响利空的主要是应用中的消费电子、半导体、以及新能源车——这部分个股主要面临全球需求端萎缩的风险,虽然一季报可能受影响有限,但未来有可能下调二季度的盈利预测。

总结:

第一,虽然当前【5G基础设施建设、大数据中心】落在“估值相对高位、当前景气度不错”的区间,但是未来盈利预测上调的可能性较大。

第二,虽然当前【新能源车、医疗信息化、工业互联网、车联网、云计算应用】落在“估值相对高位、且当前景气度一般”的区间,股价跑在了也业绩前面,但经过一段时间的股价消化,盈利兑现的可能性较高。

第三,目前落在“估值相对分为较低,且当前景气度一般”区间的板块中,其中【特高压、充电桩】作为新基建中可能投资较快落地板块,后续可以重点关注景气度的变化。

第四,【消费电子、半导体】落在“当前景气度不错”的区间,但是后续受疫情影响大小,仍需观察,虽然一季报暂时影响不大,但是二季报尚不确定。

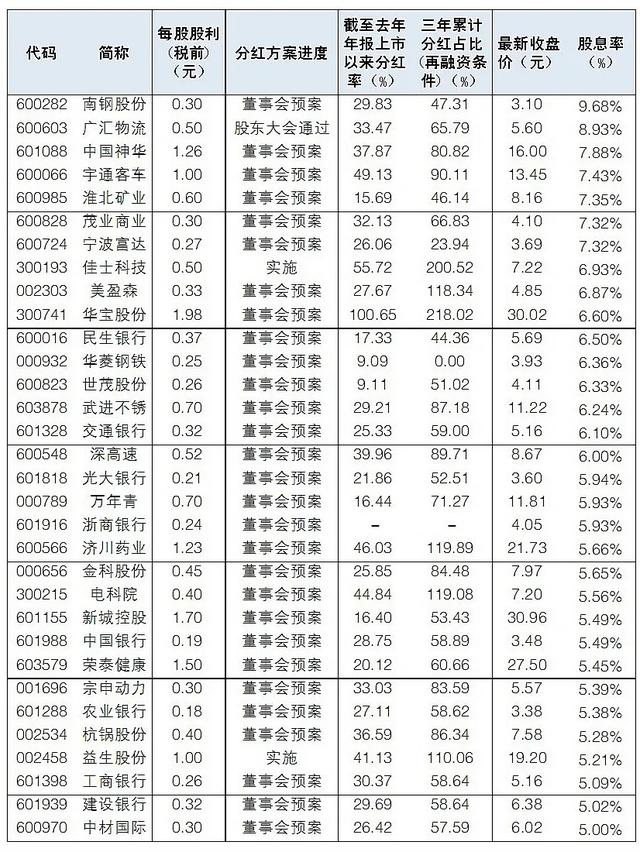

64股去年派息率有望超4%

随着年报披露的加速,上市公司现金分红亦浮出水面。根据统计发现,截至昨日两市已有580家公司披露分红预案。其中,已经实施分红的有5家,等待实施的有8家,仍处于预案阶段的有567家。

从每股现金分红来看,云南白药位居第一。根据公告,云南白药拟10派30元。而以昨日收盘价计算,已有64家公司股息率超4%。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。