小小的条款威力能有多大?

在张先生的投资案例中,一个“分红条款”足以改变投资产品的“命运”。

1月23日,张先生认购的180万元星展银行证券挂钩可转换非保本结构性投资产品(下称“投资产品”)正式进入观察期。

7月4日、5日、6日,投资产品A标的物之一的中国太保(601601,股吧)股价跌至下限触发价格下方。投资产品A在6个月到期后,其全部本金以初始价格的95%买入该标的股票。截至10月29日,账面已浮亏25%。

不过,对于转投条件的触发,张先生提出异议:“随着中国太保每股派息0.8元,除息后太保下限股价也应相应往下调整0.8元。经除息调整后,标的物太保将不会发生下限触发事件。”

由此,一场由0.8元分红引发的理财产品条款之争上演。

1

A→B的命运转折点

这是一款怎样的产品?

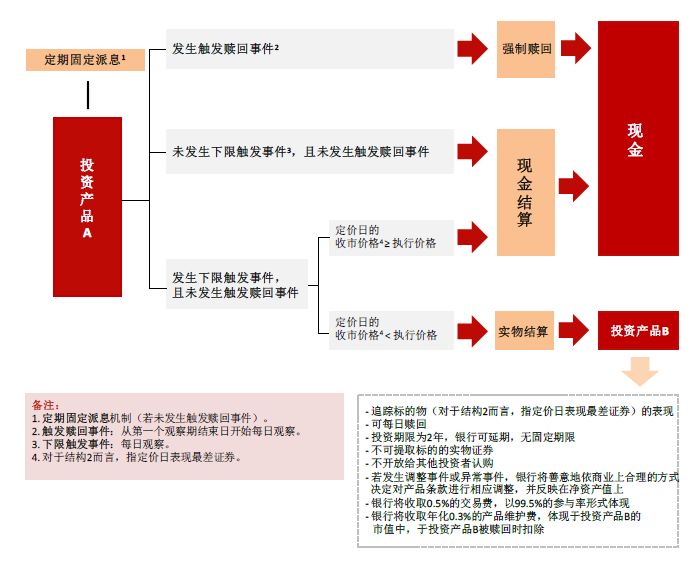

张先生购买的这款投资产品为可转换型投资产品,包括两种结构:分别是期限为6个月的投资产品A和投资产品B。

如果在投资产品A阶段的6个月中未发生触发赎回事件,那么张先生将获得本金和相关收益;

如果在投资产品到期前,投资产品A中的标的物未发生触发赎回事件,但曾经跌破其下限触发价格,并在定价日表现最差证券最终收市价格低于其执行价格,则适用实物结算,客户的本金将按照执行价格被自动转投到投资产品B,而投资期限将与投资产品B期限相同。

打开APP 阅读最新报道

打开APP 阅读最新报道这其中涉及到标的物的选择。张先生称,他当时选择的三个标的物分别是在香港上市的腾讯控股、中国平安和中国太保。

也就是说,只要腾讯控股、中国平安或中国太保中的任意一个股票价格在张先生持有投资产品A阶段,任意交易日收盘价格低于2018年1月22日买入价(初始价格)的71.5%(下限触发价格),那么张先生的全部本金将以初始价格的95%买入该低于下限触发价格的股票。

张先生告诉记者,三个标的物初始价格分别为腾讯控股455.8港元、中国平安94.5港元、中国太保40.65港元。

据记者计算,腾讯控股的下限触发价格为325.897港元、中国平安的下限触发价格为67.5675港元、中国太保的下限触发价格为29.06475港元。

对于三个标的物初始价格的确定方式,星展银行方面仅表示,是根据彭博资讯等信息综合计算得出,但并未对记者具体解释标的物初始价格的设定方式。

7月4日,改变这一产品“命运”的日子悄然而至。当日,标的物之一的中国太保股价收于29港元,这一价格已低于下限触发价格。在随后的7月5日和6日中,其收盘价均为28.65港元。

在此情况下,张先生购买的投资产品A在6个月到期后,其本金全部转换为投资产品B。

7月以来,中国太保H股股价震荡下行。截至10月29日收盘,该公司股价报收于28.9港元/股,账面浮亏25%。

2

重要条款是否有提示风险

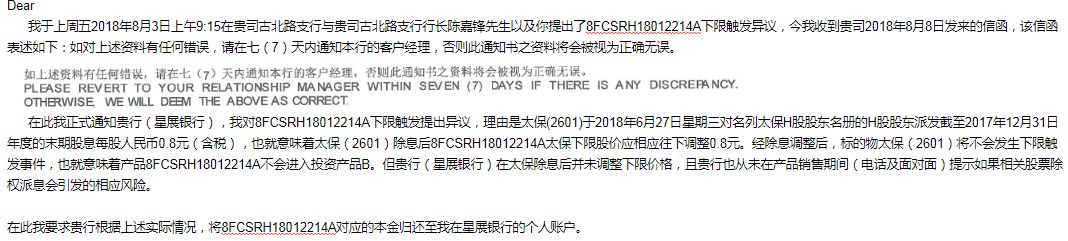

对于这样的结果,张先生在8月初开始向星展银行方面多次提出异议。

这其中最关键的争议点,就在于一条“分红条款”。

张先生在发给星展银行的邮件中称,随着中国太保每股派息0.8元,除息后太保下限股价也应相应往下调整0.8元。经除息调整后,标的物太保将不会发生下限触发事件,也就意味着产品不会进入投资产品B。但是,银行方面除息后并未调整下限价格,并且从未在产品销售期间(电话及面对面)揭示如果相关股票除权派息会引发的相应风险。

张先生邮件中所称的派息,要追溯到中国太保3月29日公布的分红方案。方案显示,中国太保将向2018年6月27日名列公司H股股东名册的H股股东派发截至2017年12月31日止年度的末期股息每股人民币0.8元(含税)。H股股息将以港币支付,每股末期股息为0.97989港元。

6月20日除息日当天,中国太保股价调整至32.6港元,并于7月5日和7月6日到达该段时间的低点。

张先生对《国际金融报》记者表示,此前星展银行的销售人员在销售过程中并未对其明确指出相关涉及标的物分红条款可能存在的风险情况,他并不清楚星展银行未根据标的物的现金分红调整下限触发价格,从而使得本投资产品转投到投资产品B。

在记者拿到的这份产品文件中,其中涉及到标的物分红的条款是这样表述的:

如果标的物(对于结构2而言,指一篮子证券中的任何证券)发生某些潜在调整事件或异常事件,银行有权对投资产品的条款和条件作出某些调整或修改,而这些调整或修改将会影响投资产品的表现和条款。

同时,客户需注意银行也有权决定不进行任何调整,这些决定也可能对客户在投资产品项下的收益或本金产生不利影响(例如银行决定不根据标的物的现金分红调整相关价格,从而使得本投资产品转投到投资产品B,导致客户在本投资产品的收益减少或产生本金亏损)。

在张先生看来,对于这一关乎产品“命运”的重要条款,银行方面理应在销售过程中作出重要提示。

对于这一问题,星展银行方面在与记者沟通过程中多次强调,该客户(张先生)是具有长期投资经验和深厚金融知识的资深投资者。而对于重要条款的判断,银行方面认为,每个人都会有差异,所以他们不可能逐一阅读条款、逐一提示风险。

那么,行业内是如何判定重要条款?对于银行口中的“专业人士”,银行方面是否应该有同等的提示风险义务呢?

《国际金融报》记者采访了某中资行理财销售刘琳(化名),她告诉记者,所有客户都“一视同仁”。一般销售人员在销售理财产品过程中都会有一份银行针对该理财产品设计的风险提示模板,销售人员按照模板上的流程进行操作,并且会对理财产品中可能产生的风险进行逐一提醒。

“针对风险程度不高的理财产品,我们都会完全披露潜在风险以免造成不必要的麻烦,而针对高风险的产品就更要详细解释清楚了。所以如果客户说银行没有就某一风险点进行提示,而且这个风险点确实存在,我们一般会去查看双录资料,如果双录资料中也未体现风险提示,那么这属于银行的责任。”刘琳说。

张先生也对记者表示,可以通过银行方面的“双录”资料来确定他所说的情况是否属实。

星展银行方面则对《国际金融报》记者强调,该投资产品的销售文件已对调整事项进行了明确说明和风险提示。银行保留了客户首次认购此类产品的录音录像和此次认购该产品的电话交易录音,客户确认自己清楚了解产品特征与风险,也阅读了产品销售文件并拿到银行提供的副本。

在记者看到的两段“双录”资料中,星展银行方面曾向投资者进行部分风险提示,并获得投资者确认。比如,关于投资产品A转换为投资产品B的可能性、投资产品B在结算时可能产生汇率风险等。但过程中,销售人员或主管人员并未向投资者进行针对上述分红条款的提示风险。

实际上,关于这一点,星展银行方面也对《国际金融报》记者坦言,在“双录”资料中,确实未发现销售人员对该客户针对上述分红条款明确提示风险。

随后,《国际金融报》记者又辗转联系到当初的产品销售人员。但该人士表示,由于已经是1年前的事了,所以在销售过程中是否有提及关于“分红造成股价波动后,银行会不会主动做相应调整”这一点,他的印象不深。

3

理财合同法律关系有待厘清

除了重要风险点并未充分提示外,令投资人纠结的还有条款本身的合理性问题。

上述标的物分红条款中提及,如果标的物发生某些潜在调整事件或异常事件,银行有权对投资产品的条款和条件作出某些调整或修改。同时,银行也有权决定不进行任何调整。

投资人疑惑的是:银行有调与不调的权利。那么,在什么条件下,银行会根据标的物的现金分红调整相关价格呢?

星展银行方面对《国际金融报》记者解释称,对于常规派息不调整相关价格,对于特别派息会作出相关调整。而中国太保的此次派息属于前者。

不过,记者注意到,该款产品销售合同中并未对于这一条件给予详细说明,并未具体列出常规派息与特别派息的区别对待方案。

张先生告诉记者,“星展银行以书面函件告知进入投资产品B阶段后,我向星展银行发出了异议函。后来,星展银行在与我沟通过程中表示,银行对常规现金分红不做调整符合期权市场惯例,全球金融市场上的证券挂钩期权,都不会因为常规现金分红而进行调整,并且他们还给了我一份港交所关于股票期权的描述,并告知香港交易所官网的个股期权操作惯例。”

根据香港交易所官网,交易所会就一些已公布的公司行动相应计算出维持期权合约公平价值的调整比率,以达致公平原则。该期权类别所有系列的行使价会乘以此比率,而每张合约的股数则除以此比率。此等调整只会在变化较大的情况(如供股、红股发行、股票拆细、合并及派发2%或以上的特别股息)下进行,而不会应用于普通的股息派发上。期权买卖交易所参与者及期权经纪交易所参与者须将该等调整通知其客户。

那么,在投资者向银行方面发去异议函后,银行方面才解释称不会对常规派息进行价格调整而不是在销售前就进行风险提示,这也是“惯例”?在“惯例”之下的条款,算不算“霸王条款”呢?

就此,北京盈科(上海)律师事务所律师李洪华对《国际金融报》记者表示,银行方面在销售过程中有责任和义务将理财产品中可能涉及的风险点向投资者进行充分披露。

李洪华还表示,目前在理财市场上,并不是每一个金融机构在销售理财产品时都真正、完全地向投资者揭露了风险,并且部分理财产品中的一些法律关系解释不清,在销售过程中也存在瑕疵。

一位外资行理财销售人员对《国际金融报》记者坦言,据他了解,星展银行这款结构性产品是该行自己发行的,不属于代销产品,所以针对条款的描述也可以由该行自行决定。而且如果银行方面已经在条款中明确表示可能不进行调整,那就不属于霸王条款,是合情合理的。

但事实上,据上述星展银行原销售人员表示,张先生并不是唯一一个因为碰到分红造成股价波动触发安全线而折算成票据B(即合同中的“投资产品B”)的客户,此前也有客户碰到相似的情况。

据悉,目前仅有200余位投资者是该投资产品的“合格投资人”。在业内人士看来,伴随着客户群体的不断扩大,尽早消除潜在的风险才是星展银行的当务之急。

记者 黄希

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。