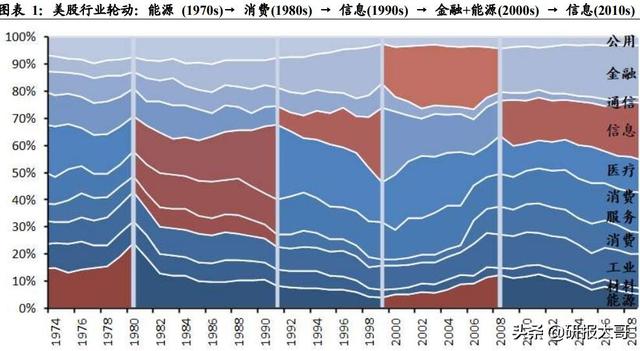

10年弹指一挥间!10年就能产生所谓的代沟,新的一代人的思维就会不同,那么就代表一代人的选择也就不同,80后炒股90后炒鞋就是这个意思,投射到资本市场,每10年都会有新的主题机会,以美国资本市场为例,目前看5个能源 (1970s)、 消费(1980s)、信息(1990s)、金融+能源(2000s)、信息(2010s),每隔10年行业潮起潮落行情。

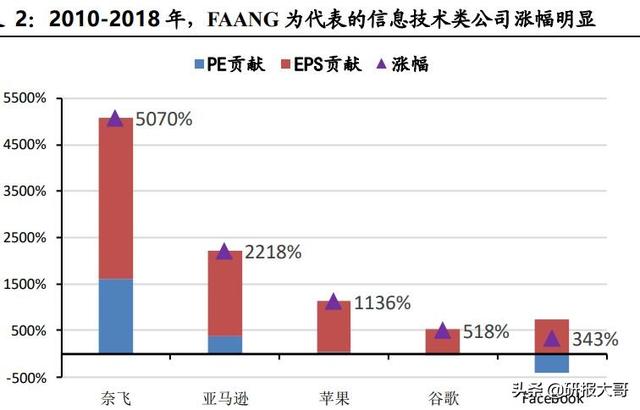

在当前全球化的时代,中国越来越受到美股影响,比如以iPhone4为代表的移动互联网时代开启,在那10年中诞生了以“FAANG”为代表的10倍股。同时A股中产业链的相关公司也跟随苹果一起快速成长,立讯精密市值翻了22倍,信维通信涨了10倍,还有类似像歌尔等实现了市值涨3-5倍的成长股。

下一个iPhone产业革命

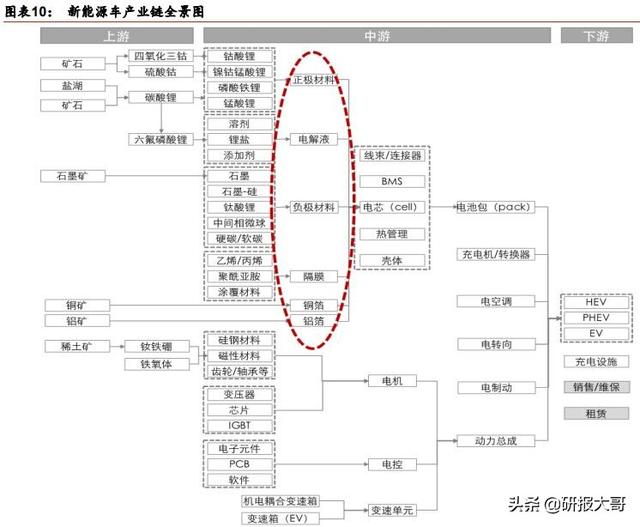

未来至少3年时间,我们能够看到更多的电动汽车产业链有望迎来一系列的催化剂和投资机会,在这过程中,所产生的投资机会、带动作用有可能比iPhone4的诞生起到更加积极作用。投资者应该从产业视角出发,而不是简单的主题炒作、单个公司机会,而应该从整个电动汽车、新能源汽车所带来的产业革命性的机会角度出发, 去把握电动汽车产业链的机会。

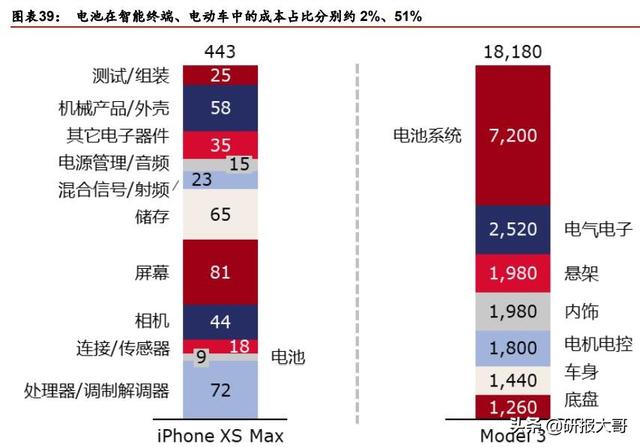

我们可以通过下面一张图来定位最有价值的投资方向,相比于苹果产业链我国企业主要涉及音频、连接器组装的环节,这些附加值低,但是电池车产业链我国企业涉及全部核心环节,未来的获利空间更大,这其中很多都还是世界龙头,所以我们重点就在这些公司。

另外尽管特斯拉未来可能自产电池,但是相关配套材料还是需要的,这里面很多就是中国的公司。

电池相关环节优势

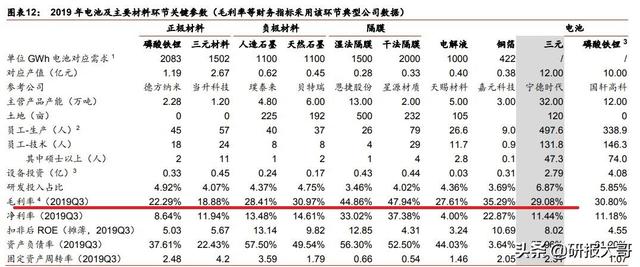

上游(资源)的应收账款问题相对最小,资源环节采用现款现货甚至先款后货。中游(材料、电池、零部件、设备)中,除溶剂(石大胜华)、铜箔(嘉元科技)、热管理(三花智控)外,大部分公司应收账款占营收比例在30%以上,下游因补贴拖欠,导致应收账款占比都在50%以上。

从净利率、扣非ROE看,动力电池的盈利能力在电池产业链处于中位,低于人造石墨、 湿法隔膜、铜箔,高于正极材料、电解液。

预计钴、电解液盈利能力或最先于2020年步入恢复通道

2016-2019 年在每年300-600亿财政补贴背景下,行业并非真正意义上盈利,补贴政策变化引起产业链利润周期性波动。

1)2016年纯电动客车存在套利空间,利润集中在与之相关的碳酸锂、磷酸铁锂材料、磷 酸铁锂电池环节;

2)2017年客车补贴大幅下滑,A00级乘用车成为获得补贴阻力最小的方向,利润仍主要集中在碳酸锂、电池环节,但三元相关(电池、正极、资源)同比实现高增长;

3)2018年三元渗透率稳步提升,因此相关材料(硫酸钴、氢氧化钴、三元材料、湿法隔 膜)及三元电池环节业绩同增确定性相对较高;

4)2019年补贴大幅退坡导致全行业盈利能力下滑,仅有溶剂、结构件在供需格局好转、 产能利用率提升背景下维持增长。 华泰预计2020年上游钴产品硫酸钴、中游电解液在价格企稳,格局逐步稳定背景下,盈利能力最先步入恢复通道。

三元材料/隔膜环节或存在逆袭机会

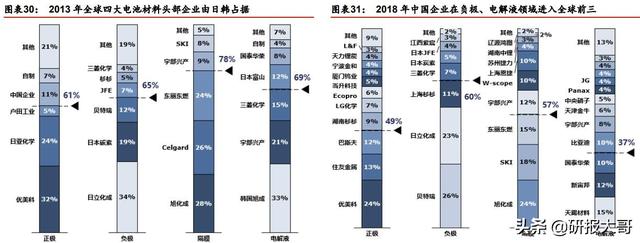

从材料供给格局看,通过消费电池时代的积累,中国已具备与日系材料企业两分天下的实 力。以各环节市占率来看,2013-2018 年,中国在负极(石墨)、电解液的市占率已实现了对海外同行的反超;正极材料、隔膜的市占率有了显著提升,与头部企业的差距正在快速缩小。

随着我国新能源汽车行业规模快 速提升,动力电池和湿法隔膜环节实力亦水涨船高。从全球化带来的业绩弹性角度看,目前国产化率较低的湿法隔膜和加工费波动较小的正极材料环节或有更高的增量发展空间。

材料环节中,值得关注的是走差异化路线的标的(比如高镍三元材料、新配方电解液)。华泰建议关注相对稳定格局的龙头和盈利能力修复两条主线。

相对格局龙头,关注璞泰来、嘉元科技、三花智控和先导智能;

盈利能力修复标的,推荐当升科技,关注天赐材料。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。