作者:中银国际陈乐天

中报整体还不错,缘何市场不买账

中报季落下帷幕,整体视角看来数据仍然不错,但中小创超预期下滑。历史成分可比口径下,全A/全A非金融/全A非金融石油石化口径下的中报盈利增速分别为14.66%/22.71%/19.72%,全A/全A非金融增速均较一季度盈利同比增速略有增长。得益于周期行业的贡献,主板增速基本持平一季报;中小板增速已连续3个季度下滑;创业板增速相比一季报回落幅度也较大,尾部个股表现不佳。行业来看,归母净利润同比增速前五的行业为:钢铁、建材、商贸、化工和军工,比去年同期进步幅度排前五的行业为:商贸、钢铁、化工、煤炭和军工。

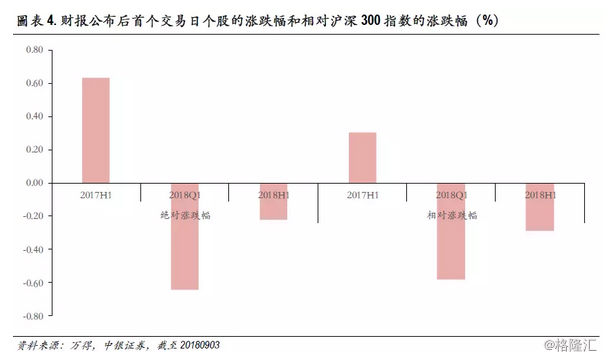

如此业绩,市场仍然不买账。数据上中报整体业绩确实表现尚可,业绩仍算平稳,较一季度增速也有所回升。可市场用实际行动表明投资者对中报业绩并不买账。我们用财报公布后首个交易日个股的涨跌幅和相对沪深300指数的涨跌幅来统计投资者对当期财报的第一印象。 2018中报披露后第一个交易日,2018年中报披露后第一个交易日,个股涨幅平均为-0.22%,相对涨幅平均为-0.29%,有53.65%的个股是下跌的, 59.37%都比指数表现更差,而去年同期仅有39.38%的个股是下跌的, 51.40%比指数表现差。以往两次,无论绝对收益是正是负,相对收益都是要比绝对收益好的,这一次相对收益却比绝对收益跑得弱,足可见投资者对中报成绩单不是特别满意的。到底是哪里让投资者不满意了?

中报预期差在哪?

中报业绩虽还不错,但离15-20%的市场预期尚有距离。此前市场预期2018年A股净利润增长15%,15-20%,基于对2018年GDP增长6.8%、PPI同比3.5%的预测。实际的宏观情况是,由于投资需求不断下行,并且经济缺少新动能,去年开始的经济复苏已经结束,年内经济的下行超出了此前市场的预期,宏观环境对上市盈利的贡献明显弱化。

我们在此前的中报业绩预告总结《三成以上公司预告业绩增速中值超过30%》中曾提出,除了常规利润表现之外,市场还想从中报中探究3个核心问题的答案。(1)上市公司海外业务的增速情况,一般分地区的业务数据披露仅在中报和年报中出现,由于今年以来外部环境发生了较大的变化,市场迫切想知道今年上市公司海外业务的具体变动以对一些公司的全球化业务战略做出重新评估;(2)上市公司财务成本的变动情况,由于今年以来持续的紧信用环境以及陆续出现的几家上市公司的债务违约,上市公司的身份已不再是债务融资的可靠信用背书,需要根据中报中上市公司、财务费用财务成本的变动情况对上市公司的融资能力做出再评估;(3)经营性现金流的变动情况,今年以来,A股对上市公司的评价框架随着暴雷公司的不断出现,逐步从单调的PE-ROE评价体系过渡至强调IRR、现金流、回款速度的综合评价体系。

对照之前总结的投资者关心的问题,我们在中报中找到了以下答案:

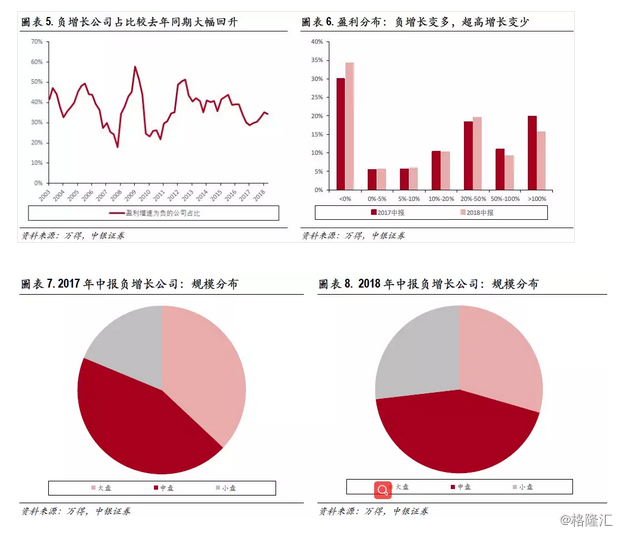

1、盈利的结构出现了恶化。2018中报中负增长公司数量大幅上升,高增长公司大幅下降。负增长的公司增加了近200家,今年中报/去年同期负增长公司占比分布为34.3%/30%。其中,负增长的大盘公司数量和占比是双降的,大公司经营不善的比例有所改良,而中盘、小盘公司的数量和占比双升(我们按流通市值的top20%/20%~60%/60%~100%将个股分为大中小盘)。高增长(增速超过50%)和超高增长(增速超过50%)的公司占比均大幅减少,今年中报/去年同期高增长公司占比分布为30.7%/24.5%,超高增长公司占比分布为20%/15.5%,中报整体的盈利结构出现恶化。

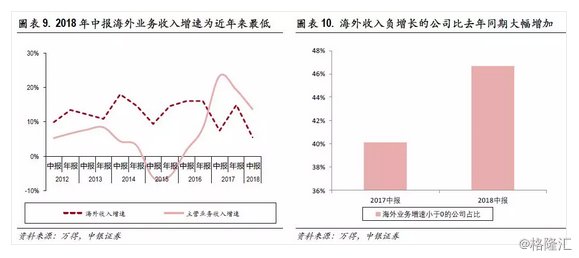

2、海外收入增速创新低,海外收入负增长的公司大幅增加。2018中报可比口径下(样本范围为前年同期有海外业务收入的公司)整体海外业务收入增速创下近年来新低, 仅有5.5%,前低是去年中报时的7.5%,而海外业务负增长的公司占比也由去年同期的40%提升到了今年中报的47%。A股上市公司中,海外业务90%以上来自于国内产品/服务的出口,因此可以看作是上市公司出口经营情况的替代指标。今年以来,受外部环境变化影响,贸易条件快速恶化,二季度虽仍有前期签订长单支持海外业务规模,但依然难阻止海外业务收入增速的下滑。预计今年年报中海外业务收入增速有继续恶化的可能,对下半年盈利影响比较负面。

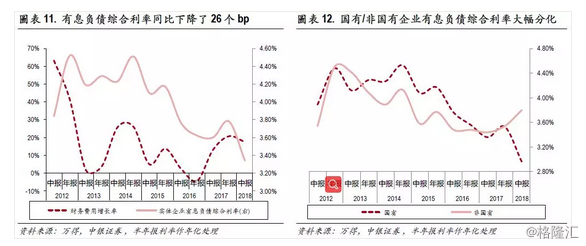

3、财务费用增速仍然高企,国有/非国有利息支出费用率大幅分化,国企“宽货币”,非国企“紧信用”。2018中报整体财务费用增长率仍然高企,达到了17.5%,比去年同期的13.1%小幅增加。财务费用的增长看似有限,实则是在有息负债综合利率大幅下降的背景下出现的。根据中报提供的数据,2018年中期实体企业有息负债年化利率达到了惊人低的3.34%,同比下降了0.26%,这意味着同样的有息负债下今年比去年同期利息支出负担下降了7%。有息负债综合利率的变动趋势乍一看是和今年的紧信用环境是不符的,不过我们不能忽略今年也处在宽货币的环境里。将全部企业(含金融)按所有制进行分类后再计算有息负债综合利率就比较清楚了,国有企业受益于信用背书以及宽货币的环境,中报的有息负债综合利率已经低到了3%以下;非国有企业受限于紧信用环境,中报的有息负债综合利率已经上行到了3.8%,而此前很长的一段时间内由于非国有企业经营更为灵活 有息负债综合利率一直是低于国有企业的。去年年中以来国有企业/非国有企业负债成本开始出现大幅分化,国企享受“宽货币”,非国企受困“紧信用”,市场担心的上市公司身份作为债务融资的可靠信用背书含金量下降结构性地出现了。

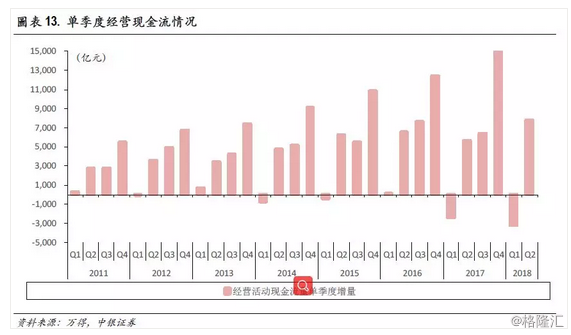

4、经营性现金流净额二季度大幅改善。今年一季度全A经营性现金流净流出3220亿元,创下8年来单季度净流出的最高值,市场对此有所担心。不过二季度全A经营性现金流环比改善明显,单季度净流入7779亿元,也是有史以来二季度经营性现金流净额的最高值。

板块业绩综述及展望

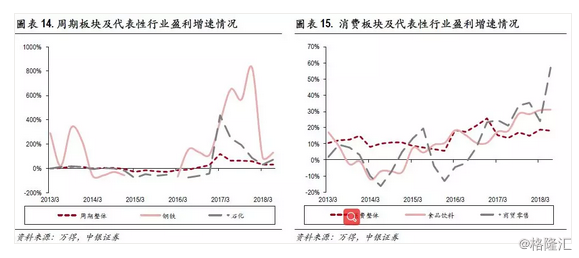

周期板块:绝对增速高,少数几个行业集中贡献。板块中报增速为31.24%,贡献了中报全市场多数的新增利润,而且相较于一季报二季度盈利增长再次加速。从价格上看,今年多数周期品价格维持在高位,单位毛利水平仍然非常可观,因此在3月开工季后盈利维持强势。其中,煤炭、钢铁、石化、基础化工相较于一季报盈利增速继续增长,有色、建筑、建材、交运、公用事业、电力设备、机械相较于一季报盈利增速回落。考虑下半年环保限产的影响,预计周期行业三季度的价格仍能维持较高水平,全年业绩增速平稳。

消费板块:业绩平稳,商贸零售、食品饮料增速领衔。板块中报盈利增速为18.14%,与一季报盈利增速18.77%持平,远好于去年同期的13.48%。商贸零售、食品饮料、汽车相较于一季报盈利增速有所增长,不过汽车增速只有个位数,绝对水平较低。商贸零售增速一骑绝尘,受益于苏宁确认出售阿里巴巴股票的收益56亿元,行业中报盈利大增57.22%。医药、家电、餐饮旅游、农业、纺服相较于一季报盈利增速回落,不过除纺服与农业外其他盈利增速绝对增速都在20%以上的较高水平。今年零售和社销数据一直在持续下滑,考虑到宏观消费指标的领先性,我们认为三季度后消费板块盈利增速继续上行的难度较大,部分行业已显露颓势,如汽车行业受补贴力度减弱、行业竞争加大以及原材料成本提升的影响,中报收入和盈利表现均难让人满意,行业盈利增速中位数已趋近于0 。

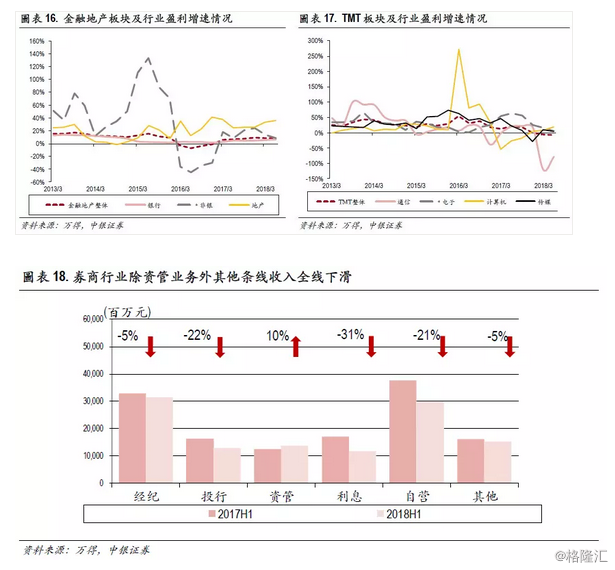

金融地产板块:银行稳步提升,地产高速增长,券商拖累非银。金融地产中报盈利增长8.66%,相较于一季报盈利增速8.14%略有提升,也好于去年同期的6.45%。地产行业景气度较高,行业增速36%,较一季度提升了3个百分点;而银行基本面稳健回升,中报盈利增长6.44%,规模增速贡献净利润增长4个百分点,依然是最主要正贡献因子;净利息收入同比增长6.4%,显示资负结构调整压力逐步消退。而券商行业受到投行业务收缩、负债成本高企以及市场成交额下滑等因素影响,业绩明显下滑。32家上市券商合计实现营业收入1219.44亿元,同比下滑7.73%;归母净利润340.23亿元,同比下滑23.10%,除了资管业务外,券商旗下经纪、自营、投行、信用板块业务收入全线下滑。

TMT板块:明星公司暴雷,板块盈利负增长。TMT板块是上半年唯一盈利萎缩的板块,整体业绩下滑了6.7pcts。计算机行业得益于去年同期的低基数行业盈利有所回升,中报业绩增长18.3%,是唯一一个两位数增长的TMT行业。通信行业受龙头公司中兴通讯暴雷影响,整体利润大减78%。传媒行业中报仅增长3.7%,较一季报的9.4%继续下滑,下半年受到政策趋严影响行业形势严峻,尤其是过去两年游戏版块几乎是传媒行业唯一的增长点。电子中报仅增长5%,较一季报的15.5%也有巨大回落,下半年整体业绩仍需指望手机产业链的复苏情况。

行业盈利晴雨表

行业盈利晴雨表:

净利润绝对增速前五的行业:钢铁(+131.44%)、建材(+104.47%)、石油石化(+73.71%)、商贸零售(+57.22%)和基础化工(+48.04%)。增速后五的行业:通信(-78.75%)、农业(-40.32%)、交通(-3.84%)、传媒(+3.68%)和综合(+0.98%)。

中报净利润增速较Q1回升的行业:通信(42.79pcts)、石油石化(42.05pcts)、钢铁(39.77pcts)、商贸零售(33.10pcts)、军工(20.27pcts)、轻工(12.64pcts)、计算机(10.13pcts)、地产(3.05pcts)、汽车(3.02pcts)、煤炭(2.57pcts)、基础化工(1.87pcts)、银行(0.88pcts)等。而中报增速较Q1下滑幅度较大的行业有:建材(-89.46pcts)、农业(-34.33pcts)、机械(-25.65pcts)、交通(-17.85pcts)、电子(-10.45pcts)、有色金属(-9.78pcts)、医药(-7.58pcts)、餐饮旅游(-7.44pcts)等。

Q2净利润增速较Q1回升的行业:石油石化(93.86pcts)、钢铁(81.59pcts)、商贸零售(68.62pcts)、通信(63.57pcts)、军工(28.94pcts)、轻工(22.50pcts)和计算机(15.16pcts)等。而Q2增速较Q1下滑幅度较大的行业有:建材(-117.33pcts)、农业(-74.08pcts)、机械(-39.66pcts)、交通(-33.75pcts)、有色金属(-18.22pcts)和电子(-17.38pcts)等。

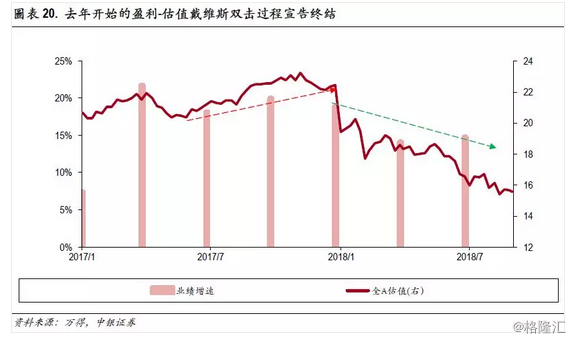

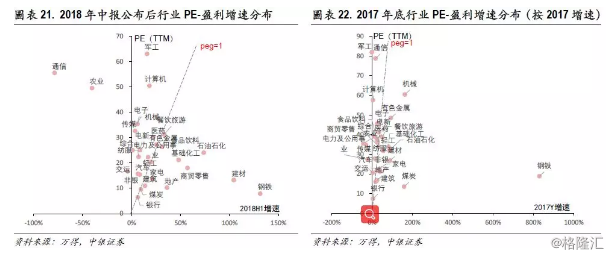

戴维斯双击行情终结

有性价比的行业变少,戴维斯双击行情终结。虽然今年以来市场一直在向下调整,部分行业估值也跌了不少,有的已经跌到了自己的历史底部,不过相较于2017年底,有性价比的行业反而变少了。我们以PEG=1为界综合行业的估值和盈利增速对行业进行性价比判定,PE/100戴维斯双击行情终于走到了尽头。

风险提示

宏观经济下行速度超预期,三季报业绩下行超预期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。