作者 | 股市煎饼侠

数据支持 | 勾股大数据

港股今日又现沽空……

开盘后45分钟,上午10点15分前后,港股波司登(3998.HK)股价开始静悄悄地暴跌。在经历两轮明显的下探之后,跌幅已经接近25%。11点16分,波司登宣布停牌。

随后不久,一则沽空报告在网上不胫而走,做空机构叫做Bonitas Research。午间,波司登发布公告,表示该沽空报告“不实及有误导成分”,并称即将发布澄清公告。

一场上市公司与沽空机构对决的大戏,序幕已经徐徐拉开。

1

被沽空的波司登

波司登于1976年创立于江苏常熟。彼时,创始人高德康带领11名农民,凭借8台旧式缝纫机开启了艰苦卓绝的创业之路。40年筚路蓝缕,历尽艰辛,终于在2016年8月跻身“中国民营企业500强”,排名436位。

波司登于2007年在香港上市。目前是中国最大的羽绒服制造商,旗下有“波司登”、“雪中飞”、“康博”等注册品牌,产品远销72个国家,全球用户数量超过2亿人。

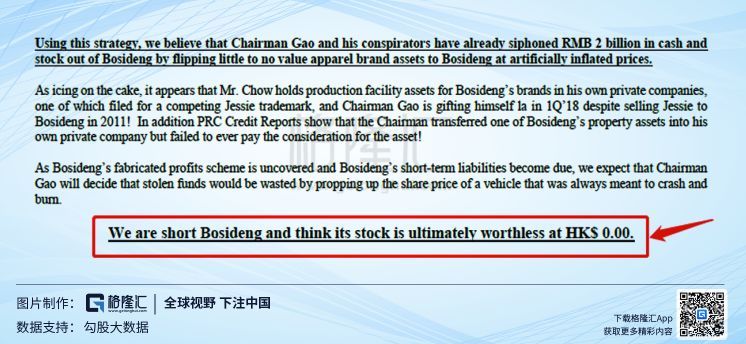

今日,沽空机构Bonitas发布的沽空报告称其财报、负债和并购等方面存在问题。Bonitas甚至指出,短期认为波司登股票的最终价值0.00港元,即一文不值。

Bonitas认为,波司登存在欺诈发行,其认为波司登国际的执行管理层一如既往地腐败。波司登的故事存在许多公开市场欺诈的情况,包括:

1.夸大的收入和利润,波司登自2015年以来捏造了8.07亿元的净利润,多报了174%!

2.未公开的关联方交易,波司登人为地向未公开的内部人士进行多次收购,人为地多付了人民币20亿元。

3.以低廉的价格出售人民币5600万元的实物资产。

4.向持有波司登65%以上流通股的波司登内部人士支付了重大历史股息。(上述4条内容摘自Bonitas发布的沽空报告)

受此沽空报告带来的恐慌效应的影响,波司登股价一度跌超25%,创上市以来最大跌幅。截至停牌,股价跌幅为24.78%,市值蒸发60.9亿港元。

值得注意的是,在Bonitas发布看空报告之前,近两个月内,多家卖方机构发布报告看好波司登这只股票,认为波司登属于行业龙头,地位稳固,经前期清库存、减渠道后公司已内生改善,且随着品牌年轻化转型、产品力持续提升、快反模式建立,后续收入增长及盈利能力有望显著提高。

国信、招银、东方等卖方机构给出“买入”评级,而国盛证券给出“增持”评级。

事实上,对于股票研究来讲,沽空报告的公允性与可信度往往是不高的,正如Bonitas在自己的每一份报告最后的免责声明中所说的那样:

We are short-seller . We are biased.(我们是沽空机构,我们是带有偏见的。)

事实上,沽空之所以为股价带来巨大打击,往往是因为沽空报告本身,而不是它的内容。一份沽空报告出来,股价立马扑街;说实话,这么短的时间里,对那些那些抛售股票的投资者来说,报告都未必能够看得完。

所以,沽空机构正是要利用沽空报告带来的巨大恐慌效应,因为它们要靠股价下跌来获利。沽空机构本质上不是慈善家,它们是嗜血的鳄鱼。

2

沽空机构实施打击的步骤

市场上沽空机构很多,且被沽空的股票也不同;但实际上,沽空打击往往有着固定的套路,每次都差不多。

沽空涉及到向投行或券商借入股票,利息高得吓人,如果被打击的股票跌幅不深,往往收益有限。此外,一旦被目标公司停牌拖住,那么停牌期间的利息往往也能让沽空机构血本无归。

所以,沽空机构的惯常作风是:长期准备,锁定目标,提前布局,速战速决,一击毙命。

此次打击波司登,尽管沽空报告的细节值得推敲,但从股价一口气跌25%的结果来看,是一次成功的操作。那么,在打击波司登之前,沽空机构Bonitas做了哪些准备呢?

首先是布局空仓。从下面两幅图中可以看到,从5月下旬开始,波司登的沽空比率便提升到20%左右维持。沽空比率长期居高不下,随之而来的往往就是沽空报告。

(6月初以来,波司登的沽空金额开始增加)

(波司登的沽空比率从5与下旬开始持续居高不下)

空仓布局充分之后,就开始发布沽空报告了。发布沽空报告的目的就是制造恐慌,引发抛售,导致股价下跌。股价跌到位之后,沽空机构把之前的空仓满满地平掉,获利离场。

沽空机构非常注重发布沽空报告的时机选择。

如果我们仔细看看沽空报告中的内容的话,我们会发现没有一处是具有时效性的最新内容,大多都是从上市,甚至是从成立以来的“老梗”。那么为什么Bonitas要选择在今天发布沽空报告,这个时间点有什么意义呢?

熟悉波司登的投资者知道,这家公司的财政日期是每年3月31日,而每年的6月下旬是公司发布上一个财年业绩报告的时间。这与大多数公司业绩期是不重合的。

在波司登6月11日的董事会会议通告中表示,将于今年6月26日发布截止截止3月31日年度业绩公告,这也就是波司登2018/19的年度业绩。

所以,此次Bonitas沽空波司登,正是利用年度业绩公布前这个敏感时间点,发布利空制造恐慌,提前进行信息斩首的做法。

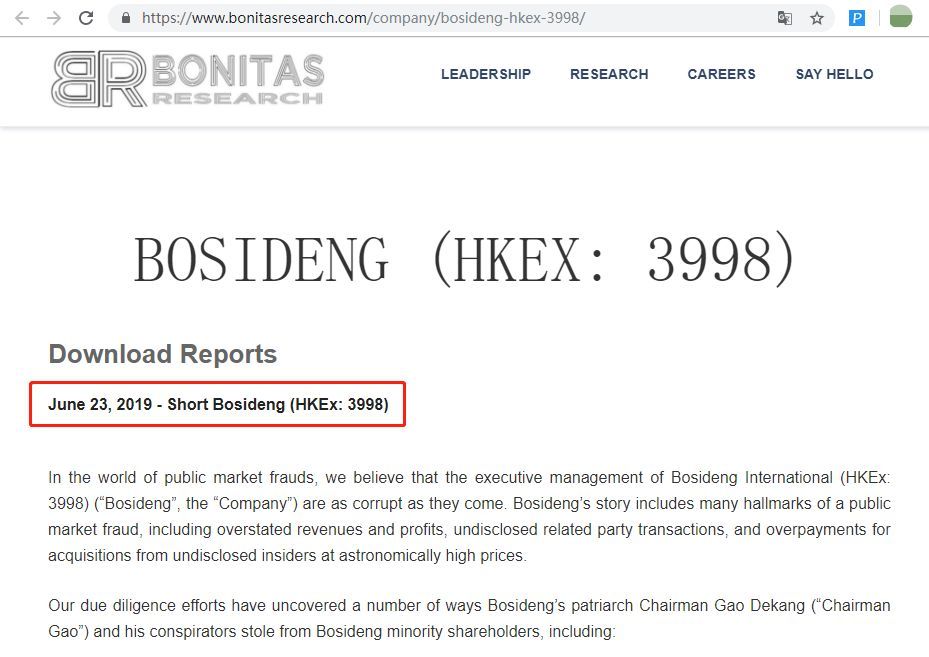

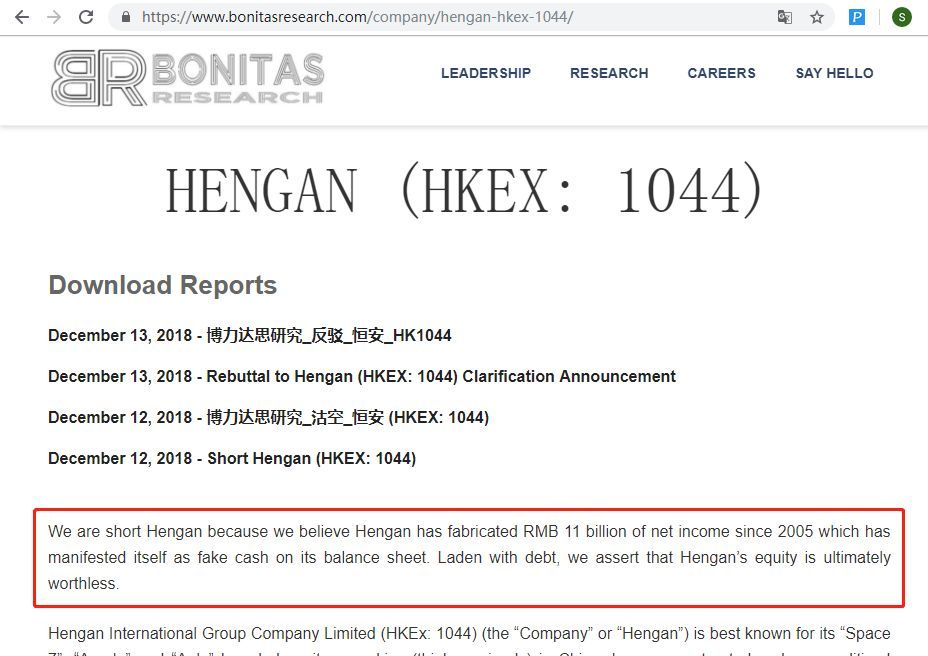

此次沽空一个容易被忽略的细节是,它的第一份沽空报告并不是今天上午公布的,而是1天之前,也就是6月23日(周日)。这在Bonitas Research的官网上发布的沽空报告时间可以看到(如下图)。

也就是说,按照沽空机构的计划,是打算今天一开盘就把波司登干下去,然后就平仓走人的。然而从今天的盘面来看,开盘后45min之内,波司登的股价走得很平稳,投资者根本没有接沽空的茬儿。

于是上午10点多,Bonitas把一天前的沽空报告又发了一遍,并在官网上把时间改成了24号……

(从图中看出Bonitas把时间改了,但点进去看具体报告,时间还是6月23号)

这第二份沽空报告终于奏效了,波司登的股价被两波下跌打到残。

接下来波司登如何反击以及Bonitas是否会继续反驳,我们不得而知,我们只可以肯定一点,那就是今天上午波司登这一口气跌了25%的过程中,Bonitas已经赚到了一大笔钱了。

3

那些年,上市公司与沽空机构的博杀

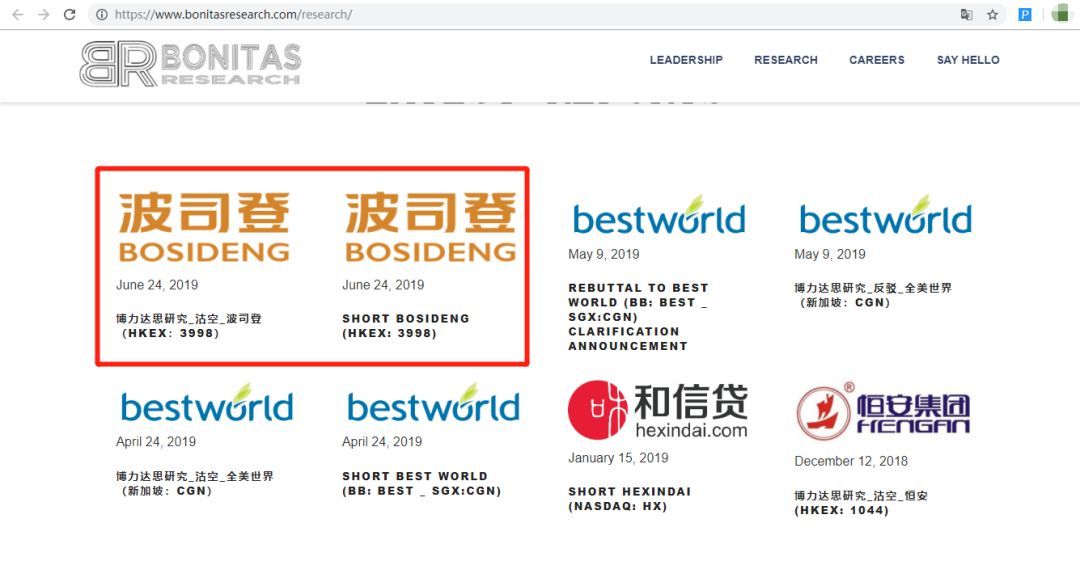

此次做空波司登的沽空机构Bonitas Research,其创始人曾经是知名沽空机构Glaucus的联合创始人之一。

一个鲜为人知的细节是,在2018年5月,在发布沽空报告,使澳大利亚基金管理公司Blue Sky Alternatives Investment一日暴跌76%之后,Glaucus的几位联合创始人分道扬镳,Soren Aandahl创立了Blue Orca Capital,而Mathew Wiechert则创立了Bonitas Research。

由于Blue Orca和Bonitas的创始人都是前Glaucus出来的,因此他们的行事作风与操作套路颇有相似之处。他们擅长打击在香港上市的中国内地公司,其中便包括“老千股”重灾区的“福建系”。

Bonitas去年12月12日的时候做空福建系扛把子之一——恒安国际(1044.HK),称其财报中现金项目作假,自2005年以来总共有110亿元的净利润皆系虚构,股票的合理价值应为零。这里是不是有点和今天说波司登“股票价值为零”的感觉似曾相识?

恒安国际与福耀玻璃(600660)(3606.HK)是“福建系”中为数不多的非老千股,恒安是中国著名餐巾纸品牌——心相印——的母公司,是恒指的成分股,而福耀玻璃是生产汽车前挡风玻璃的明星企业。

Bonitas选择在2018年12月打击恒安的用意在明显不过,借经济与消费下滑之际,将福建系中为数不多的正常股票干掉,希望将福建系“一锅端”。

然而此次做空铩羽而归,恒安当天及时停牌,跌幅仅为5.70%,且一个多月之后(2019年1月31日)便收复了此次做空的跌幅。

随后,沽空机构便盯上了另一只福建股——安踏体育(2020.HK)。

2018年6月12日,沽空机构GMT发布关于安踏体育的沽空报告,但当日安踏的股价不为所动,反而涨了4.09%,唯两日后6月14日大跌7.86%,但做空的总体效果并不明显。

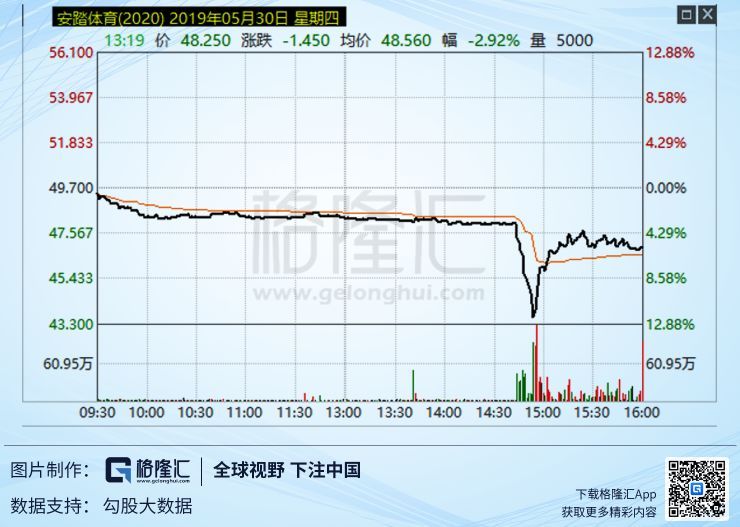

今年5月30日,Blue Orca耐不住寂寞再度做空安踏。尽管当日安踏股价断崖式下跌,但随后买盘出现,将股价几乎托回到做空前的位置,当日跌幅为5.53%,且一周之内便回到了做空前的价格。做空安踏的企图再次失败。

除了安踏、恒安、波司登之外,还有许许多多公司被沽空机构做空,例如恒大、宏桥、科通芯城、敏华、慕容,还有南下资金追捧的瑞声科技、金斯瑞生物科技等等。下表统计了自从浑水(Muddy)沽空辉山乳业以来一些被沽空的港股公司。其中有许多公司到今天股价已经恢复甚至超过被沽空前的水平,表明当初的沽空逻辑是不成立的。

今天,大多数沽空机构已经失去了往日的威风,一方面说明港股市场的定价权正在从外资向中国企业交替,另一方面表明投资者对沽空机构的认可程度已经明显下降,任你发报告瞎折腾,我就是不卖货。

4

沽空机构的善与恶

此次沽空波司登的沽空机构Bonitas Research,在自己的官方介绍中说,Bonitas是拉丁语,意思是“善行、美德”。也许在他们的眼中,找出有问题的公司,把他们虚高的股价打下去,对于股市来说,是一种行善。

然而我要说的是,既然想要行善,为何不去做义工。

沽空机构,说到底还是要靠沽空行为去盈利赚钱的,在高位布局空仓,等到把股价打下来,获利平仓走人。如果说有一些为股市“去腐生肌”的效果,以及对财务造假行为的震慑,那也属于是外部性的范畴。

不可否认,做空机构的存在,一定程度上能推动市场优胜劣汰,更好地实现价格发现功能。但多年以来,港股市场上一些虚构事实恶意做空的情况,从未断绝。

毕竟香港是一个离岸市场,那些不愿也不敢做空自己国家的老外,会跑到香港来做空内地公司。在港股定价权在外资手上的时候,在港股市场上打击内地公司,曾经一度成为流行。

那些做空机构,一篇报告发出来就能让股价跌个一半,却没有人审查他们的合规性与公允性。因此,他们便如“灭霸”一样,在香港可以呼风唤雨,横行无忌。

对此,香港证监会于2017年3月15日开始实施“经扩大淡仓申报规定”,旨在对恶意做空行为加以限制。后来,随着沪港通和深港通的开通,南下资金扫货,对沽空机构渐成“吊打”态势。

2018年5月,前Glaucus合伙人Soren Aandahl创立Blue Orca的时候,曾经扬言:“现在是做空港股的黄金时期”。

他也许还不知道,早在2016年10与19日,当年2012年做空恒大爆赚160万美金的大空头——香橼(Citron Research)——已被判5年市场禁入并归还做空所得。恶意做空的行为,从来都不会逍遥法外。

老蝉吟渐懒,愁蟋思无穷。

随着港股市场改革的深化,老千股逐渐被换血,且看那些呼风唤雨的做空机构,还能威风到几时。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。