高瓴资本在投资界一直较为低调,但这一次却因为红黄蓝相关的“乌龙事件”引发关注。

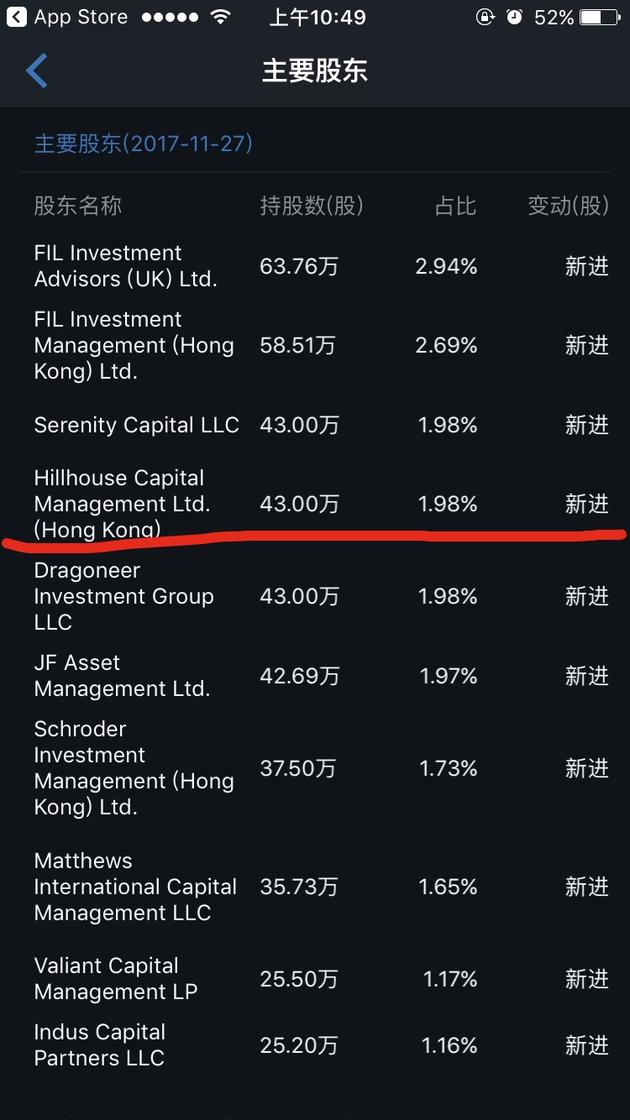

11月29日上午消息,有媒体报道称,近日,红黄蓝教育新进机构中出现了高瓴资本(Hillhouse Capital),其持股数为43万,占总股本比例为1.98%。对此,高瓴资本向新浪科技回应称:“(红黄蓝)是IPO买进的,不是新进的,言论属于误导。”

有资料显示,高瓴资本早在9月30日就出现在红黄蓝的股东名单中,所持股份数正好是43万。

公开资料显示,高瓴资本于2005年由张磊创立,其受托管理的资金主要来自于全球性机构投资人。

经过十余年的发展,高瓴资本已成为亚洲地区资产管理规模最大的投资基金之一,其投资企业包括百度、腾讯、京东等一众互联网巨头,自成立以来平均年回报率达39%。

2017年一、二级市场的教育投资不可谓不疯狂。

截至2017年11月,国内已有4家教育类公司赴美上市;而美国上市的中国教育概念股中,新东方今年以来股价涨幅已经超过100%;而从今年初至8月16日拆股,好未来的股价涨幅超过150%。红黄蓝在美IPO首日也受到资本追捧,股价暴涨40%,市值一度超5.3亿美元。

在一级市场,教育类项目同样被VC投资者热捧。教育垂直媒体芥末堆与德勤中国联合发布的《2017年教育行业蓝皮书》显示,2017年前8个月,一级市场教育行业的总融资额达96.4亿元,公布金额的融资案例达156起;和去年同期的58.1亿元相比增长66%,融资案例增加68%。最近3个月,教育企业的私募融资事件几乎是平均每周就有两例发生。

一位投资教育的VC投资人告诉全天候科技,如今互联网教育市场已经相对明朗,打法相对清楚,所以,不论是做在线教育还是投在线教育还是买教育类股票,都能挣钱。

近年来,高瓴资本投资成绩卓著。在今年7月中国人民大学毕业典礼演讲中,高瓴资本创始人张磊曾透露,高瓴管理的基金规模从2005年最初的2000万美金到现在已达300亿美金,在12年的时间里增长了1500倍。

观察其投资的企业可以发现,但凡目前中国市场有的独角兽,背后几乎都有高瓴资本的身影。

高瓴资本官网显示,目前已经投资了消费与零售、科技创新、生命健康、金融科技、企业服务、先进制造等领域的企业,其中包括:百度、腾讯、京东、去哪儿、携程、Airbnb、Uber、滴滴,摩拜,美团等互联网巨头。

据纽约时报中文网2015年援引一位投资人的说法,虽然高瓴资本对投资人或投资记录少有提及,只是强调公司坚持长期投资。

但高瓴自从2005年成立以来,平均年回报率为39%。

高瓴资本如此高的收益与张磊一直坚持的研究型投资逻辑是密不可分的。

在张磊看来,投资需要甄别“虚假的护城河”。

在投资前要研究,只有研究才能让投资人对变化有理解。在接受媒体采访时,张磊表示,投资可以分为零和游戏、蛋糕做大游戏这两种。很多人的投资是前者,比如pre-IPO这种,但他更喜欢把蛋糕做大的游戏。资本不能创造价值,他就不会投资。

在投资之外,张磊还特别提到了风控部分。他指出,财务上的风控大家都会做,而高瓴资本的关注点是选到最合适的企业家。这个需要既有格局观,又有执行力,还有很深的对变化的敏感,以及对事物本质的理解。

同时,他还提到,投资人要摆正自己的位置,跟公司的创始人保持非常灵活的合作,避免在公司运营上介入太深。

高瓴资本投过的一家B2B公司CEO曾这样向全天候科技描述高瓴:“

在我心目中,高瓴不是一个投资公司,而是一个研究公司,投资对他们没来说只是一种手段,他们对每一个行业的研究都非常非常深,我每次跟高瓴的投资人交流,他们都能在我们对业务的研究之上再做补充,勾勒出全貌”。所以,这位CEO认为,对于被投企业来说,除了资金,更重要的价值是在于智力上的,业务认知上的帮助,而且是极有前瞻性的帮助。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。