今年的股市,简直一言难尽,先是经历了年初红包行情的喜悦,还没蹦跶两天,就遭遇了疫情的空袭,带动大盘指数直接跌停开盘。尽管后期指数磨磨蹭蹭有所回调,但大多数个股的股价仍处于历史底部。

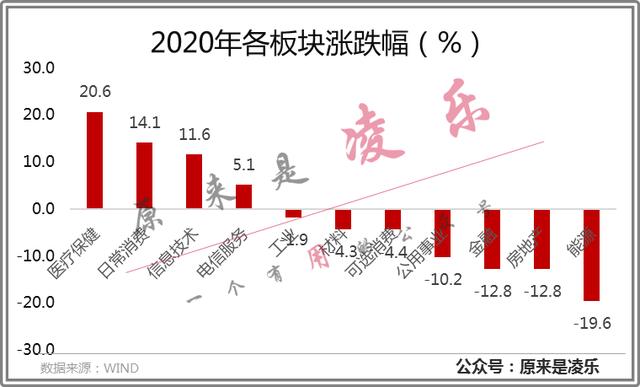

从数据来看,今年各个板块的涨跌幅出现了明显的分化,疫情影响下,医疗保健、日常消费和信息技术类的股票涨幅比较大,但公用事业、金融、房地产和能源板块则是连续大跌,大盘反弹跟它们没有任何关系,在基本面遭遇寒冬之时,股价遭遇双重寒冬。

在我看来,当前的股市存在多种风险,但是对于我们选股而言,要格外重视大股东所带来的风险。当前市场的主流是做基本面投资,所谓的基本面就是专研财务报表,但假如给你的报表就已经存在虚假,你又当如何判断呢?股民的难,不仅难在被庄家割韭菜,还难在被大股东当作提款机。

本文,我详细介绍两种源于股东的风险,一种是股权质押比例较高的个股存在爆雷风险,一种是股东股权集中度极高,掏空公司经营基本面的风险。

01 危险的股权质押

上市公司的股东理论上很有钱,但他们的资产都是股权,而非现金,为了获得现金流,他们会将股权抵押给证券公司,这就是股权质押。目前,市场中有接近2800家上市公司的股东参与了股权质押,占据了股市绝对规模。

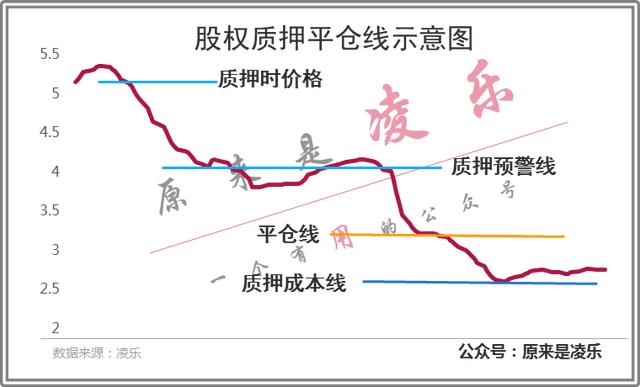

股价是在不断波动的,所以给股权定价的时候必然会打折,比如以你手中的股权累计市值1亿,抵押之后证券公司最多借给你5000万,假如股价跌幅超过50%,证券公司依然会面临较大风险,所以,证券公司会在借款成本之上设置平仓线和预警线例如某股东在股价为5元的时候质押了2000万股获得5000万现金,质押率为50%,成本线就是2.5元。当股价从5元跌到4元时,会先触碰预警线,券商为了降低风险,会要求抵押人增加保证金。

如果不补仓,股价继续下跌到3元,就会触及平仓线,此时跌幅为40%,证券公司会立即卖出这些股票用来抵债,可能从始至终股价都没有触碰你的成本线。股市中最可怕的是连续跌停,这对大股东绝对是一个毁灭性的打击。上面那个案例中,假如触碰预警线之后达到第一个跌停收盘于3.6元,你会接到一个电话。

证券公司:尊敬的**同志,您质押的2000万股股权已触及预警线,请于两日之内补充资本金=预警线市值-当前市值+利息=4×2000万-3.6×2000万+利息≈810万本金,否则将被面临强制平仓风险。

第二天继续跌停?证券公司:请两日内补充4×2000万-3.24×2000万+利息≈1500万元,如不补充,将面临平仓风险。

第三天还在跌停?

请补充保证金约2000万,以此类推,就问你慌不慌。券商一般只给两天时间,普通股东很难短期获得如此高额的现金,如果再形成高利贷,离破产也就不远了。

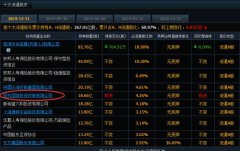

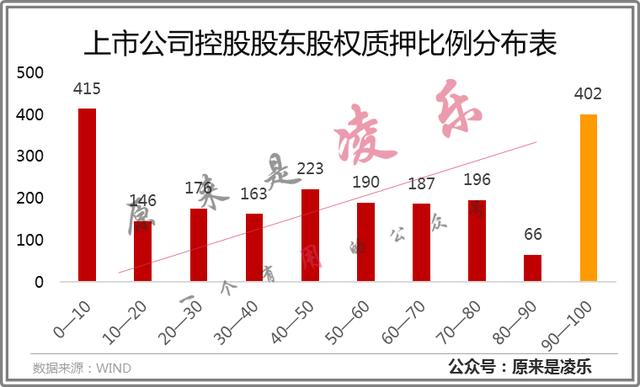

自今年1月13日疫情袭击A股开始,两市累计有740支个股跌幅超过20%,接近100支个股跌幅超过40%,也就是说,这740个上市公司的控股股东每天都会接到证券公司的电话,要求追加保证金,保证不被强制平仓。如果这些个股再大幅度下跌10%,系统性风险就要开始蔓延了。下图,我统计了一下当前A股控股股东股权质押比例分布图,目前402家企业第一大股东质押比例超过90%,他们处于裸奔状态,有1041家企业的第一大股东质押比例超过50%。

要知道,这只是第一大股东。存在爆仓风险的除了它们之外还有前十大股东,中小股东以及市场大户。这是一场连环效应,A股下跌时,那些毫无补仓能力的大散户首先爆仓,质押股被证券公司清仓,清仓行为致使股价进一步下跌,补仓能力稍弱的小股东爆仓,股价进一步下跌。

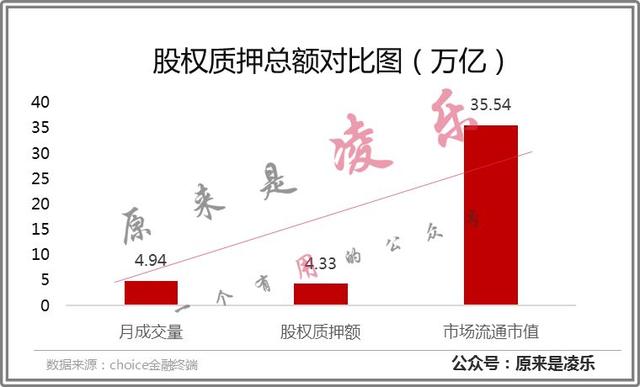

而当前正处于全球金融市场的敏感期,任何一个未知的风险都可能导致股市突然大幅度杀跌。A股的股权质押总额达到了4.3万亿,我看到很多专家说目前A股的流通市值达到35万亿,股权质押额仅占总市值的10%左右,总体风险可控,其实这是一种无知的说法。

市值不是现金,只是一种估值,没有人真的愿意拿出35万亿买下所有上市公司,而当有4万亿股权拿到市场卖出时,就会出现买入不足、股票单边下跌的情况,4.3万亿的卖盘可以把上证指数砸到1000点,毕竟现在A股一个月的成交量也仅仅只有5万亿。

02 远离家族企业

对于股东掏空企业风险,非常难以判断,很多企业无论是业绩还是发展都非常不错,奈何股权太集中,市场迟迟不愿意有资金入场,容易形成价值投资陷阱。

以著名的染料龙头公司浙江龙盛为例,如果你深入进行基本面分析,会发现浙江龙盛的优点主要有三点:

一、行业垄断,市场份额高度集中;

二、现金流稳定,经营roe持续提高;

三、市场刚需,长期稳定发展。

三个优点集合就是一只值得投资十年的大蓝筹企业,绝对和海天味业、贵州茅台是一个级别的。简直是不涨没天理,必须梭哈买入。但这个股价却走出了垃圾股的趋势,最近一年,龙盛股价从最高点回撤了50%,这完全不是优质股应当走出的K线。

市场为什么如此不认同龙盛?按照财报,历年来浙江龙盛是一个超级赚钱的企业,积累的未分配利润达到了两百多亿。这两百多亿原本应该是属于股东的财富,但实际只是账面一个数字,看不见摸不着。不仅如此,这个年利润50亿的企业,整个公司的市值都已经跌到只剩下380亿了。财报里面两边数字一对照,那么实际情况就很清楚了。龙盛历年来非常赚钱,扣除红利之外,历年来积攒的利润还有两百亿。还有就是过去五年的累计现金流量居然为负,钱又去哪里了?全部被控股股东两兄弟弄去搞房地产了,这就是两百多亿的上海房地产存货。

也就是说,一个持股不过80亿左右的大股东,凭借自己大股东和管理层的地位,截留了上市公司两百多亿的利润没有分红,也没有拿去扩大生产开拓业务,而是拿去搞上海的旧城改造房地产项目去了。

更有意思的是这个房地产项目的开发周期超长无比,从2015年项目开始一直到2027年才能销售完毕。体量如此惊人的项目,预计投资250亿,这些都是历年来的未分配利润。

这么大体量、时间这么长的项目,里面有多少猫腻谁也不清楚。这也是为什么资本市场和机构对龙盛不感兴趣,导致龙盛估值超低的缘故。就这种控股股东的行事作风,哪个小股东敢陪他玩十年?更进一步,这反映了上市公司制度的荒谬之处,持股十几二十个点的股东可以凭借控制管理层,进而掌控几百个亿的上市公司,然而其他中小股东拿他没有任何办法。

在这种环境下随意谈什么价值投资完全就是痴人说梦。投资公司就是投资管理层,然而作为一个小股东,你和管理层有多少接触呢,又凭什么影响和制约他们不去胡作非为?浙江龙盛只是A股市场中的冰山一角,经过十几年的发展,A股早已形成了错综复杂的关系网络,关联企业、家族企业数不胜数,当基本经营无法赚钱之后就会选择配合游资拉升股价,比如当下蹭上薇娅热点的梦洁股份,就有内外配合炒作拉升的趋势。

03 如何避免股东风险?

对于股权质押来说,规避风险尚且容易,我们只需要不买质押比例较高的个股就行了,私信回复“质押”二字,就可以获取我整理的名单。

但是对于家族企业和内部交易,我却很难给出一个明确的榜单或是指标,只能提醒各位在具体选股的时候多一份警惕。

一般来说,十大股东中如果有很多信托机构,要警惕,它们最喜欢拉升跑路;十大股东中基本都是个人,要警惕,他们具备炒作动机;十大股东中含有大量外资企业,一般都属于价值股一列;十大股东中含有大量基金公司,个股可能是近期热点概念;十大股东中好多国企,股价波动可能会平平无奇如同一条咸鱼。当然,上述规律并非绝对,国企也有十倍牛股,庄股也可能万年不动,好的股东,也是会为你带来不小的投资助力。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。