港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

可能大部分人遇到过有很多企业收入不少,但是利润很少,甚至没有利润,但见到过收入很少,净利润却是收入的几倍,甚至十多倍的公司就很少了,这是因为,普遍的知识和逻辑告诉我们,企业有了收入才可以有利润,没有收入哪里来的利润?

但是,还真有一些企业收入不多,但是净利润却是收入十多倍的公司,中华汽车(00026-HK)就是典型,虽然这家公司叫中华汽车,但他并不生产汽车,是一家物业公司,就是这样一家公司,营业收入多年不增长,但其股价却持续大涨,屡创新高,这是为什么呢?

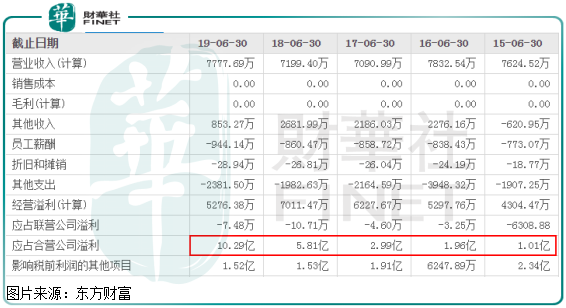

如果我们再来看他的净利润就会大致明白,2019财年中华汽车的归母净利润12.24亿元人民币,但其营业收入却只有0.78亿元人民币,净利润是收入的十多倍,这确实很少见,我们再来看他历史业绩,那就感觉更不可思议,2019财年至2015财年公司营业收入分别为0.78亿元人民币、0.72亿元人民币、0.71亿元人民币、0.78亿元人民币和0.76亿元人民币;2019财年至2015财年归母净利润分别为12.24亿元人民币、7.95亿元人民币、5.45亿元人民币、2.99亿元人民币和3.67亿元人民币,近五年公司收入基本不变,净利润持续大增,这也是公司股价在二级市场持续创新高的核心原因。

这是什么原因呢?从历史数据看,中华汽车的收入不光是净利润很多倍,且出现持续攀升。

利润增长全靠合营公司带来的收益

财华社在中华汽车的报表中找到了原因,这家公司每年都有一些大额的营业额外收入,尤其是应占合营公司的净利润在这几年出现爆发式增长,在2015财年中华汽车应占合营公司净利润为1.01亿元人民币,到2019财年已经高达10.29亿元人民币,五年增长了九倍还多,这也是带动公司利润增长,股价走高的主要原因。

具体看,2019财年中华汽车净利润中占比最高的一项利润是,公司的全资附属公司与独立第三者签约,以港币23.75亿元(可调整),出售了该全资附属公司所持有50%Island Land Development Limited的权益,所以,中华汽车2019财年的净利就出现大幅增长。

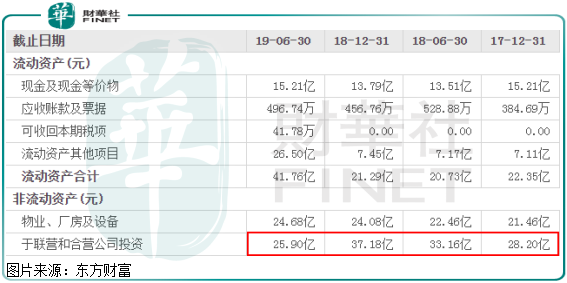

另外,我们发现该公司账上有巨额的联营、合营企业投资,这部分企业旗下又持有很多物业、地产,而这部分资产以前年份还总是增值,所以,近几年中华汽车通过不断的出售资产或者资产重估增值,使净利润保持大幅增长。

但是,话说回来,靠这种模式使公司净利润能保持持续增长?毕竟公司的主营业务是收租。

低估值背后的原因是什么?

看看市场给的估值就知道可能性不大,根据东方财富数据显示,截至2019年10月4日收盘,中华汽车在港交所的市盈率只有3.2倍,市净率0.43倍,比经营不善的高杠杆银行股估值还低,难道是市场错了?

三倍出头的市盈率,意味着公司如果未来三年每年可以赚到12.24亿元人民币的净利润,投资者基本可以收回成本,这是多么划算的买卖,可现实基本不可能,为什么呢?

首先,上面我们也已经提到了,2019财年公司的净利润大部分是卖资产所得,未来公司再也没法通过卖资产使净利润保持增长或持平,因为,2019财年公司的净利润基数已经比较高,对联营、合营企业投资的资产价值仅剩25.9亿元,又怎么还可以指望未来几年他的净利润保持增长或者持平呢?

这也是市场给他低估值的原因,但如果从清算角度来看,中华汽车截至2019财年末,净资产有88.9亿元人民币,而市值才不到40亿元人民币,公司净资产中以现金和投资物业等硬资产为主,所以从这个角度来看,中华汽车估值也不贵,但如果动态看,公司的主营业务赚钱能力差,看不到公司新的可持续盈利点,似乎又不划算?

总体来看,像中华汽车这种公司很少见,他虽然是物业公司,但是靠收租赚的钱又支撑不了他的市值,净利润增长也主要是靠资产重估增值和卖资产保持,这有点像个人买了很多房子等增值,收租并不是主要目的,增值才是结果。

作者:郑鹏超

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。