[摘要] 目前,全球十大资管巨头已有7家来到中国。根据中国基金业协会发布的最新数据显示,富达、贝莱德、瑞银等国际知名金融机构正积极在中国境内设立外资私募管理机构。

时代周报记者 盛潇岚

随着中国市场对外开放的领域不断扩大,越来越多的外资机构来到中国,用实际行动做多中国市场。

由于富时罗素和标普道琼斯两大指数纳入A股将在9月23日开盘时正式生效,在前一个交易日,9月20日,北向资金净买入148.62亿元,成为北向资金年内单日最大净买入额。

富时罗素预计,此次扩容将为A股带来40亿美元的增量资金。

此前,经国务院批准,国家外汇管理局决定取消合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)的投资额度限制。加上之前国务院金融稳定发展委员会(下称“金融委”)推出的11条金融业对外开放措施,MSCI、富时罗素、标普道琼斯等国际指数先后提高A股纳入比重,来自海外的资金正快速进入A股。

海外机构加速布局

今年7月,金融委办公室发布《关于进一步扩大金融业对外开放的有关举措》,推出11条金融业对外开放措施。一方面,鼓励外资机构深度参与中国的银行、保险、证券等金融行业,并针对一些领域提前了开放时间表;另一方面,在理财公司、养老金管理公司以及债券承销等细分领域,设定新的开放目标,采取新的开放措施。

随后,多家海外私募基金管理人纷纷表示看好中国市场。海外大型私募基金桥水基金首席投资官瑞·达里奥表示,投资者需要进入中国,不投资中国非常危险。

惠理投资相关部门负责人也认为,相对于美股,中国资本市场中一些优质高息股和靠内需驱动的新经济股估值更为便宜,能提供较高收益。此外,摩根士丹利资本、元盛资本、高盛投资等外资私募纷纷唱多中国市场的投资前景。

上述11条开放措施中,有3条涉及债券市场开放,另外8条涉及金融机构准入开放。关于提前至2020年(原定2021年)取消证券公司、基金管理公司、期货公司外资股比限制,证监会有关负责人称,下一步证监会将加快完善配套安排,扎实做好开放措施的落实落地,提升开放环境下的监管能力,有效防范风险,确保开放工作有序稳步推进。

从去年开始,金融领域的开放已明显提速。2018年2月,银监会发布《关于修改〈中国银监会外资银行行政许可事项实施办法〉的决定》,进一步开放中国银行市场,扩大外资银行在中国的服务范围。

两个月后,中国人民银行行长易纲宣布了多项将在今年落地的金融开放措施,其中包括证券公司、基金管理公司、期货公司、人身险公司的外资持股比例上限放宽至51%。

此外,银保监会也宣布诸多对外开放具体措施。2019年5月,银保监会公布银行保险业对外开放12条具体的新措施,取消了外资机构进入中国相关金融领域的总资产规模限制,强调在金融业对外开放中内外资一致的原则。

根据联合国贸发会议2018年底发布的年度报告显示,2018年,中国吸收外资1390亿美元,继续成为全球第二大外资流入国,仅次于美国。

值得注意的是,2018年,全球外国直接投资(FDI)已经连续第三年下滑,但中国吸引外资总量逆势上涨。中国投资环境的进一步开放和便利化,是中国继续保持对外资吸引力的主要原因。

同时,外资机构也在大规模布局中国市场。2018年12月1日,瑞银证券成为首家通过增持实现外资控股的合资券商;今年3月底,摩根大通证券(中国)和野村东方国际证券获批,成为首批新设外资控股券商;7月10日,瑞信方正证券股权变更审批材料被证监会接收,瑞士信贷将成为其控股股东;今年8月,华鑫证券拟向摩根士丹利转让2%股权,摩根华鑫有望成为外资控股的合资券商。

8月6日,摩根大通旗下摩根资管已成功竞拍上投摩根基金管理有限公司2%股权,未来摩根资管对上投摩根的持股比例有望升至51%,据悉该交易还需要证监会审批,而上投摩根基金则有望成为首家外资绝对控股的基金公司。

目前,全球十大资管巨头已有7家来到中国。根据中国基金业协会发布的最新数据显示,富达、贝莱德、瑞银等国际知名金融机构正积极在中国境内设立外资私募管理机构。

外资持续流入

除了积极布局中国市场,在实际投资中,外资也在做多中国市场。

目前外资投资A股主要有两个渠道,一是通过沪股通和深股通,二是通过QFII、RQFII。根据央行数据显示,截至2019年上半年,境外机构和个人持股规模为16473亿元。

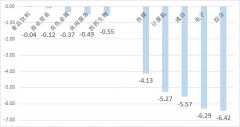

据Wind数据统计,2019年中报期,QFII持股1604.56亿元,沪股通和深股通持股9921.30亿元。从数据可看出,沪股通和深股通的持股规模是QFII的6倍,在全部外资持股中占比60.23%。

多位业内人士认为,从长期来看,外资仍然会持续流入。国盛证券策略分析师张启尧表示,无论从时间、空间还是对外开放进程来看,外资流入仍在初始阶段,短期扰动不会改变外资流入大趋势,反而会带来核心资产的战略增持机会。

新时代证券首席策略分析师樊继拓9月16日对时代周报记者表示:“外资流入A股必然会延续。目前外资持股市值占流通A股市值的比例为3.8%,与日韩股市中外资占比(15%―25%)相比仍处于较低水平,未来外资还会继续流入A股市场。”

同时,2019年国际指数(MSCI指数、富时罗素指数、标普道琼斯指数)集中提升A股纳入比例,也是北向资金加速流入的原因之一。

樊继拓告诉时代周报记者:“根据跟踪的各类指数的资金规模测算,MSCI指数将A股纳入因子由5%提升至20%,将带来超过600亿美元增量资金;富时罗素指数纳入A股带来约50亿美元增量资金,道琼斯指数纳入A股带来约60亿美元增量资金。”

樊继拓认为,A股处于历史估值较低区域,相比全球股市,估值也相对较低,而且中国经济通过供给侧一系列改革,增长动能强劲,从而中国的股票市场对外资具有很强的吸引力。

“中国扩大金融领域的开放,改革创新,颁布一系列政策欢迎外资进入中国市场。”樊继拓称。

外资已成为A股市场2019年最确定的增量资金。未来,随着外资的不断增持也会一定程度影响A股的投资策略,加快市场风格的转换。

张启尧认为,在机构化、国际化大背景下,A股也正经历历史性变革,从投资者结构到估值定价体系,都将迎来不可逆的进化过程。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。