原证监会主席肖钢在首次系统性谈论2015年股市异常波动时表示,媒体作用变得日益重要和复杂。他这话没毛病!昨晚,外围市场的波动貌似又跟媒体有关。

据CNBC报道称,白宫正在考虑限制美国的海外投资,以降低面向海外的风险敞口。彭博社早些时候也有类似的报道。这些措施虽然还只是处于初步讨论阶段,白宫方面对此也拒绝评论。但这些噪音仍给市场带来了巨大麻烦。

周五早盘企稳走好的美国三大股指,收盘集体报跌,道指跌约70点,纳指跌超1.13%,标普收跌0.53%。美国三大股指连跌两周,道指跌0.43%,纳指跌2.19%,创8月2日以来最大周跌幅;标普500指数跌1.01%。随后纳斯达克有最新回应:对所有符合上市要求企业提供非歧视和公平准入。

在美国股市迷离之际,美元“钱荒”也在持续上演,美元指数已经来到了99上方。与此同时,通胀水平亦在逼近2%。这将使得美联储的决策处于一个尴尬境地。另一方面,美股市场也出现大股东频频减持的现象。还有媒体报道,全球各大富豪家族、大型对冲基金和资管机构都在疯狂囤积现金。金融市场的形势似乎正变得越来越严峻。

外围市场又传复杂信号

其实,对于交易者来说,现在的市场并不友好,因为各种博弈的变数太大,预期太不明朗。在这种节奏中做交易,很容易被带到“沟”里去。

昨晚,走得好好的美股又被一则消息打了下来,那就是前述之白宫考虑限制对外投资。虽然,官方并未对此做出评论,抑或只是一种初步的想法,但市场并不管这些。有了预期,就会反应这种预期。

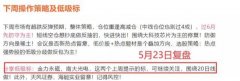

截至周五收盘,道指跌0.26%,标普500指数跌0.53%,纳指跌1.13%,下破8000点。科技股普跌,美光科技大跌逾11%,其第四财季净利润同比大幅下滑。大型科技股全线收低,苹果跌0.49%,亚马逊跌0.83%,奈飞跌0.09%,谷歌跌1.32%,Facebook跌1.67%,微软跌1.3%。费城半导体指数再度狂跌。

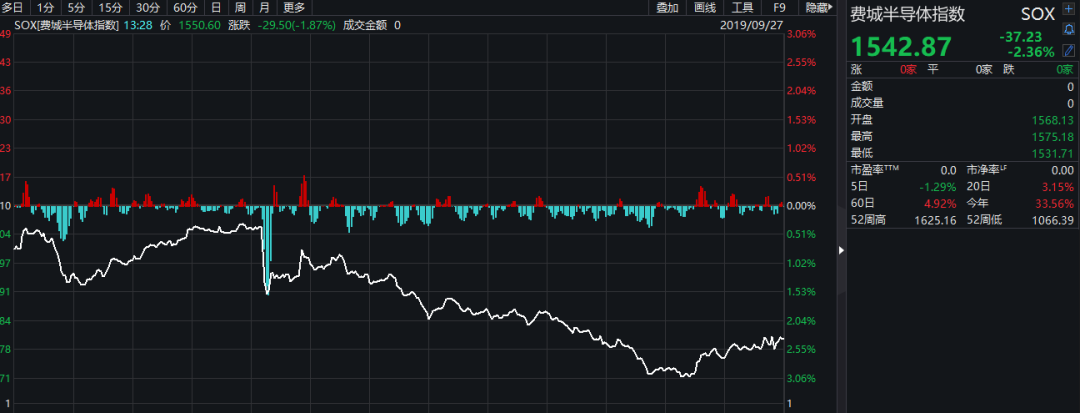

中概股多数收低,其中阿里巴巴跌幅高达5.09%,京东跌5.95%,百度跌3.67%;连续巨亏的蔚来汽车跌11.73%,虎牙直播跌9.44%,欢聚时代跌6.66%,网易跌4.63%,拼多多跌4.2%,微博跌3.11%;搜房网涨6.7%。

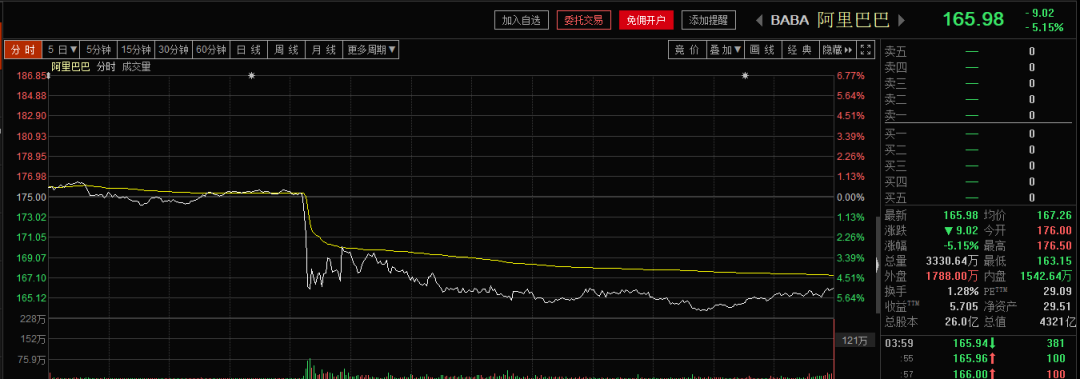

杀跌的不还不止美股市场,A50指数也受到了影响,盘中一度急速跳水,收盘下跌超过1%。

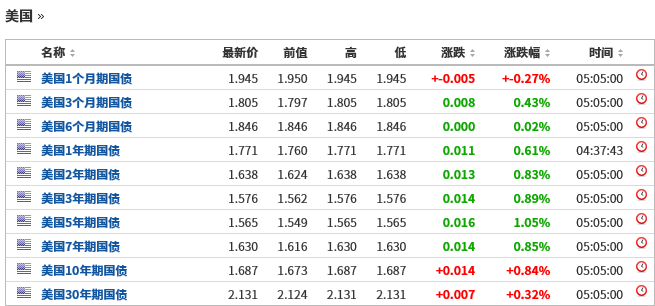

美国多数期限的国债收益率则出现杀跌,显示国债市场仍受资金追捧。

美国经济数据并不差,但这也带来了博弈格局。当经济数据持续向好的时候,市场会倾向于认为,美联储不会降息。这不利于股票市场的估值。

据Wind数据,美国8月耐用品订单初值环比增0.2%,连续3个月增长,预期减1%,前值增2%;扣除运输的耐用品订单初值环比增0.5%,预期增0.2%,前值减0.4%;扣除飞机非国防资本耐用品订单初值环比减0.2%,预期持平,前值增0.2%;扣除国防的耐用品订单初值环比减0.6%,前值增1.3%。美国8月核心PCE物价指数同比升1.8%,为1月来最快增速,预期升1.8%,前值从升1.6%修正为升1.7%;环比升0.1%,预期升0.2%,前值升0.2%。美国8月PCE物价指数同比升1.4%,预期升1.4%,前值升1.4%;环比持平,预期升0.2%,前值升0.2%。

美元“钱荒”上演到何时

现在全球很多资产都在跌,但美元却很坚挺。这其中最大的原因可能就是“美元荒”正在上演。

统计数据显示,从9月17日至25日,负责执行美联储公开市场操作的纽约联邦储备银行通过回购债券等操作,已经连续7个交易日向市场累计投放近5220亿美元资金(折合人民币约3.7万亿)。值得注意的是,美联储9月17日以来的隔夜回购操作,是2008年美国金融危机后的第一次,而且是连续7天释放流动性,实属罕见。在经过7天时间的大规模流动性投放之后,市场资金仍然饥渴。尽管在美联储“管饱”的资金投放下,短期利率并没有出像9月16日一样大幅飙升。

来自同花顺的专家表示,此次“美元荒”大概率是因为美联储低估了商业银行的准备金需求而“缩表”规模过大,同时在转向新的货币政策操作框架时准备有所不足等问题导致,并非市场运行出现问题。

其实,美元钱荒的隐患可能早在今年5月就已经埋下。据澎湃新闻报道,今年5月份,在纽约联储内部,曾出现了重大人事变化。2019年5月底,纽约联邦储备市场交易小组负责人西蒙·波特(Simon Potter)突然宣布辞职,与其一同辞职的还有纽约联储金融服务小组负责人理查德·吉纳(Richard Dzina),意味着承担维护美国金融市场稳定的“暴跌保护小组”第一号和第二号重要人物同时离开了联储。

据悉,西蒙·波特是于1998年6月加入纽约联储,曾担任纽约联储经济研究部主任和研究与统计小组联席主管,2012年6月成为市场交易小组负责人。波特在美联储的金融稳定工作中发挥了重要作用,包括为2009年美国银行压力测试的设计做出了贡献。

查德·吉纳是于1991年6月加入纽约联储,担任银行审查员,2015年7月成为执行服务部副总裁兼金融服务部负责人,负责管理Fedwire(美国支付系统中心的关键网络)。

此二人负责着纽储的市场交易和市场监测,相当于是美联储和华尔街之间最为重要的操盘手。而且波特主管纽储市场交易以来,代表市场波动的VIX指数持续处于历史低位(市场稳定的重要标志)。而就在两人辞职后,美联储马上开始驱赶银行超额存款准备金的动作。

在这个过程当中,也有两件巧合之事:即9月前半个月美国10年期美债收益率由此前的接近历史最低值上行近50BP,9月16日原油期货一度大涨20%。这些极端的波动可能给投资者带来了较大的流动性压力,进而导致市场对美元需求增大。

美联储曾在9月份的议息决议中提到,将重启量化宽松政策(QE)。现在看来,这种可能性正变得越来越大,时间亦可能大幅提前。在QE重启之后,钱荒有望得以缓解。但跟2013年的中国不一样,美元似乎还不是影响市场的最大变量。

另一个空头信号亦在浮现

众所周知,美股走牛与上市公司回购有很大关系。然而,近期上市高管却在频频套现。据每日经济新闻此前的报道,英国集团Smart Insider的数据显示,今年以来截至9月中旬,美国企业内部人士(通常是CEO、CFO或董事会成员)总共出售了190亿美元的公司股票,这使得他们今年抛售的规模有望达到约260亿美元,将创2000年以来的新高。Smart Insider数据显示,化妆品巨头雅诗兰黛和服装巨头露露柠檬的高管们是最为活跃的抛售者。Smart Insider提供的上述数据,不包括与行使股票期权的公司高管相关的股票抛售行为,以及以纳税目的而进行的抛售。

根据提交给美国证券监管机构的文件,Facebook首席执行官扎克伯格今年以来已经抛售了Facebook约9.6亿美元的股票。除了扎克伯格外,亚马逊CEO贝佐斯、苹果CEO蒂姆·库克在内的多家巨头公司高管开始大规模抛售自家公司股票。

而据巴菲特麾下的伯克希尔·哈撒韦发布了二季度财报显示,伯克希尔已连续两个季度净卖出股票资产,二季度净卖出额比一季度还要多出10亿美元,创下该公司2017年底以来最大季度净卖出额纪录。

来自金融界的消息,本周一有外媒报道称,亿万富翁、华尔街传奇对冲基金经理辛格(Paul Singer)正在大量囤积现金。在2020年,管理着总计4.1万亿美元资产的200家机构(包括对冲基金、投行和资管公司等)都将变得越来越悲观。在市场崩盘之前,全球各大富豪家族、大型对冲基金和资管机构都在疯狂囤积现金。全球约42%的家族理财室都计划赶在经济衰退前迅速积累现金。洛克菲勒全球家族办公室(Rockefeller Global Family Office)总裁蒂莫西·奥哈拉(Timothy O 'Hara)对此表示:“超高净值投资者现在对公共股本市场更加谨慎,也有了更多担忧。这让更多富豪家族考虑私人投资、另类投资或囤积现金。”

现在问题来了,根据各大媒体的报道,富豪们兑现了这么多筹码,市场理应该出现大幅杀跌。但从美国股市的情况来看,并非如此。市场虽然有调整,但并未出现像样的杀跌。而从历史经验来看,当大家都看到风险,并且开始宣传风险的时候,往往离风险还有一段较长的距离。那么,此次是不是又一样呢?从受众所能接受到的信息来看,未来的确是充满了不确定性:贸易争端究竟会演绎出一个怎样的结果?全球经济前景究竟如何?世界是否还如过去一样,虽潜流暗涌但整体还算和平?但另一方面,似乎又可以看到,经济数据似乎又比想象的更有韧性。

“周期天王”周金涛曾说,2019年是新一轮周期的起点。那么,面对如此多的不确定性,新一轮周期又是否能如期启航呢?拭目以待吧。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。