ETF套利成本核算

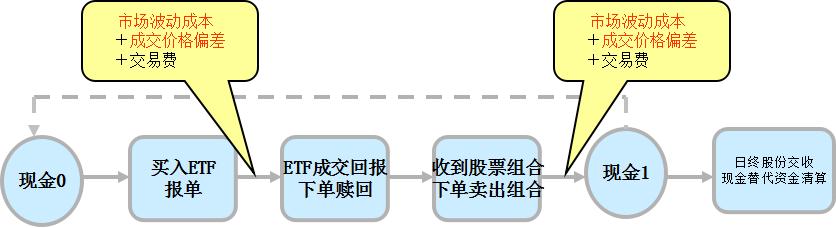

ETF套利成本分析

套利成本

上证50ETF折价套利固定成本分析

上证50ETF溢价套利固定成本分析

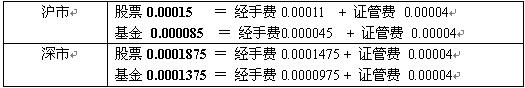

ETF套利资金交收

以折价套利流程为例

ETF套利盈亏计算

折价交易

预计利润(T+0)=篮子股票卖出价+预估现金―ETF买入价-交易成本

实际利润(T+1)=篮子股票卖出价+现金差额(T+1)― ETF买入价-交易成本+停牌(或保留)成分股的涨幅收益

溢价交易

无现金替代

预计利润(T+0) = ETF卖出价―篮子股票买入价-预估现金-交易成本

实际利润(T+1) = ETF卖出价―篮子股票买入价-现金差额(T+1) -交易成本

有现金替代

实际利润(T+2) = ETF卖出价―篮子股票买入价-现金差额(T+1) -交易成本-现金替代退补款(T+2)

说明:

交易成本= 卖出印花税 + 佣金 + 过户费

其中:佣金=交易所经手费+证管费+净佣金+流量费+其他成本

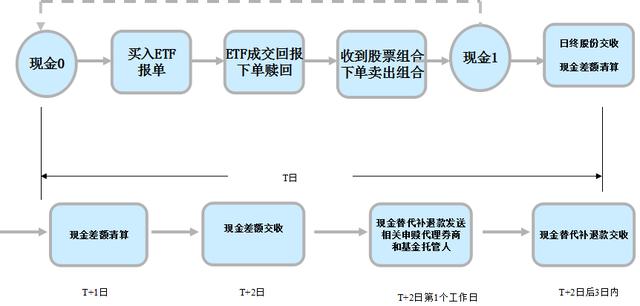

ETF 套利流程图-风险点

以折价套利流程为例

ETF套利——风险分析

方向性风险

因延时套利涉及方向性的判断操作,如果预期与实际情况相反,则必然导致亏损。

套利成本

套利成本是制约盈利空间的重要因素。套利成本包括交易费用、冲击成本和机会成本。如果一个市场缺乏流动性,则冲击成本和机会成本往往会较高,从而限制套利空间。

持仓风险

ETF套利操作,应该注意尽可能避免被动持仓的情况,对于由于某些原因而被动的持仓,应该尽可能在第一时间卖出,不要企图获得额外的收益。

现金替代部分的不确定性

- 申购ETF时,现金替代的溢价率只是临时冻结

- T+2 时才确定结算金额,与T+2的市场价格关系很大

- 不同基金的买入资金计算方法不同

停牌股票价值不确定性:赎回股票中停牌部分

成分股调整的因素:折价套利,成分股调整造成被动持仓

ETF套利操作流程

一、开盘前

- 浏览当日的信息,判断当日大盘的涨、跌、盘整

- 决定当日的大体操作思路

- 前一日停牌股的对冲策略、持有、卖出策略等

- 查看全天停牌、停牌一小时的股票(注意:停牌的市值、复牌预估价格)

- 查看申购赎回清单(基金网站):

- T日申购、赎回清单公告内容包括:最小申购、赎回单位所对应的组合证券内各成份证券数据、现金替代、T日预估现金部分、T-1日现金差额、基金份额净值及其他相关内容。

- 必须替代、可以现金替代的股票

二、交易时间

- 观看市场走势

- 查看折溢价情况,确定交易方向

- 溢价的优点:成本低(没有印花税);缺点:卖出时有可能冲击较大

- 折价的优点:买入/卖出冲击控制比较好;缺点:成本大(印花税、冲击成本)

- 查看ETF盘口量

单次交易完成后,查看持仓情况,记录盈亏情况,注意折、溢价交易对

帐户的影响:

溢价:预估现金冻结,T+1日扣除。当日资金多。

折价:预估现金不入帐,T+1日增加。当日资金少。

三、每日交易完成后

- 记录当日的申赎次数,预估现金总数

- 记录现金替代的股票

- 记录帐户资金、持仓情况

- 保存当日的日志

- 操作分析、查找不足、总结经验。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。