打开APP 阅读最新报道

打开APP 阅读最新报道

作为旗下仅拥有两家上市公司的央企中国华录集团,为何在宣布增持后不久,即折价转让可贵上市主体,与华录百纳同业竞争的海润影视的资产未来又何去何从,市场正紧密关注着国资委的放行路条和可能的变化

《投资时报》记者 文馨

历经两月,中国影视综艺界颇具名气的华录百纳(300291.SZ)控股权转让最终花落何家。而18亿元的出价相对一个被胡润标注拥有770亿资产的家族来说,相当轻松。

2018年3月23日,上市公司华录百纳发布一则公告称,原控股股东华录文化(实控人中国华录集团)将其持有该公司的1.43亿股(持股比例为17.55%),以每股受让价格12.626元总计18亿元现金,全部转让给盈峰投资控股集团有限公司(下称 “盈峰集团”)及其一致行动人宁波普罗非投资管理有限公司(下称“普罗非投资”)。股份转让完成后,华录百纳控股股东将变更为持股比例更高的盈峰集团。若无其他变数,盈峰集团董事长何剑锋也将成为华录百纳这家原央企下属上市公司新的实际控制人。

何剑锋更为人所熟知的身份,是美的集团创始人何享健之独子。此次收购案,76岁的何享健亦通过普罗非投资参与其中。两年前,普罗非投资曾因动用10亿元人民币扫货格力电器(000651,股吧)(000651.SZ)股票广受资本市场关注。公开资料显示,该公司的股东为广东佛山顺德君域管理有限公司,为何享健、梁凤钗夫妇全资拥有,不过公司法人代表则是何剑锋本人。

对于此次引入新的股东资源,乐观者认为这将为华录百纳带来新的业务资源和市场化的经营机制,增强该公司的盈利能力。

一位券商资深传媒分析师表示:“影视行业属于充分竞争的市场,个人创作最为重要,因此与有无央企背景关系不大。” 据悉,2001年挂牌成立的中国华录集团,乃一家小微型央企,直属国资委管辖。该集团旗下共有华录百纳及易华录(300212,股吧)(300212.SZ)两家上市公司,市值均在百亿级别。一旦此次控股权易手,意味着其将只剩一家上市公司在手。

此外,有部分投资者就何剑锋本人持有50%股权的海润盈峰影视投资管理有限公司与华录百纳之间是否存在“同业竞争”,以及何氏在未来处置前者资产——无论是售予无关联第三方还是以某种价格由华录百纳吸收合并时,会否有损小股东利益表达了担忧。事实上,海润影视此前为实现IPO已有多达四次努力,但均告失败。

“如果何剑锋通过高溢价方式将海润资产售予华录百纳,他本人已完成了某种层面套现,而其获得华录百纳控制权所花费的18亿元还将大打折扣。”一位不愿具名的投资者分析说。华录百纳证券事务部相关工作人员则向以投资者身份致电该公司的《投资时报》记者审慎表示,“控股股东股权转让,最终还需经国资委批复。至于国资委批复时间,尚属未知数。对于新股东何剑锋是否有意向与海润影视整合,或是否会向影视方面发展,都只是大股东个人行为,如何布局目前尚不清楚。公司所有信息均按国资委规定披露。”

是尘埃落定,还是旁生枝节?国资委放行路条面世之前此宗交易仍存变数。

金主浮出水面

至少从表面上看,这是一宗完全符合各项规则的交易。

3月23日华录百纳公告称,公司收到控股股东华录文化告知函,华录文化经对各意向受让方递交材料的充分研究论证和综合评审,择优选择确定盈锋集团与普罗非投资组成的联合受让方为本次协议转让受让方。华录文化已签署股份转让协议,拟将所持1.02亿股华录百纳股票转让给盈峰集团,将另4062.31万股转让给普罗非投资。

本次股份转让前,华录文化控股股东华录集团亦在华录百纳持有7.95%比例股权,因此上市公司真实的实际控制人应为华录集团。在此次转让后,华录文化将不再持有上市公司股份,而华录集团直接持有的股份则保持不变。因此,华录百纳控股股东将由华录文化变更为盈峰集团,实际控制人亦由华录集团变更为何剑锋。

回看华录百纳2018年1月中旬披露的公告可以发现,本次控股权受让方的征集条件主要包括四条,分别为“设立三年以上,最近两年连续盈利”;“具有明晰的经营发展战略”;“具有促进上市公司持续发展和改善上市公司法人治理结构的能力”;拥有“与上市公司匹配的资本实力、商业资源、商业信用和产业运营能力”等,何氏父子的履历显然完全贴合上述要求。

不过,由于该公司并未同步披露另外两家参与竞争的对手情况,因此,坊间质疑股权转让有可能存在“定向勾兑”。而在该公司高管与投资者的网络沟通中,前者也并未就此问题做出正面直接反馈。

至于本次折价转让的价格,市场亦存在不同看法。

据华录百纳2017年10月10日披露的公告,其实控人华录集团抛出了拟自2017年10月11日起6个月内,通过深交所累计增持不超过2亿元的计划。这是上市公司在原本拟收购上海嘉娱文化投资有限公司的重组失败而遭遇连续下跌后,实控人华录集团为“护盘”采取的行为。

但时隔仅仅3个月,2018年1月10日,该公司又抛出了一份“因涉及华录集团整体产业布局调整,决定自2018年1月9日结束本次增持计划”的公告。公告显示,自2017年10月31日~2017年11月3日,华录集团增持公司股票共计220.68万股,占总股本的0.27%,增持行为投入金额约2981万元,即每股转让价格为13.51元。

一方面,原定6个月2亿元的增持计划在短短四天内即草草收兵,而不足3000万元的增持金额,相较原定目标缩水了85%。另一方面,此次股权转让每股受让价格为12.626元,与原每股13.51元的增持价相比,每股折价0.88元。

时间规划如此匆忙且转让股价呈现倒挂,这令不少公司投资者感到费解。

更值得关注的是,根据公司公告,此次股权转让公开征集期为2018年1月16日至2018年1月29日,而截至 2018年 1月 29日17:00公开征集期结束,华录文化已收到意向受让方递交的受让申请材料及缔约保证金,协议转让旋即宣布完成。严丝合缝的时间节点同样令市场疑惑,这一切是否早已“注定”?

《投资时报》记者以投资者身份致电华录百纳,其证券事务部相关工作人员表示:“这均属于大股东个人行为,尚不清楚具体细节。”该人士同时称,至于价格差异属于两个概念,原实控人增持价属二级市场行为,以当时市场价格为准;目前的转让价格,公司是根据《国有股东转让所持上市公司股份管理暂行办法》中的规定,以华录百纳股份转让信息公告日前30个交易日的每日加权平均价格算术平均值(11.49元/股)为基础,最终价格将在对拟受让方的申请资料进行综合评审后依据19号令的相关规定确定。

华录百纳证券事务部工作人员进一步称:“至于其他2家竞争对手,公司无义务披露,公司披露的所有信息均是按国资委规定披露的。此次股权转让是积极响应十九大关于文化产业发展的有关要求,为公司引入新的优质股东资源,带来新的业务资源和市场化的经营机制,增强公司的盈利能力。”

作为一家央企,华录集团目前控股的上市公司只有华录百纳和易华录两家,在央企混改大背景下,华录百纳易主何氏家族,而易华录的命运如何仍未可知。颇具意味的是,自2011年易华录上市以来,其经营性现金流量净额每年均为负数。

作为新金主,何氏的实力自然无庸置疑,特别是其近年来在资本市场上的出击,更是可圈可点。从华录百纳披露的权益变动报告书来看,何氏父子目前在境内外拥有可观上市公司权益。其中,何剑锋已实际控制盈峰环境(000967.SZ),何享健则持有美的集团(000333.SZ)、小天鹅A(000418.SZ)、小天鹅 B(200418.SZ);除此之外,何享健还间接持有德国著名上市公司库卡集团的控制性股份。

少东家的拯救

尽管关于1967年出生的何剑锋为何未能接班美的集团,反而成就与其同龄的方洪波最终成为著名的职业经理人一直是一个谜,但虎父无犬子,“小何”在实业与金融两条线上的轮番出击始终不断。尤其是2017年5月116亿元拿下中联重科(000157,股吧)(000157.SZ)环卫业务重磅资产80%股权(盈峰集团单方出资74亿元),更令外界刮目相看。

能入这位少东家眼界的自然不是“凡夫俗子”,何况是他热衷和熟悉的领域。而华录百纳恰恰属于此列。

华录百纳的主要业务分为影视、综艺、体育这三大内容制作板块以及营销这四类。最为市场熟悉的是电影和电视剧,该公司曾经出品过《建国大业》、《建党伟业》、《痞子英雄》、《汉武大帝》、《媳妇的美好时代》、《黎明之前》等一大批脍灸人口的作品。

2014年,当时只有 50亿元市值的华录百纳以25亿元估值收购广东百合蓝色火焰文化传媒股份有限公司(下称蓝色火焰),将其内容版图强势扩大到擅长的电视综艺节目类别,而后者先后运作了《爸爸去哪儿》、《百变大咖秀》、《快乐大本营》、《跨界歌王》、《最美和声》等多档综艺节目的营销项目,在收视与口碑方面成绩斐然。

而华录百纳内容板块三足鼎立的第三只脚,则属于该上市公司2015年同样斥重资进军的体育IP产业。

必须指出,蓝色火焰原董事长胡刚也因此成为北京华录百纳影视公司的副董事长,而胡氏在去年年末将其个人持有华录百纳5.33%股权解压再质押华录集团的行动,以及该笔股权目前的归属,也在此次何剑锋入主过程中引起广泛关注。

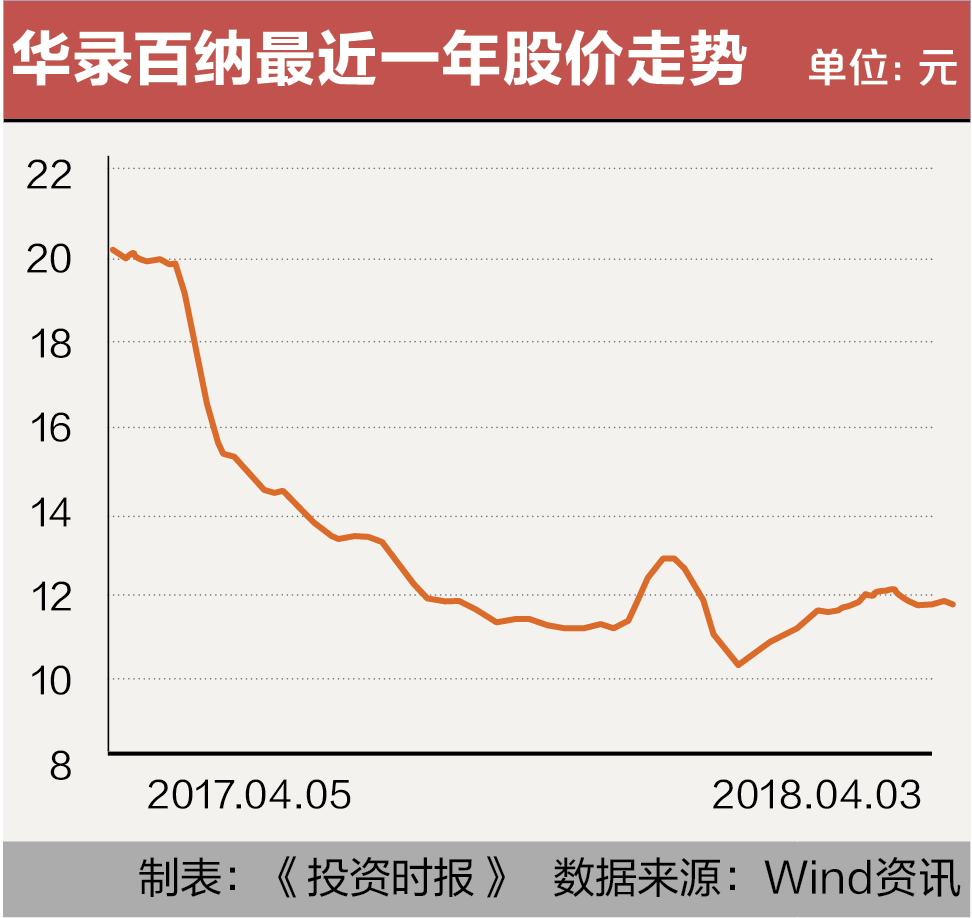

无论出于何种理由,一家控股权遭遇易主的上市公司,必然有着明显可被关注之处。且看:2012年2月9日上市的华录百纳,曾在2013年5月9日以98.78元创出历史峰值,不过其股价此后跟随大盘走势一泻千里。直至2015年度才企稳回升,然而在2015年12月17日股价创出43元(总市值290亿元)阶段高点后再度调头向下,时隔2年多,截至2018年4月2日其股价却以11.64元(总市值95亿元)报收,区间跌幅高达79%。

市值、股价乏力的背后,是该公司在电视剧、综艺、体育三大内容板块上同时出现瓶颈。2017年半年报及全年业绩快报均显示出不乐观的苗头。

2017年上半年,华录百纳实现营业收入8747.66万元,同比下降20.19%;归属于上市公司股东的净利润为6451.27万元,同比下降29.43%。

具体来看,去年上半年,该公司综艺业务营收为9167万元,同比下降76.06%,毛利率为-8.53%。2017年,华录百纳投资的综艺节目包括《跨界歌王2》、《来吧,兄弟》、《国片大首映》等。其中,原定于2017年下半年播出的《旋风孝子2》以及《小镇故事》目前仍没有播出计划。7月登陆江苏卫视暑期综艺档的《来吧,兄弟》由于招商收入不达预期,也对华录百纳综艺板块利润造成负面影响。

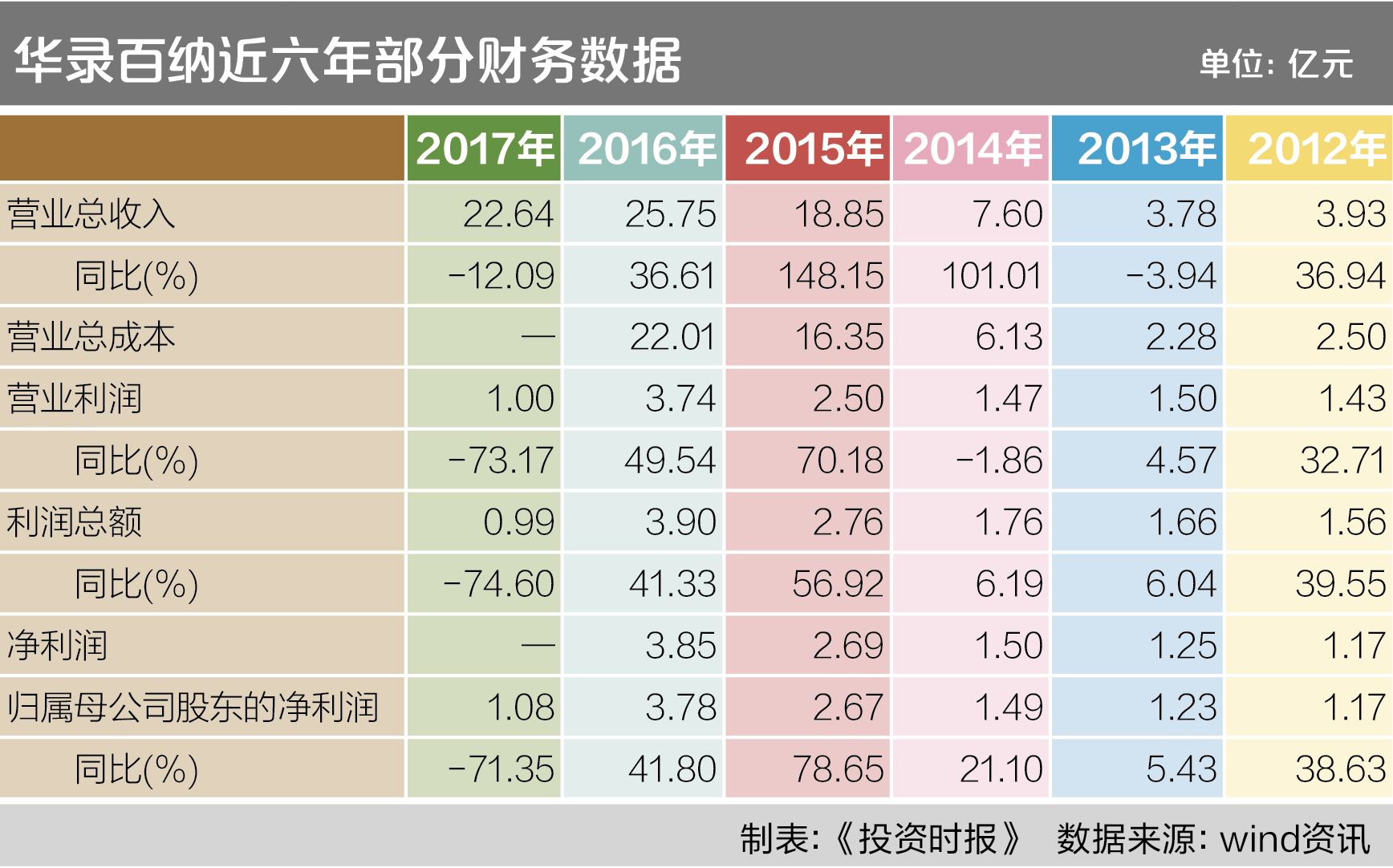

华录百纳2017年度业绩快报对此已作出反映。去年该公司实现营业总收入22.64亿元,同比下滑12.09%;实现归属于母公司股东的净利润1.08亿元,同比下滑71.35%。请注意,该公司2012年及2013年营业收入分别为3.93亿元和3.78亿元,期间净利润为1.17亿元和1.25亿元。数字不会说谎,五年内华录百纳在营收上涨6倍的同时,净利润已回到从前,且其净利率从30%强下滑至接近5%。对于一家文化类轻资产公司,这不是正常现象。

该公司在业绩快报中表示,业绩下滑主要受行业整体招商和市场竞争加剧影响,以及综艺板块短期利润不达预期所致。该公司证券部工作人士对记者表示:“业绩下滑,主要受2017年限韩令影响,业绩预告中提到的‘受整体招商和市场竞争加剧影响’导致业绩下滑,主要是营销费用较大从而拖累了业绩。”

前述券商资深传媒分析师也分析认为:“对于华录百纳来说,影视内容推进有待提高。与华策影视(300133,股吧)(300133.SZ)、慈文传媒(002343.SZ)相比,后两者生产头部内容上领先,华录可能比较侧重中小成本的电视剧,慈文与华策在大制作和小成本上都有布局。而华录百纳质量上卖不上价钱,产量上跟不上,因此业绩出现下滑。”

据2017年业绩快报显示,华策影视与慈文传媒的年度归属母公司股东的净利润分别为6.32亿元和4.28亿元。差距,一目了然。

与此同时,有业内资深财务分析人员还向《投资时报》记者提供了一组有趣数据。从华录百纳2016年年报数据来看,其当年采购金额为19.68亿元、应付账款净增加1亿元以上,同年结转主营业务成本18.79亿元,两部分相差近2亿元。但同年存货科目余额净增加仅5000万元,这并不合乎逻辑。而从华录百纳2017年上半年数据来看,其银行借款余额大致为1.5亿元,合理条件下贷款利息支出不会低于450万元,但是同期确认的利息支出却仅有331万元。

这,又是一个谜。

海润影视命运未定

此次何氏父子看中华录百纳的真正目的尚不明晰,而何剑锋则在公告中表示:“本次权益变动旨在抓住文化产业快速发展的历史机遇,将文化艺术产业作为未来重点发展的支柱产业,以华录百纳为平台进一步整合行业优质资源,改善上市公司的经营状况,提升上市公司盈利能力,回报中小股东。”

上述表达似曾相识。早在盈峰集团入主中联重科环卫资产后,何氏同样有过激情洋溢的致股东信。他说:“更好的未来,从这里开始。”

相较于十个月前的那次跨界,这一次市场的遐想愈发强烈。早在2012年,何剑锋就已涉足影视投资领域。2013年,盈峰集团与海润影视合资设立无锡海润盈峰影视投资管理有限公司,注册资本为2000万元,北京海润伙伴投资管理有限公司占股50%,盈峰集团及盈峰资本管理有限公司分别占股40%、10%。2017年年末,文投控股(600715.SH)公告收购海润影视第4次折戟,而海润影视的另一大合作方盈峰集团本次成功入股华录百纳,也掀起海润影视第五次上市的讨论。

当然,其中涉及到同业竞争、产业整合等方面也出现质疑之声。

对于潜在的同业竞争问题,盈峰集团承诺将在受让华录百纳股份后的三年内,在符合相关法律法规及规范性文件的前提下,将按照上市公司的要求,采取将所持盈峰传媒股权转让给华录百纳或无关联第三方或注销、停止相关业务的方式,消除同业竞争问题。

有券商资深传媒分析师也对《投资时报》记者表示:“现在优质节目少,从供给端来看容易出现审美疲劳,如若海润与盈峰合作,形成强强联合,对华录百纳业务形成实质性利好。但是,海润影视与华录百纳各有一班人马,未来如何整合,海润影视会否上市还有待商榷。”

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。