作者:胆小投资者

来源:雪球App

1.PE法

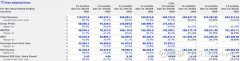

PE=股价/每股盈利,是各种股票最常见的估值方法。房地产企业有特有的特征,这使得PE方法来估值可能存在较大的漏洞。$万科A(SZ000002)$

我们知道房地产企业的利润是滞后2年,房地产合同销售出去收到钱,但要项目正式支付1-2年后才能进入营业收入。这样存在着一个利润滞后的问题,你今年的营业收入是1-2年前销售的项目带来的,成本却是今年扣除的成本,这就导致了错配。错配的结果会给高速发展和业务萎缩的两类房地产企业带来估值的不准确:对于高速发展的房地产企业,当年成本越高,营业收入(计算是前1-2年)相对当年较低,带来利润降低;业务萎缩的房地产企业,当年成本变低,营业收入(计算是前1-2年)相对当年变高,带来利润较高。因此PE对房地产企业来估值,适合那种比较稳定的房地产企业,这样偏差不会大。

因为利润的滞后及不匹配,如果要从PE法来寻找投资房地产股的机会,能出现那种目前PE不高,但是又是高速发展的企业,毫无疑问是最好的方法。

2.PB法

PB=股价/每股净资产。我们知道PB很多用来给周期企业估值,给房地产企业估值目前看存在较大的缺陷。PB给房地产企业估值不准主要是存在永续债、物业重估等问题,最重要的是总资产里面的货值。

我们知道房地产企业里面货值很多占到总资产一半以上,但这一部分是按照成本法计入的,在目前土地资产已经大幅增长的情况下,可能带来误差大。整体来看,因为净资产里面有太多不可对比的干扰因素,房地产企业是不适合用PB来直接估算的。$融创中国(01918)$

3.NAV法

NAV净资产价值法是目前对房地产企业最流行的评估方法。简单说就是其度量的是企业当前有形资产的价值,不考虑品牌、管理能力和经营模式的差异。以当下时点为基础,把目前手上的货全清了,再扣掉负债,看看手上还剩余多少钱。要精准一些,就需要逐个项目统计可变现的情况,包括可供出售项目、金融资产等等。NAV估值的盛行推动了地产企业对资产(土地储备)的过分崇拜。在NAV引领下,很多地产企业都参与到了这场土地储备的竞赛中来。地产企业形成了NAV"崇拜"下的新生存模式:储备土地--做大市值--融资--再储备土地。$保利地产(SH600048)$

NAV法看的是现在,忽略了未来土地储备能否顺利变现成净利润计入净资产,对企业发展速度、管理能力等也是忽略不计的。通常在NAV基础上,估值还可乘以一个系数,如果取大于1,则代表未来看好企业,如果取小于1,则表示未来看不好这个房企,需打折计算。

总而言之,各种对房地产企业估值的方法各有利弊。采用最流行的NAV法再结合市销率等指标,可以判断房地产企业目前资产状况和发展情况;根据合同销售额再综合历史利润率调整过的PE也能反映企业估值的情况。由于房企的特点,PB估值法目前一般很少用。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。