芯片股,仿佛一夜之间成了市场其实,无论是市梦率的憧憬,还是无法盈利的现实,芯片产

业链的商业前景是不变的。不过市场走的太远,而企业的现实压力太残酷。

客观上讲,这个产业链出了占据主导的英特尔,还有很多占据有利位置并且赚钱的分工龙头,它们就是原料和设备。

“卖水人”的逻辑

京东方,干掉了国内外同行企业,以一己之力完成了国家任务,带动了产业链上下游企业的发展,但自己也是连年亏损,自然不能带给投资者什么回报。

其实,芯片投资结果可能比面板更糟,就是几千亿投完了,发现最终还是掌握不了核心技术,企业又没有变大变强,国家投资一撤,只能等死。那是不是说芯片产业链就不值得投资呢?肯定不是的。

无论谁投资的钱,芯片厂商只能过过手,最终到了谁的手上呢?就是上游的设备厂,原材料厂。芯片厂商能不能赚到钱,最终要看你的产品能不能让下游客户买单。但最后成不成,总得先投资机器设备和购买原料。

所以,当下,A股中目前唯一值得投的就是芯片的设备公司。实际情况也是如此,这一波投资下来,先出业绩就是北方华创这样的设备公司。

这就是芯片主导的产业投资的逻辑。这个产业发展逻辑变成投资策略,就叫做“卖水人策略”,名字源于当初加州的淘金热潮中,大部分的淘金者都没有淘到金子,而真正稳赚不赔的,都给淘金者卖水卖酒,卖牛仔裤,卖铲子的这些小商小贩。

目前,我国半导体设备商的IC设备业务营收体量较小,并且该业务盈利能力表现相对较弱,目前正处于初创期阶段。

尽管北方华创、中微半导体和盛美半导体三家公司已实现较好的整体盈利,其中政府补助和泛半导体设备业务版块的拉动,是一个重要的因素。

而如何实现IC设备板块盈利-研发的正向循环,是半导体初创企业实现盈利加速的重要问题

国泰君安认为,2019年底到2020年,以国产设备三巨头盛美、中微以及北方华创为代表的公司全年IC类设备收入预计都将陆续突破7-10亿元盈利拐点,真正完成从初创期向成长期的大步迈进。

进入成长期后,半导体设备企业研发费用占比将快速下降,毛利率及净利率稳健提升,从而实现盈利-研发正反馈(具体分析请见报告全文)。

之所以是这三家公司,主要原因在于其享有政府补助发展IC设备的同时,还将技术扩展到泛半导体设备领域,积极践行平台化路线,助力自身IC类设备业务营收突破盈利拐点。

从北方华创的收入结构来看,其营收来自IC设备和平板、LED及光伏等泛半导体设备,还来自于电子元器件以及新能源锂电设备等。除此之外,负责半导体设备业务的子公司北方微电子的营收中,一大部分来自于LED设备等其他泛半导体设备业务。

随着国产半导体设备厂商设备营收未来陆续跨过IC设备的盈利拐点,叠加未来多条产线拉动下游需求,相信以北方华创、中微公司、盛美半导体为代表的国内半导体设备公司将进入快速成长轨道。

值得入手吗?

近年来,国内半导体设备追赶效果成果明显,部分半导体设备已初步具备全球竞争力水平。

国产半导体设备可以分为两个阶段,第一个阶段为空白期,国产设备2000年才进入开始刻蚀机、离子注入机、光刻机等阶段,差距国际水平20年左右。2003年后开始步入追赶阶段,08年主线实现主要关键装备、材料的研发布局、2010 年大陆半导体设备才正式进入生产线考核验证。2017年国产14纳米设备已经实现与国外设备同步验证。国产设备累计稳定流片8000万片,关键装备销售275台,其他装备超千台。

目前国内半导体在关键设备领域均已经实现相应布局覆盖,其中12英寸28nm节点关键制程设备除光刻机外,均已实现批量应用。同时一部分14nm的国产设备也同外国设备一起开始进入生产线步入验证。

北方华创作为国内半导体设备龙头企业,其技术突破也引领着国内半导体设备产业的发展,目前进展良好。多种设备达到国内领先水平,为国内客户首选方案, 总体而言,公司已突破到65-28nm节点,14nm也有喜人进展,未来期待公司向7/5nm 制程取得突破。

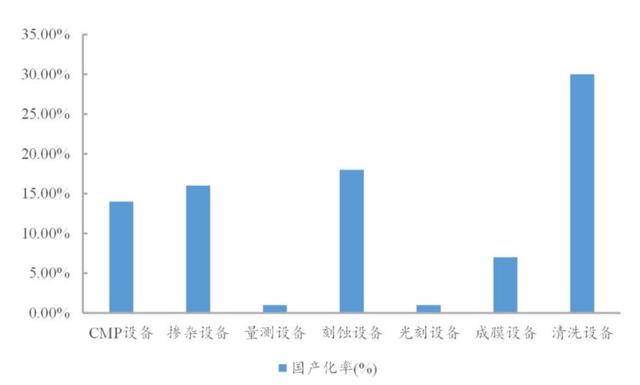

设备方面,技术难度高的关键性设备仍由外企把持,如投资额最高的光刻设备仍然是日本的占比最高,先进光刻机则依然由荷兰ASML垄断,整体国产化率不足2%,且国产光刻设备仅为涂胶显影设备,并非高技术难度的核心光刻机。量测设备同样国产化率不足2%,主要供应方还是美国企业占比最高。此外,投资额达23%的成膜设备国产化率也不足10%。

但与此同时,内资龙头在部分细分领域已有突破,北方华创约有22%的IC设备通过产线验证。如此分析,从受益逻辑线上,北方华创的三点优势保证了在进口替代和科技强国的道路上是有大蛋糕吃的。

1、近年来销售收入以大陆地区为主,未来将全方位受益于大陆地区半导体产线建设。2、同时公司重视研发投入,研发团队较强。公司2018年和2019年前三季度投入研发费用比例占营收为10-15%的区间,同时2018年北方华创披露的公司技术人员占比达到29%。3、在产业链的上游,主导芯片设备。

广发证券认为,根据可比公司估值,给予公司20年营收12倍PS,合理价值为136.2元/股。中信证券则判断,由于公司为国内半导体设备龙头公司,受益晶圆厂景气扩产趋势,业绩成长确定性较高,参考可比公司和当前板块估值水平,给予2021年9倍PS,目标市值730亿元,对应2020年12倍PS,对应目标价148.78元。

在投资策略上,在高估值和高溢价的半导体产业,北方华创当前的股价实属合理,谈不上高估,长期看或许是不错的机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。