核心观点:

1、格力发布2019年业绩快报和2020Q1业绩预告:表现低于市场预期

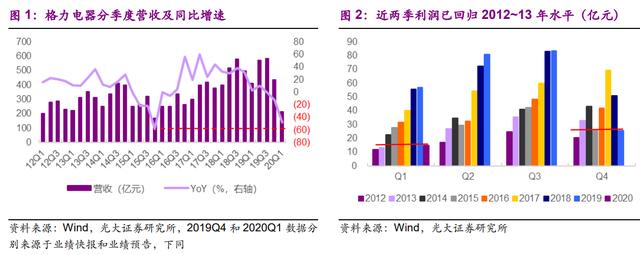

格力电器2019年收入持平,利润同比-6%。公司4月14日晚间发布2019年业绩快报。2019年公司实现营业总收入2005亿元,同比+0.2%,归母净利246.7亿,同比-5.8%。

其中2019Q4收入同比-12%,如果大致剔除南京华新有色金属(2019年5月31日并表,估计单季收入20~25亿左右)的并表贡献,单季收入实际同比下滑16%~17%(2019Q3同比-5%左右)。单季实现归母净利25.5亿元,同比-50%。

2020Q1:预计收入下滑近50%,利润下滑70%+。公司同时发布2020年一季度业绩预告,预计2020Q1实现收入207~229亿元,同比下滑44%~50%,预计单季归母净利13.3~17.1亿元,同比下滑70~77%。

公司单季利润规模下降到2012~13年水平。公司2019Q4利润规模在2018Q4低基数下进一步砍半,仅为2017Q4的37%,略高于2012Q4。而公司2020Q1利润规模也为2014年以来新低。

2、收入解读:高基数和库存压力下,公司出货端对应收缩

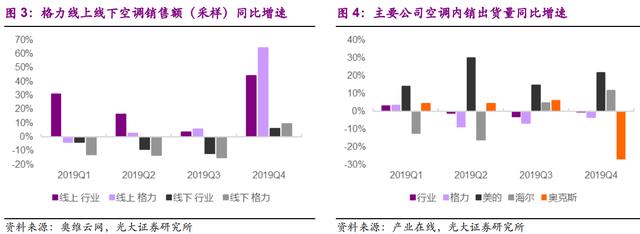

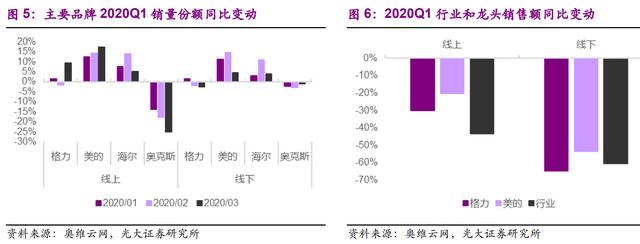

2019Q4:特价机带动下,格力零售端增速超越市场。由于2019年11~12月,整体促销力度较大,根据奥维采样监测,2019Q4,空调线上线下零售额分别同比+44%/+6%。而格力也大力促销三级能效产品。在“战斗机型”拉动下,单季终端销售表现更好于行业,线上/线下零售额分别同比+64%/+10%。

但出货端由于库存和基数压力,仍为下滑。但格力由于:1)渠道库存水平相对较高,除了直接实现在终端销售的特价机型,其余产品提货力度低;2)2018H2公司收入端30%+的增长,基数较高。所以2019Q4格力空调内销出货量小幅下滑(产业在线口径),收入同比两位数下降。

2020Q1:新冠冲击下,公司单季零售额下滑50%左右。一季度新冠的发生打乱了公司的经营节奏。一方面,公司一般在3月开始的“万人空巷抢格力”线下大规模活动推迟,价格竞争力不及对手;另一方面,顾及到线下经销商,对电商、网批等新渠道参与度不高。根据奥维监测,公司单季整体份额基本同比持平(线上略有增长,线下小幅下滑),单季零售额约有50%的下滑。

一季度为传统的渠道补库阶段,在单季需求大幅下滑的情况下,公司在内销出货端亦对应收缩。导致单季收入下滑44%~50%。

3、为何利润端较收入有更大下滑:促销和固定成本外,打足后续促销预期

促销+规模下滑对利润表现有影响。2018Q4由于缩短部分固定资产折旧年限以及计提较多其他流动负债(环比增加33亿元),利润基数较低,但2019Q4单季利润还有50%左右下行。我们认为,行业较大幅度的降价促销,以及2020Q1整体收入规模下滑导致的固定成本占比更高等因素对利润表现会有一定压制。

估计公司为后续降价促销计提充足费用。但我们同时认为,2019Q4~2020Q1利润表现低于预期也很多的反映了公司在返利计提等方面,对2020年的价格竞争做了充分预算。

简单定量测算,2019Q4~2020Q1公司实现归母净利约40亿元,如果按照两个季度利润增速略低于收入端计算,公司两季利润约70亿元,差值30亿元,即使考虑十一月促销中对前期高价购买消费者的通补(估计5~10亿),也仍有相当的余量。考虑后期将适时推出的股权激励计划,公司在期初充分计提预期促销费用有利于在后续价格战下,公司基本面表现能更加平稳。

4、透过“惨淡”的基本面,我们更应关注后续的零售表现和库存去化

关注重点更应集中在格力的价格策略,份额表现以及库存变化。无论是收入还是利润,格力有能力通过渠道和其他流动负债科目进行短期调节。所以其实相比较单季基本面,公司前期积压的渠道库存,以及行业价格战下相对被动的份额表现才更是横亘在投资者心头深处的“两根刺”。

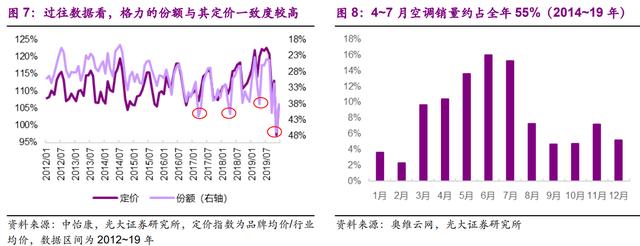

旺季促销抢份额有望改善动销。随着新冠的负面冲击逐步减轻,预计四月中下旬格力“红四月”促销将在各地逐步开启(较往年推迟一个多月),公司后续零售份额表现和库存变化才是更主要矛盾。

考虑4~7月是空调销售旺季,占全年销售量的55%左右,随着格力各地“红四月”促销的展开,大概率可以观察到份额的显著提升。从历史数据看,在过往格力的促销节点(3~4月,9~10月),格力在KA渠道的销量份额可达40%以上,通过旺季持续大力度的促销,格力可以显著消化渠道库存,改善终端动销。

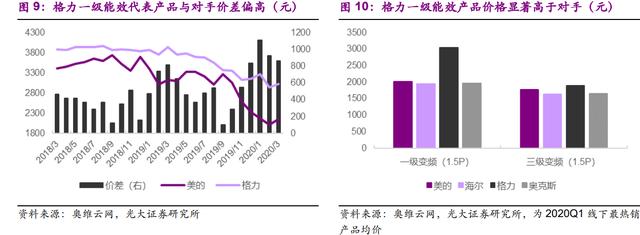

激进假设下,格力促销补贴不超过80亿元。相对激进的估算格力本轮发力促销所需补贴力度。格力全年空调销售规模约3500-4000万台,旺季销售产品数量约2000万台,若以终端降价700-800元(公司一级能效产品价格仍超过对手1000元左右),工厂端补贴400元进行测算,补贴额度预计不超过80亿元,有能力利用其他流动负债适度平滑。

5、往者不可谏,来者犹可追:定量推演2020年格力收入/利润表现

格力2020年空调后续表现取决于两个维度:份额和库存。1)降价促销带来份额增长有多大,对应销量增长弹性;2)公司目前库存水平约5个月,考虑全年实现库存去化(降低2.5个月的库存水平)。

考虑到美的在2019年行业基本无增长的情况下获得了20%~25%的终端安装卡增长。类比来看,我们认为格力后续份额的提升也会带动自身在弱行业周期中取得销量逆势增长。由于1)2020年行业整体弱于2019年;2)格力面临的竞争压力更大;3)对新渠道拥抱不如美的彻底。我们不妨给予其终端零售量增长5%/10%/15%三种情景假设。

考虑出货在悲观/中性/乐观三种销量假设下分别对应收缩20%(去库存),我们得出表1所示的销量出货动态递推表。(在这种演算下,2020年12月格力的库存水平基本为2~2.5个月的水平,基本回归正常)。

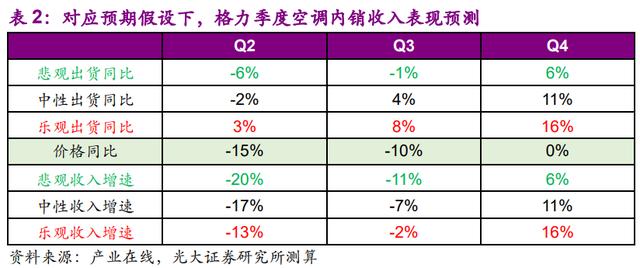

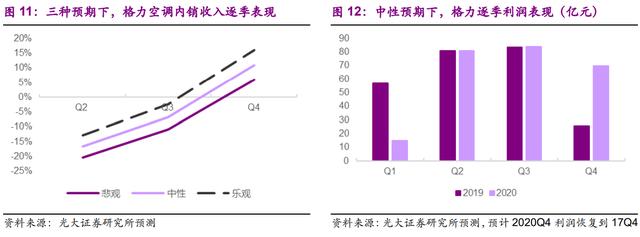

进一步的,将月度销售出货模型映射到季度,可以得出三种情景假设下格力空调内销逐季的收入预测。2020Q2由于价格下降力度较大,预计空调内销业务仍有双位数下行,2020Q3下滑幅度有望收窄至个位数水平,并在四季度增速转正。全年维度看,乐观/中性/悲观三种情境下,格力2020全年空调内销收入同比增速分别约为-10%/-15%/-20%。

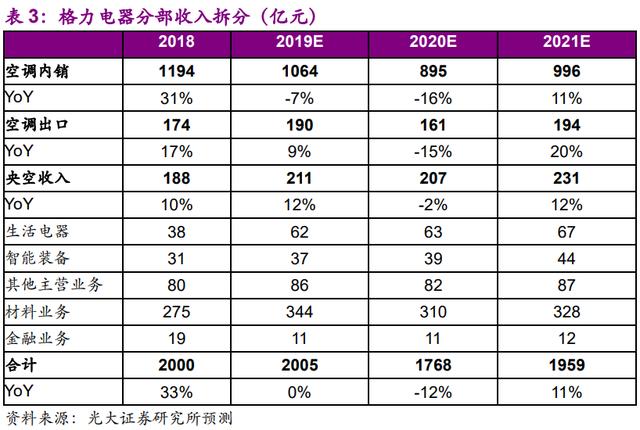

依照这样的递推,我们将中性假设运用到模型预测中,预计 2020 年全 年收入端整体有两位数下滑的压力。利润端考虑外部成本红利以及其他流动 负债存量的适度平滑,利润端压力相对小于收入,预计全年实现归母净利 250 亿元(主要增长将在 2020Q4 实现,基数较低)。

6、投资逻辑:基本面拐点有望随库存去化出现,回购夯实股价底部区间

基本面预计逐季改善,拐点有望在旺季后出现。4月开始,行业需求已经逐步环比复苏,但价格竞争力度将继续加强。格力是当前竞争中的关键因素。如果公司通过旺季持续促销获得良好的份额提升,那么基本面将逐季改善。旺季后,格力库存见底将是重要信号,行业价格竞争有望默契收尾,叠加递延需求的加速释放以及库存周期的反转,公司有望迎来基本面拐点。

对于格力来讲,长期逻辑没有变化。此轮周期见底之后,二三线品牌被彻底肃清,后续需求恢复、龙头份额提升,盈利与现金流也将回归常态。如我们在《何时重塑格局,期待王者归来》中提到,格力长期发展的三段论:短期库存、中期重塑格局、长期实施改革。

回购预案更进一步夯实了股价底部。股价弱周期中,4月12日公司宣布了30-60亿元规模的回购预案,用于后续的股权激励与员工持股。这一事项最显著的影响便是,从市场交易层面和投资者预期层面夯实了中短期周期中股价的底部安全边际:混改中的股权转让价46.17元。(详细论述可参考《公司常态化回购+激励第一枪》)。

投资建议:

格力公布了2019年业绩快报和2020Q1业绩预告,考虑到新冠影响,收入整体符合预期,利润下滑幅度超出预期。

这是公司完成混改后首份财报,虽然机构投资者对空调降价去库存、混改后实施股权激励和回购等方面已有预期,但是当19Q4/20Q1均创下了13年以来的单季利润低点,这样的幅度还是超出国内外机构投资者的预期。考虑公司一季度收入/利润大幅下行,价格战和去库存压力下,下调预测公司2019~21年EPS为4.10/4.14/4.67元(原预测4.41/4.50/5.01元),对应PE为14/14/12倍。

我们认为,a、短期业绩修正带来股价下跌,预估底部区间在高瓴及管理层的入股价46~50元左右;

b、中期,机构投资者需要时间重新形成对格力的一致预期,多数机构会倾向于更加保守,看到基本面库存见底或股权激励完成等信号才会出手;

c、长期,对产业逻辑暂不修正(空调赛道、格力实力、改革空间、盈利能力等),管理层、战略投资者和二级市场的长期利益仍高度一致,叠加美的集团的外资交易仍然拥挤、缺乏额度,格力电器作为可选消费代表的稀缺性仍然很强,维持“买入评级”。

风险提示:降价去库存降价幅度大于预期,效果弱于预期;现金分红低于预期;复杂的新零售环境下,空调竞争格局出清难于预期。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。