前言:这篇文章我在其它号上发过,但是内容挺好的,也很适合投资股票的朋友看,就改下发下。

一位读者给我发来的,简单分享下:

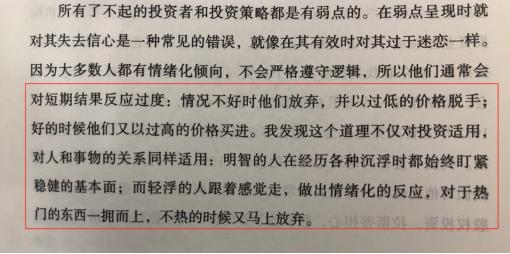

“明智的人,在经历各种沉浮时,始终盯紧稳健的基本面。轻浮的人,则是跟着感觉走,对热门的东西一拥而上,不热的时候又马上放弃。”

如果用这段话作为参照,历经沉浮、紧盯基本面、业绩优秀,均符合它的投资大佬,大家会选谁?

我想我会把我这一票,投给萧楠。

主要的,有这么三个角度的分析:

第一,历经沉浮,13年消费老司机。

2006年萧楠加入了易方达基金,

开始从一名消费行业研究员做起。

2012年,萧楠管理消费主题基金。再到现在2020年,萧楠的投资路,从未偏离过消费这个赛道。

历经沉浮的13年消费老司机,一点也不为过。

第二,紧盯基本面,风格不曾漂移。

投资中,萧楠会以足够的安全边际,买入并持有优秀的消费公司。

在投资中,他不会因为行业处于上行周期,就买入行业中的三流公司。也不会因为行业处于下行周期,就抛弃一流的公司。

“股票投资唯一的收益,是来自于企业的盈利。”

“猜心游戏玩家的潜在假设是‘我比市场聪明’,但事实显然不是这样的。”

萧楠是这么说的,有没有这么做呢?

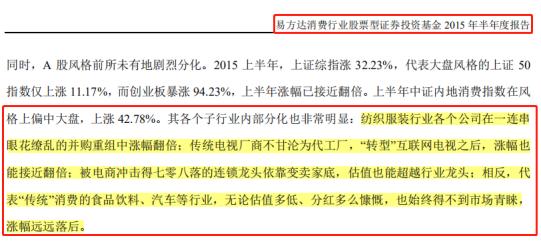

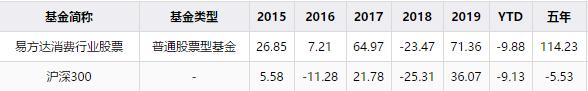

回首2015年,市场上上演着各种擒牛传奇。萧楠管理的易方达消费行业,在2013、2014、2015年,分别上涨17.4%、8.46%和26.85%。

在擒牛传奇中,是被“忽略”的存在。

因为在2014年-2015年的行情中,没有跑赢大盘,易方达消费行业的持有人,由2013年的6.3万户,降至2015年末2.6万户,跌超一半。

对于萧楠来说,可谓是压力山大了。

萧楠当时的态度,特别像个柠檬精。

为啥这么说呢?这话可是有依据的。在易方达消费行业的2015年的基金中报里,萧楠是这么写的:

纺织服装行业各个公司,在一连串眼花缭乱的并购重组中,涨幅翻倍;

传统电视厂商不甘沦为代工厂,“转型”互联网电视之后,涨幅也能接近翻倍;

被电商冲击得七零八落的连锁龙头,依靠变卖家底,估值也能超越行业龙头;

相反,萧楠重仓的食品饮料、汽车等行业,无论估值多低、分红多么慷慨,始终得不到市场青睐。

在字里行间流露的心情,跃然纸上!

虽然业绩压力山大,虽然自己的投资者不断流失,虽然“眼红”别人的业绩,但是,萧楠没有因为市场一时的行情上涨,就盲目追逐。

然后,就要说到萧楠的投资业绩了。

当时钟敲过了2015年、2016年,到了2017年里,业绩优秀的白马股迎来了春天。

易方达消费行业,也在2017年净值增长64.97%,在近200只普通股票型基金中,业绩排名第一。

从各个业绩区间来看,萧楠的收益都大幅跑赢了同期沪深300。短、中、长期业绩,都非常丰厚。

即便在2016、2018年,市场整体的行情表现不好,萧楠依然跑赢了大盘。

文章来源:股市也可定投。工作很忙碌,外部平台不常更新内容,大号V信那里,喜欢我文章的朋友,可以搜哈关注。

简单的,也来聊聊萧楠的投资策略。

萧楠在投资的时候,首先选择自己最熟悉的行业,也就是消费。由于做研究员时,对消费的长期跟踪和研究,因此消费一直是萧楠的重仓赛道。

对于消费,萧楠是这么说的:

消费股是价值投资的沃土,因为消费中,存在着大量可提供内生增长、长期稳定的预期回报的公司。

然后,萧楠会在公司低估时买入,并做中长期的投资。专注自己的能力圈,不做波动率的追逐者。

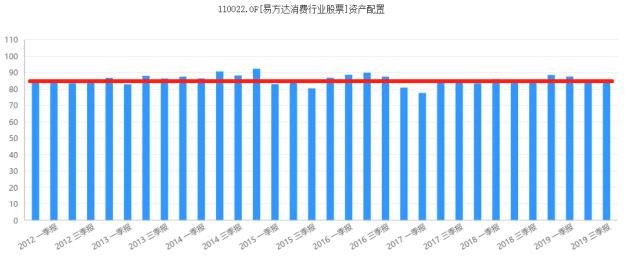

从择时的角度来看,萧楠在易方达消费行业的资产配置上,仓位连续7年在85%以上,几乎不择时。

简单查了查:

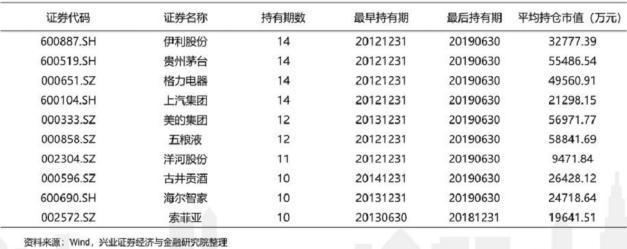

萧楠管理产品以来,历年基金报告里面的重仓股,都是消费公司。比如2013年中报,第一大重仓股是贵州茅台,然后是伊利股份、格力电器。

记得塑化剂风波,是2012年的事。在白酒大跌后,2013年中报,贵州茅台就成了基金第一大重仓。

这样的逆向投资、重仓压进,需要很大的魄力!

萧楠的投资特点是:专注于大消费领域,同时对于食品饮料认识深刻,对于认准的公司,敢于重仓!

不知不觉,萧楠已经管理易方达消费7.5年。

对于伊利股份、贵州茅台、格力电器、美的集团、五粮液这些消费公司,萧楠也至少重仓了7年。

不难看出,家电、食品饮料、白酒等消费行业的龙头公司,是萧楠长期跟踪,并长期持有的公司。

“如果你问我明天、下周、下个月等,这些消费公司的短期股价的表现,我的答案永远是不知道。但如果问更长时间段的表现,比如3-5年,我就对我选出来的股票很有信心。”

简单的,我们把萧楠和张坤Pk一下。

说起易方达,说起萧楠,我们很难不提起,易方达的另一位优秀基金经理:易方达中小盘的张坤。

萧楠和张坤,也有太多相似的地方:

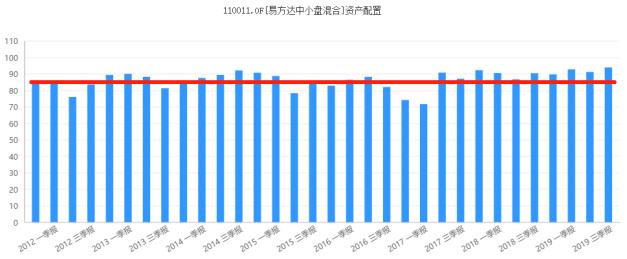

比如两人在同一天管理基金,都在2012年9月28号任职;两人的投资风格,都是自下而上;投资中,都是精选个股、长期持有,并且高仓位运作。

易方达中小盘的仓位,长期在90%。

从持仓角度来看,两人也都长期于重仓白酒公司,专注于大消费领域。

那么,萧楠和张坤的差异,在哪呢?

相对于张坤,萧楠对白酒公司的配置比例更重一些,行业集中度更高。可以认为,萧楠对于白酒股,甚至于消费行业,有更深刻的理解。

张坤的能力圈,相对于萧楠,又更大一些,除了白酒的其他行业,不属于消费的行业,亦多有涉猎。

萧楠的投资特点是专注于大消费领域,同时对于食品饮料认识深刻,对于认准的东西,也敢于重仓!

要说最熟悉你的人是谁?

我相信,很多人会说是你的竞争对手!

没错,最懂萧楠的,莫过于张坤。想要更深入的了解萧楠?需要问萧楠的长期“竞争对手”,张坤。

其实在2013年,张坤就撰文总结过:

A股的投资者,喜欢小公司,逻辑是小公司基数小、增速快,符合经济转型方向;而海外投资者,更欣赏大公司,因为大公司行业地位更稳固,议价能力强,增长持续性好。

随着我们A股的国际化进程不断加快,越来越多的外资投资中国,萧楠的消费赛道、行业龙头公司、业绩优秀的白马公司,和国外成熟投资者的审美,其实是一致的,也容易走长期慢牛。

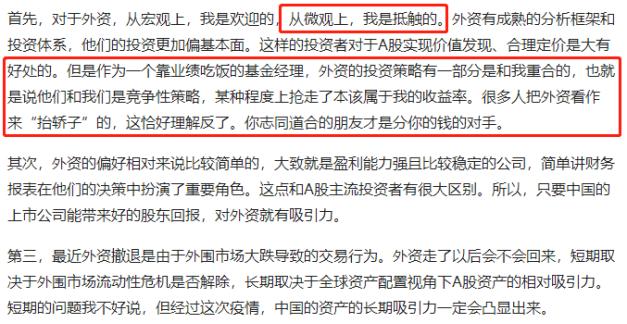

对于外资,萧楠的态度也让人深思:对于外资,从宏观上,我是欢迎的。从微观上,我是抵触的。

因为外资有成熟的分析框架和投资体系,他们的投资,也更加偏基本面。这样的投资者对于A股的价值发现、合理定价,是大有好处的。

但是,作为一个靠业绩吃饭的基金经理,外资的投资策略有一部分是和我重合的,也就是说他们和我们是竞争性策略。

某种程度上,抢走了属于我的收益率。

很多人把外资,看作是来“抬轿子”的,这恰好理解反了。你志同道合的朋友,才是分你钱的对手。

其次,外资的偏好相对来说比较简单。

大致就是投资盈利能力强,且比较稳定的公司,财务报表在决策中扮演了重要角色,这和A股主流投资者有很大区别。所以,只要中国的上市公司能带来好的股东回报,对外资就有吸引力。

最近外资撤退,是由于外围大跌导致的交易行为。那么外资走了以后,会不会回来?

短期取决于外围市场流动性危机是否解除,长期,取决于全球资产配置视角下A股资产的相对吸引力。短期不好说,但经过这次疫情,中国资产的长期吸引力一定会凸显出来。

中国庞大的市场,是消费牛股辈出的天然土壤。但消费经历了这些年高速增长以后,很多龙头公司的体量非常大,萧楠怎么看这件事?

萧楠的回答如下:

先谈大方向,我是非常看好中国消费行业的。

从总量上说,中国人均GDP目前差不多一万美元,已经有一个巨大体量的消费市场。消费行业中的很多公司,具有高频、刚需、痛点等特征,内生增长动力强,受宏观和外部因素影响小。

如果我们未来,有美国和日本人一半的富裕程度,那么消费的增长,将会是怎样激动人心的前景?

我相信,“一半富裕”只是个小目标,中国经济增长的潜力和前景都很大。到那个时候,各个细分行业都会有龙头公司,作为投资者是非常幸福的。

同时呢,我们在选择比较具体的公司的时候,我们要尽可能的抛弃标签思维,回归到事物的本质。

举个通俗的例子:有两个人追你,一个是山东人,一个是广东人,怎么选?根据出生地选择伴侣是不理智的。既然选伴侣不能通过贴标签,用自己的真金白银做投资,又怎么能去贴标签呢?

“天然土壤”、“中国消费”、“龙头公司”,都是标签。天然土壤里,也有做假账的骗子;中国消费,每年都有品牌淘汰;龙头公司有的强者恒强,有的走向没落。归根到底,需要我们不断的扎实研究!

投资者的收益率,来源于认知。超额收益来自于超额认知,来自于深度研究为基础的价值发现,来自对公司的盈利模式,及可持续性的深入理解。

面对风雨莫测的A股市场,萧楠依然维持着自己的初衷:不猜市场走势,专注研究,耐心持有。

文章来源:股市也可定投。工作很忙碌,外部平台不常更新内容,大号V信那里,喜欢我文章的朋友,可以搜哈关注。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。