对于网贷平台的融资性信用保证保险业务,在赔付压力逐渐显现后,保险公司又陷入与合作平台对簿公堂之中。

6月12日,在美国纳斯达克市场上市的金融科技公司玖富(NASDAQ:JFU)公告称,其子公司正因合同履约问题和人保财险广东分公司相互起诉。该诉讼前景不确定,或会对公司的财务产生不利影响。目前,玖富尚未发布2019年年报以及今年一季度报,不排除与此相关。据了解,玖富旗下拥有网贷业务平台玖富普惠。

6月14日,人保财险回应称,对于与玖富在合同执行中出现的争议,在双方协商未果的情况下,为维护人保财险正当权益,通过广州中院向玖富提起法律诉。人保财险已为该项业务合理提取准备金和拨备,本次诉讼不会对人保财险整体财务状况产生重大不利影响。

双方的发声都未具体提及纠纷缘起的业务详情。据券商中国记者了解,人保财险自2018年3月开始为玖富平台提供履约保证保险,玖富是人保财险该业务的主要合作平台之一。双方的诉讼显示出这一业务对应的信贷资金还款逾期压力和风控压力——特别是在经济下行压力叠加疫情影响下。

玖富:起诉人保财险索赔23亿,业绩或受实质不利影响

玖富6月12日公告称,近期,因人保财险广东分公司未遵守“玖富直贷项目”项下双方为未付服务费的支付方式而专门修订签署的补充协议,玖富数科集团(即玖富旗下子公司)已向北京一地方法院提起诉讼。

玖富公告,2019年,人保财险有义务在“玖富直贷项目”项下向玖富数科支付合作协议约定的服务费。该合作协议项下,人保财险虽已支付部分服务费,但剩下约22亿元人民币服务费尚未支付。其中约14亿元未付服务费,本公司已记账为应收账款,并已确认全额估值准备;剩余未付服务费约8亿元人民币,由于未达到收入确认标准,本公司尚未确认。与人保的纠纷对本公司2019年的经营成果和财务状况产生了实质不利影响。针对此纠纷的诉讼,玖富数科要求人保财险赔偿未付服务费及滞纳金约23亿元人民币。

公告还披露,在玖富数科发起对人保财险的法律行动后,人保财险在广州某地方法院对玖富数科和玖富数科的全资子公司北京玖富银联科技有限公司提起民事诉讼,声称第二个补充协议无效。人保财险要求玖富数科返还合作协议项下已支付的部分服务费和利息,并声称没有义务支付未付服务费。

玖富表示,与人保财险之间的两项诉讼尚处初始阶段,目前无法确定任何一个诉讼的结果。如果公司在任何一项诉讼中不能全部或部分胜诉,或未能与人保财险达成对公司有利的和解,公司的经营业绩、财务状况、流动性和前景可能会受到实质不利影响。

人保财险:因协商未果而起诉,诉讼不会对财务产生重大不利

针对上述玖富公告的诉讼一事,人保财险6月14日作出回应。

人保财险表示,公司开展业务一直秉承依法合规、重合同、守信用的原则,人保财险广东省分公司在与玖富开展业务合作的过程中,也始终依据双方签署的技术服务合同认真履行约定的义务和责任。

对于合同执行中出现的争议,人保财险称,广东省分公司一直本着平等协商的原则与玖富积极沟通协调,在协商未果的情况下,为维护人保财险正当权益,广东省分公司于2020年5月19日通过广州中院向玖富提起法律诉讼,广州中院于2020年5月21日正式立案,并已向玖富发出传票。有关玖富向人保财险提起法律诉讼一事,人保财险至今未接到法院传票,也未在法院公开渠道查询到相关信息。目前人保财险对玖富的诉讼尚处初始阶段,最终以法院判决结果为准。

人保财险还表示,已按规定为该项业务合理提取准备金和拨备,本次诉讼不会对人保财险整体财务状况产生重大不利影响。

涉及保证保险,风险管控压力骤升

玖富和人保财险的公告和说明内容,都未明确提及纠纷的业务详情,不过双方业务交集在于网贷业务的保证保险,也叫融资性保证保险,即保险公司为融资方提供增信的一类业务。

2018年3月玖富普惠保障计划升级后,引入人保财险为其平台提供履约保证保险。截至去年,玖富还是人保财险信用保证保险合作的两大主要网贷平台之一。去年11月的人保开放日上,人保曾透露,对玖富的未到期责任余额有40多亿。

玖富于2019年8月15日在美国纳斯达克市场上市,目前尚未发布2019年年报和2020年一季报。其公告与人保的纠纷对公司2019年的经营成果和财务状况产生了实质不利影响,不排除年报未发布与人保诉讼事件有关。

而从玖富发布的2019年三季报看,2019年财务情况不如2018年同期。2019年第三季度,玖富净利润1051.7万元人民币,同比大幅下滑95.4%;2019年前三季度,玖富净利润7.09亿元人民币,同比下滑超过60%。

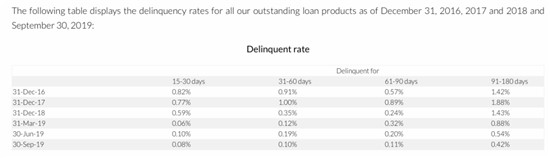

2019年三季报还披露,玖富平台的贷款逾期率正在逐季向好。

玖富旗下互金平台玖富普惠截至5月末的借贷余额为336.4亿元,借贷余额笔数800.8万笔,借款人数量304.9万人,出借人数量36.4万人,累计代偿金额60.76亿元。

人保财险2019年信用保证险保费为227.67亿元,同比增长96.7%;赔付率上升17.9个百分点达到78.1%,该业务综合成本率达121.7%,承保亏损28亿元。融资类信用保证险,特别是线上的消费金融领域的业务增长较快,赔付率较高,是信用保证险赔付率高企的主要原因。今年以来,人保财险还对这类业务进行了调整。

券商中国记者采访时了解到,近年来,由于融资性保证保险业务为小微企业和个人提供融资增信服务和为银行的信贷资金损失提供风险保障,所以备受地方政府部门和融资双方的青睐。目前,不少保险公司开展此类业务,但行业90%的业务份额都集中在四五家大型保险公司手中。

今年以来,受疫情影响,融资性保证保险的赔付率不断上升。4月22日,在银行业保险业一季度运行发展情况发布会上,银保监会副主席黄洪表示,受疫情影响,保险公司经营波动加大,部分企业和个人收入减少,还款能力下降,违约率增加。比如,信用保证保险赔付率一季度呈大幅上升趋势,上升比例约50%。

银保监会5月19日发布《信用保险和保证保险业务监管办法》,进一步提高融资性保证保险的经营资质、降低承保限额、提高内控管理要求等规定,控制业务风险。

据了解,目前,保险行业大部分公司均采取收缩业务规模、调整承保策略、足额计提未决赔款准备金等措施应对风险。

也有保险业界人士表示,融资性信用保证保险业务是作为贷款的一种增信而存在,对应的是信贷风险,要求险企对承保个体的信用状况分析到位。即便是专业开展信贷业务的银行机构,管控信贷风险都是难点,就更不用说是保险公司。更何况,信贷业务具有与经济周期对应的周期性特征,一旦经济进入下行期,即使对个人的信用状况分析得再到位,也对抗不住系统性风险,违约率可能会很高。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。