作者 | 苍之涛

数据支持 | 勾股大数据

5月15日,阿里巴巴公布19财年Q4业绩,营收实现934.98亿元人民币,同比增长51%。

在同一天,持有大约11%阿里股份的Altaba(网友调侃称“阿里他爸”)宣布计划在5月20日开始出售阿里的股份,出售数量最高可能是100%股票。

当然,阿里巴巴的回复也十分大度,不仅认为Altaba有权处理自己股票,而且为雅虎获得的丰厚回报感到高兴。

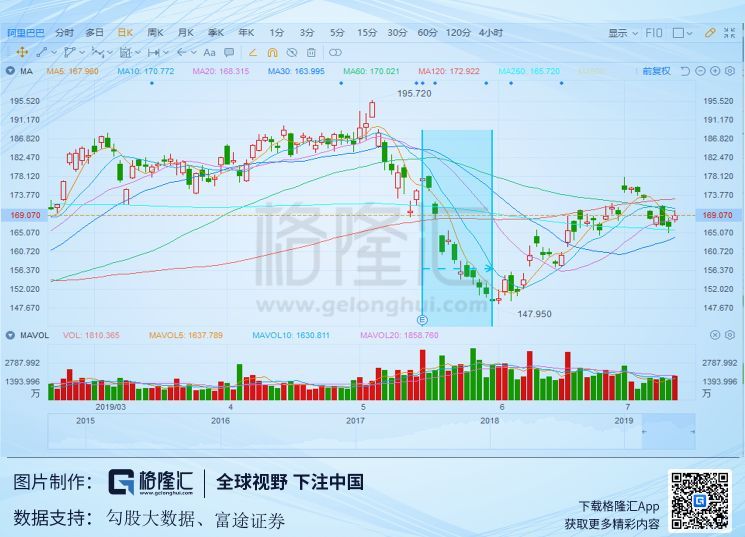

虽然阿里回复很大度,但是股价的表现也很诚实。从5月15日Altaba正式宣布要清仓阿里股份之后,从5月15日开盘价177.06美元到5月31日收盘价149.26美元,短短10多天下跌了14.63%。

众所周知,当年雅虎是阿里巴巴最大的股东。2005年8月,雅虎以10亿美元+雅虎中国换取了阿里巴巴39%的股权,比马云团队的31.7%和软银的29.3%还多。

到了2012年,阿里动用了差不多71亿美元从雅虎手中回购了大约20%的股份,所以雅虎还剩下大约19%的股份。阿里14年上市之后,雅虎仍然持有的阿里10%多的股份,之后由于雅虎核心业务出售给美国运营商Verizon,重新组建名为Altaba基金持有阿里巴巴股份。

Altaba清仓阿里股份的原因是基金决定在第三季度末解散清算。

Altaba宣布清仓时大概剩下的11%阿里股份,如果要全部在二级市场卖掉,想象一下,这么短时间内在二级市场上抛售11%,换一般公司,股价可能就撑不住了。

好消息是,通过计算Altaba公布的数据,“阿里他爸”的抛售可能快要结束了。

1

清仓压力快要结束

我们可以通过复盘Altaba宣布清算的整个过程和在官网上公布的持有数据,推算Altaba出售阿里股份的速度。

4月2月,Altaba宣布董事会通过了基金的清算和解散计划,当时已经提到如果普通股东表决同意之后,可能出售所有的阿里巴巴股份,但没有给出具体的方案。

5月15日,Altaba宣布了计划在5月20日开始出售阿里的股份,出售数量可能是100%阿里股份,Altaba当时还有11%,大约2.83亿普通股股份,出售的方式是通过公开市场交易和/或通过未在公开交易所或报价服务上出售。在普通股东大会之前不会出售超过一半的阿里巴巴股份。

6月27日,Altaba公告称普通股东投票通过了清算的计划,基金重申在向特拉华州提出清算要求之前,可能出售全部阿里股票,该基金目前预计将在第三季度末进行解散前清算分配。

由此可见,Altaba大概率会在第三季度末完成清仓阿里股份。

根据Altaba每周提供的数据显示,截至7月12日,Altaba持有的股份比例从5月20日的11%下降至7月12日的4.2%。如果按现在的速度进行计算,Altaba每周平均出售大概2164万阿里的股份,截至7月12日,Altaba持有阿里1.1亿股,所以Altaba大概还需要5周左右的时间卖光所有股票,预计在8月下旬就可以完成,这也和Altaba计划的在第三季度末前进行解散前清算分配的时间表吻合。

假设Altaba持有阿里的股份全部通过公开市场出售,就相当于在3个月左右内卖2.8亿票,按每股170美元计算,对应市值为476亿。

从5月20日开始,Altaba每周股份变化额占阿里成交量比例大约为16%,15%,20%,21%,23%,25%,19%,28%。换句话说,这几个月中,阿里20%的成交量可能是Altaba的抛压。

虽然阿里股价受到如此大的抛压,股价在经过5月一段急速下跌之后,之后股价坚挺,

对比一下今年阿里股价与Nasdaq指数和中概股ETF(KWEB)的走势,在5月份之前,阿里巴巴和中概股ETF的表现一直优于纳斯达克。5月份之后,由于国际市场摩擦的影响,阿里股价和Nasdaq指数基本是同步下跌,而转折点就在5月15日,阿里股价走势和Nasdaq走势开始分化。走势分化的原因有很多,包括美联储加息预期提振美股,投资者担心国际摩擦会影响阿里国内的业务等,但Altaba抛售估计也是原因之一。

总结一下,Altaba急着要清仓阿里股份,并不是因为阿里的经营不善,单纯就是Altaba基金需要清算,毕竟阿里的另一个投资者软银也没有大幅减持。Altaba抛售的压力估计可能会持续到8月中下旬,所以只剩一个月左右,到时交易层面上的压力会随之减少。并不是说Altaba清仓结束,阿里股票一定会涨,但是向上的弹性相对增大。

2

基本面是否有变化

Altaba的减持只是交易层面上的利好,而是否投资一个公司最后还是要回到基本面上。

阿里巴巴经过20年的发展,他们的业务已经不单单是电商,公司现在已经发展成为一个业务包括核心电商、云计算、数字媒体及娱乐,金融,消费者服务等业务的巨无霸企业。

如今的阿里巴巴基本面有两个看点:核心电商中的GMV和货币化率提升的空间,创新业务如何扭亏转盈。

在2019财年,核心电商占总营收85%,而核心电商中的国内零售占总营收的65.7%。核心零售贡献了所有利润。

阿里国内零售的GMV和货币化率在过去5年一直呈现上升趋势,但增速有所放缓,这是由于基数增大的原因。19财年阿里淘宝与天猫平台合计GMV达到5.7万亿元,同比增长19%,总体的货币化率达到3.62%。

1、面对GMV增速放缓,阿里对应策略是大力发展下沉市场。

分析下沉市场的时候,我们要明白一点,下沉市场是一个块新的蛋糕,所以每个人都可以分一块。

2019财年中,阿里70%的新增活跃消费者来自于下沉市场。截止到3月底,淘宝和天猫的年化活跃消费者为6.53亿,财年增长了1.02亿,相当于大概有7000万活跃消费者来自于下沉市场。根据QuestMobile数据显示,仍然有超过1.3亿用户有待电商服务渗透。

今年618电商的数据也应印证了阿里在下沉领域的发力。“淘宝天猫618”期间,聚划算通过以多种玩法,为品牌商家带来超过3亿新客。其中三至五线城市用户和购买金额同比增长双双超过了100%。

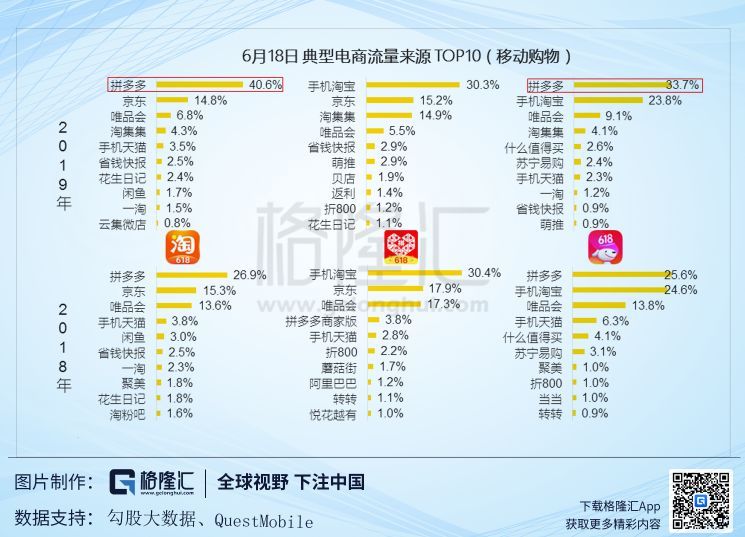

根据QuestMobile数据显示,手机淘宝6月16日DAU达到3亿峰值,较5月20日大增4800万;同时,手机淘宝6月18日流量来源中有40.6%来自拼多多,上年同期只有26.9%,可见淘宝凭借其品牌实力和供应链能力吸引了拼多多用户。

但是GMV增长取决于两个变量:活跃消费者和单用户消费额。由于新增买家来自于下沉城市,购买力较低,所以拖累了人均GMV增速,从而使总GMV增速放缓。这也许是阿里在7年之后将淘宝和天猫重新合并的原因,淘宝天猫的掌门人蒋凡说,他们从不相信消费降级。淘宝天猫合并有可能成为阿里提高下沉用户人均GMV的有力手段,但人均GMV能否提高还需要更长时间观察。

2、货币化率有望提高

国内电商的主要收入来源是淘宝天猫客户管理收入(广告收入)和天猫佣金。提高客户管理费用和天猫佣金的货币化率是有效的提高收入的方法。

从数字广告的发展发展进程来看,广告的模式已经从“人找信息“转化”信息找人“,这就是为什么国内的百度,国外的谷歌最近日子都不太好过的原因。

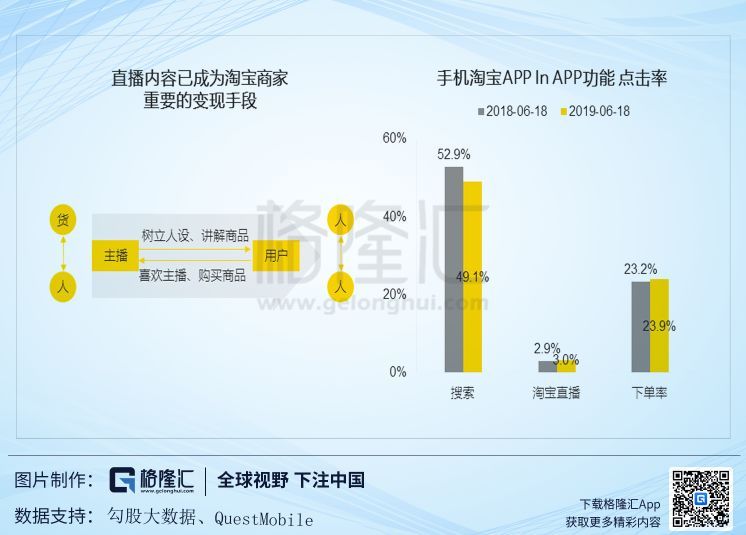

阿里目前正在尝试基于信息流流量的货币化。公司在2019年4月开始测试基于信息流流量的货币化。推荐渠道包括手机淘宝上的猜你喜欢、微淘、直播广场、有好货等。

根据QuestMobile数据显示,搜索的流量在下降,淘宝直播等信息流流量在上升,根据36氪,手机淘宝的推荐流量已经超过搜索流量。

在FY19Q4,阿里的客户管理收入为301.19亿元,同比增长31%,管理层给出的原因是用户基数增加和算法升级。

在电话会议中,管理层给出了更多的原因:分配了更多流量进行信息流货币化测试。测试的结果是正面的,客户管理收入在FY19Q4有31%的同比增长,高于之前几个季度,所以信息流货币化的效果是立竿见影的。

虽然信息流货币化对推动营收和提高货币化率有积极作用,但是阿里暂时没有打算在未来财年内扩展信息流货币化。

在电话会议中,阿里给出了答案:如果阿里想货币化信息流,可以马上增加收入,扩展CMR,但为了下沉市场用户的用户体验,扩展市场份额,阿里不打算在今年全面实现信息流货币化。

3

阿里云盈利倒计时

阿里巴巴CEO张勇曾接受CNBC记者访问时说:“我认为云将成为阿里巴巴未来的主要业务,我们坚信,未来的每项业务都将由云提供支持。“

张勇说的未来,其实已经在美国实现,亚马逊的AWS在2018年为公司贡献了256亿美元收入,其中18Q4AWS收入74.3亿美元,第四季度运营利润是38亿美元,AWS贡献了22亿美元的运营利润,成为盈利工具。

虽然国内云计算基础设施市场规模仍然远远落后于美国,但发展十分迅速。国际数据公司(IDC)最新发布的《中国公有云服务市场(2018下半年)跟踪》报告显示,2018下半年中国公有云服务整体市场规模(IaaS/PaaS/SaaS)超40亿美金,IaaS同比增长88.4%,PaaS市场增速更是高达124.3%。

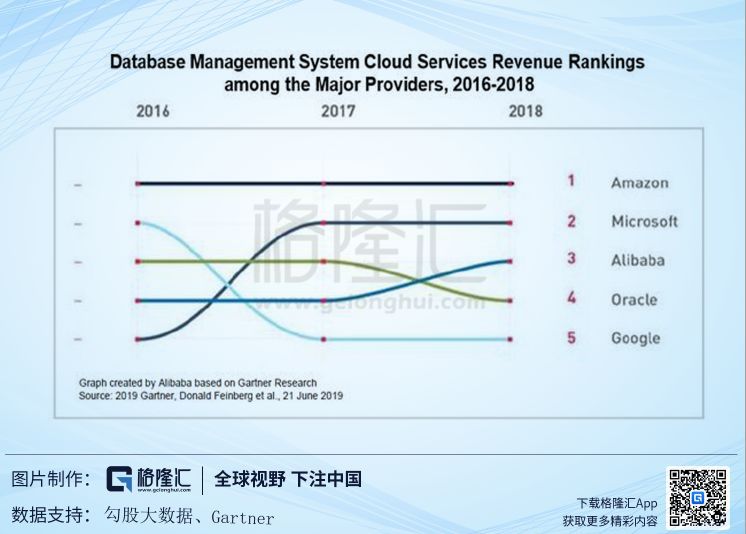

根据权威研究机构Gartner发布全球云计算市场数据,2018年阿里云全球市场份额增长近一倍,到达7.7%,增长速度是所有上榜公司里最快的。

根据Gartner发布的另一份报告《数据库的未来就是云》,2018年阿里云在云数据库管理系统(DBMS)收入中超越甲骨文排名全球第三。

阿里FY19Q4云计算业务收入77.26亿人民币,同比增长76%,占营收比例为8%,随着规模的增大,云计算的增速在放缓,但盈利能力在改善。Non-GAAPEBITA亏损率缩窄至2.1%,为历史最低,上年同期为亏损率为8.1%。按照这个势头,阿里的云业务可能离盈利不远了。

4

总结

阿里FY19Q4营收达934.98亿元人民币,同比增长均达到51%。FY19营收3,768.4亿元,同比增长50.6%,如果剔除并购带来的营收增长,则收入同比增长39%。公司预期2020财年营收在5000亿元,对应增长率为33%。

市场担心的点在于:1、GMV增速放缓 2、货币化率提升空间 3、盈利能力下降 4、Altaba的抛压影响。

由于基数庞大,GMV增速放缓是正常的事,加上新增的消费者大多来自下沉市场,单用户购买力较低,所以拉低了人均GMV增长,淘宝天猫合并是否能提高单用户GMV有待时间验证。

货币化率提升具有空间。信息流流量货币化已经验证了能迅速提升客户管理收入,但公司未来一年将不会扩大信息流货币化程度,属于短期牺牲部分营收增长换取下沉市场份额,等市场份额稳定后,信息流货币化潜力才有望得到释放。

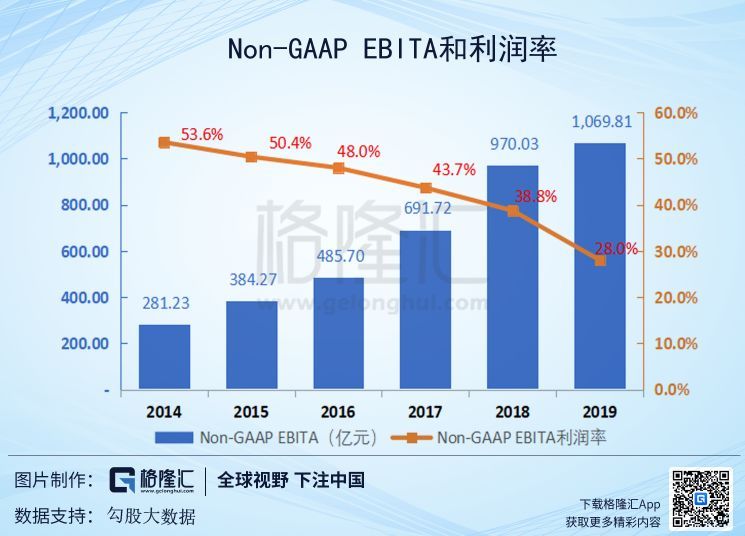

盈利能力方面,由于阿里养一些早期创新项目,所以Non-GAAPEBITA利润率一直在下降。虽然利润率在下降,Non-GAAPEBITA依旧在增长。随着云业务也准备贡献盈利,云计算有潜力成为阿里利润增长的主要驱动力。

在交易层面上,Altaba减持结束后有望给阿里股价带来更高的向上弹性。

从基本面上看,阿里变化并不大,核心零售业务依旧很挣钱,新零售,数字娱乐和其他创新业务暂时看不到盈利的希望,云计算可能是以后的转折点。短期来看,GMV增速放缓和不扩展信息流货币化可能会影响营收增长,这是华尔街不喜欢的,但是从长期来看,牺牲部分营收和利润来扩张市场份额是必要的。

在互联网三块沃土中,传统三巨头中百度和腾讯都受到字节跳动的强力挑战,只有阿里能稳稳把握住自己电商霸主的地位。

阿里如今市值4517.20亿美元,对应股价173.5美元。动态市盈率PE(TTM)35.34x,预期FY20营收增长33%。同时阿里有账上288亿美元现金,FY19年经营活动产生的现金流净额为220亿美元,加上Altaba减持快结束和股东大会通过1拆8的利好,阿里巴巴股价在这个位置具有一定吸引力。

本文首发于微信公众号:港股那点事。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。