近期,宁德时代进入特斯拉供应链,计划20年7月1日开始供货,为期2年。宁德时代的霸主地位已经锁定,是走对了哪几步,才成就了其霸主地位?从中也可以看出比亚迪、国轩高科、坚瑞沃能是如何被宁德时代甩在身后的。

作者:投资小哼

来源:雪球App

一、前身

宁德时代的前身是新能源科技有限公司(简称ATL),ATL于1999年正式成立,新科的曾毓群,梁少康、陈棠华是最初的创始人。

ATL从创立之初就走上了技术流的路线,虽然这条路并不是那么顺畅。公司成立凭借的就是用100多万美金购买的贝尔实验室的聚合物锂电池专利,但在实践中,这个专利存在一个巨大漏洞——反复充电有鼓胀问题,电池存在爆炸风险,完全无法商用。

眼看投资都要灰飞烟灭,曾毓群迎难而上,在尝试了接近百种的电解液配方之后,解决了难题,做到了电池的商业化,并申请了新的专利。这项技术从此成为了ATL的立身之本。

在2001年ATL东莞的厂区建工完毕后,ATL开始了其扩张之路,凭借低价优质,技术领先的优势,当年ATL的发货量就已经超过了100万。

2004更是解决了苹果MP3锂电池循环次数低的问题成功杀入了苹果产业链,一跃而成为产业巨头。

随后ATL整体被日本TDK以1亿美元收购。从2007年起,ATL董事会提出“二次创业”,2008年6月,陈棠发在曾毓群的家乡宁德蕉城兰田,斥资2亿美元投资的全国最大的聚合物锂离子电池项目奠基,为后来宁德时代选址宁德做了铺垫。

根据政策规定,全外资公司不能生产动力电池。2011年底,曾毓群将ATL的汽车动力部门打包剥离出来,创立了宁德时代新能源科技有限公司(CATL)。

二、崛起靠的是什么?

2019年国内动力电池装机量62.4GWh,同比+9.5%,而宁德时代2019年装机量32.3GWh,同比增长38.6%,市占率达到前所未有的52%,同比提升11%,“一超”地位明确。

目前合资车企、主流自主品牌、新造车势力企业的电池主供基本上是宁德时代,预计公司20年国内的装机市占率或将仍维持50%左右,而这一数字在2016年全年只有22.7%,2017上升为29%,2018年突破40%。

回望宁德时代的崛起,主要得益于两个因素。

一是在技术路径上,主攻续航能力更高的三元锂电池。在政府决定全力扶持电动车产业之后,业界出现了技术路径之争。

如果选择了磷酸铁锂电池,则安全性更高,但电池容量天花板低;三元电池则是容量高,但安全性低。

当时国内电动车老大比亚迪就选择了更加安全的领酸铁锂电池,而宁德时代则ALL IN了三元电池。

数年之后,谜底揭晓。

当初的老大比亚迪现在已经成为了业界老二,而宁德时代超过了比亚迪成为了业界第一。另外一些路线选择错误的企业,比如国轩高科、坚瑞沃能则陷入了亏损的漩涡,动弹不得。

二是抓住了政策上的有利因素,以华晨宝马作为突破口做大了朋友圈。

除了政策对电动车的补贴之外,2015年10月工信部公布的《汽车动力蓄电池行业规范条件》目录(第一批)显示,如果配套的电池不在白名单之列,整车就拿不到补贴。

这一政策直接排除了松下和三星的竞争,为国内电池企业发展壮大立下了汗马功劳。同时宁德时代抓住这个有利时机,展开与华晨宝马的合作,取得了宝马背书,顺利打开国内外乘用车市场,合作伙伴遍布国内外主要车企。

三、2025动力电池的万亿市场

全球燃油车的退出时间已定,新能源汽车的发展大势所趋。新能源汽车需求的引爆点是15-20万的车型。

过去几年新能源汽车快速发展的驱动因素是国家补贴,新能源汽车销量大增是有水分的、不完全真实的需求。

在补贴退出的背景下,新能源汽车缺乏与同价位燃油车竞争的实力。特斯拉Model3的火爆销售证明了在28万的价格区间,新能源汽车拥有很大的需求。

如果有一款15-20万的新能源汽车在性价比上与同价位的燃油车竞争,那么新能源汽车的驱动因素就变成了真实市场需求驱动。

虽然2019年新能源汽车产销量出现首次负增长,但长期来看,新能源汽车发展长期向好趋势没有改变。

按照工信部提出的2025年25%的渗透率,预计未来5年产销量有望增长至500万辆,年均复合增速超30%。到2025年,假设我国每年乘用车销售达到2000万辆。

按25%渗透率、单车价格10-15万计算,新能源汽车的市场规模会达到6250-9375亿,全球的市场规模会达到1.2-2万亿(全球汽车市场销量是国内的2倍),动力电池占新能源汽车价值的40%,那么动力电池全球市场空间则将达到万亿。

四、护城河的深度

技术领先。宁德时代注重研发,目前有员工14000多人,其中研发人员有3300多人,占了23%的比例。宁德时代2017年研发经费占当年营业收入的比例为8.16%,且公开授权的专利已超过2800项。

总体来说,LG技术储备更全面,松下电池技术更领先。

宁德时代则二者兼具,性能平衡,而且宁德时代还在不断的进步过程中。2019年宁德时代的成本较海外同行低15%左右。

能量密度方面,目前电池成组后能量密度约180wh/kg,后续CTP技术逐步推广能量密度可提升10-15%。此次进入特斯拉供应链,充分体现宁德产品的性能卓越,不输海外龙头松下、LG。

朋友圈强大。宁德时代策略正确,在国内与客户合资联姻,对海外品牌多点突破,重要公司以股权形式锁定切入高端自主品牌供应链。

具体来说,国内品牌客户方面,公司与宇通集团、上汽集团、北汽集团、吉利集团、福汽集团、中车集团、东风集团和长安集团等行业内整车龙头企业保持长期战略合作,也与蔚来汽车等新兴整车企业(包括互联网车企、智能车企等)开展合作,积极布局智能汽车领域。

国外的客户中,宝马、特斯拉的大单纷至沓来。

从具体数据上来看,2019年1-9月全球电动车销量排名TOP10中,除了特斯拉与比亚迪外,基本都由宁德时代供货。由此可见,宁德时代在内资整车龙头绑定上具有绝对优势。

2019宁德时代在国内市场占有率高达52%,全球市占率达31%,市场份额再次提升。

我们必须思考一件事:宁德时代的护城河是否够宽,能否守护住甚至扩大其市场份额?

五、动力电池开启新一轮景气周期

动力电池技术的演进,是推动新能源汽车从豪华车平价到运营车平价,再到私家车平价的核心推动力。

2013年以来,特斯拉引领豪华车平价周期,率先在高档汽车领域实现电动化,续航里程500km以上,电池组能量密度170Wh/kg。

进入2019年,在庞大产业链集群优势与技术创新推动下,同时得益于特斯拉中国工厂的开工以及model3的火爆销售,中国市场将主导新一轮运营车平价周期,实现公共服务领域用车全面电动化,循环寿命超过60万km,电池组成本降至1元/Wh;

而经过三年运营市场电动化逐渐饱和,在2022年之后考验私家车平价的关键指标将逐步从能量密度、循环寿命转换为制造成本,最具挑战的私家车平价周期将在技术创新演绎下孕育,电池组成本降至0.6元/Wh以下。

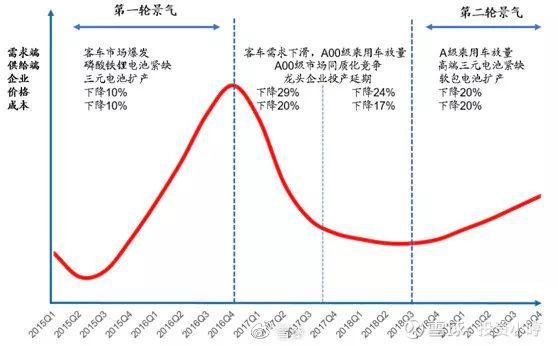

不同于2015-2016年的第一轮景气周期,动力电池行业经过两年的深度洗牌,中小企业尤其以圆柱型电池为代表纷纷转向动力工具、轻型车等非新能源汽车市场。

龙头企业在此过程中展现超强的技术创新能力和成本控制能力,2019年启动的第二轮景气周期成长性与持续性将更强。

六、宁德时代的利润与估值

目前宁德时代已经形成福建宁德、青海西宁、江苏溧阳三大生产基地,在宁德、德国慕尼黑设有研发中心,在中国香港、法国、美国、加拿大和日本建有办事处。

目前,在建的和计划建设的五大生产基地,分别为:

1.2018年上市募集资金湖西锂离子动力电池生产基地项目。项目投资金额98.6亿元,预计2021年新增产能24GWh,分三期达产,2019-2021年产能预计分别为8、16、24GWh。

2.2018年6月江苏时代溧阳园区项目,预计2019-2021年产能产能分别为5、10、10GWh。

3.2019年福建宁德湖西扩建项目,投资金额46亿元,2022年达产总产能约为15GWh。

4.2017年宁德与上汽合资成立时代上汽,开展生产动力电池业务,一期项目已投产,二期项目投资总额44亿元,预计2021年产能规划15GWh。

5.2019年,宁德时代在德国图林根生产研发基地项目,项目建设期为60个月,预计德国工厂产能总规划将会约28GWh-32GWh。主要为宝马、大众、戴姆勒、捷豹路虎、PSA等车企配套动力电池。

募投项目逐步扩产后,预计2019-2021年底名义产能可达55GWh、99GWh和148GWh,受益于动力电池行业中高速增长,考虑产能爬坡因素对应销量可实现35GWh、55GWh和90GWh,复合增速60%以上。

如果下游需求景气度提升,假设未来产销率100%,满产满销,预计20-22年净利润58.07/76.2/102.2亿元,对应EPS为2.63/3.45/4.63元/股。

公司上市以来动态市盈率(TTM)维持在35-55倍区间范围内波动,考虑到公司将受益于行业进入景气向上周期以及海外扩张,按照估值上限50PE来估算,20–22年最高价格分别为131.5/172.6/231.4元。

目前价格接近150元,相对2020年来说,价格没有安全边际,不建议追高买入。最佳策略仍然是等待价格回落至120区域附近买进。

(风险提示:任何用户或者嘉宾的发言,都有其特定立场,不构成投资建议,投资决策需要建立在独立思考之上)

新型冠状病毒疫情对中国经济的影响及应对之策

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。