作者 | 花朵财经

花朵财经ID | F-Finance

||

爱博诺德(北京)医疗科技股份有限公司(以下简称“爱博诺德”),于2019年12月10日递交招股说明书,拟登陆科创板。

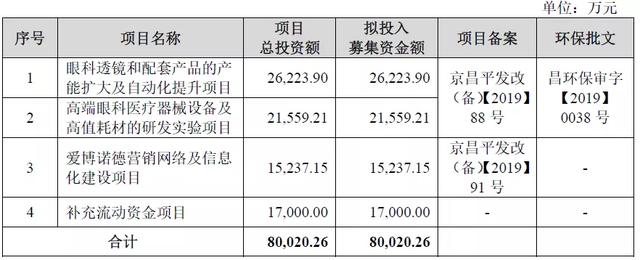

爱博诺德本次IPO预计募集资金8亿元,主要做四件事情:

第一,用于眼科透镜和配套产品的产能扩大及自动化提升项目;

第二,高端眼科医疗器械设备及高值耗材的研发试验项目;

第三,营销网络的建设;

第四,补充日常经营活动流动资金。

▲资料来源:爱博诺德 招股说明书

一般来说,从招股说明书描述的资金募集方向,就知道企业的主营业务了。

爱博诺德,就是在眼睛上动心思,公司主要是做眼科医疗器械。

具体点说,公司产品主要聚焦于手术和视光两大类。其中,各种类型人工晶状体的研发、生产和销售等则是公司的核心产品,报告期内占据公司95%以上的营收。

▲资料来源:爱博诺德 招股说明书

为了能够顺利上市,爱博诺德乘着科创板的东风,用科创板第一套标准注册。

采用第一套标准注册科创板的公司,必须满足市值+净利润或者市值+营收的标准:

“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

从财报看,爱博诺德符合条件:2018年归属于母公司的净利润为2011.33万元,扣非归母净利润为910.27万元,最近一年净利润为正;2018年公司的营业收入约为1.26亿元,不低于1亿元。

1

人工晶状体市场有多大?

爱博诺德为什么选择这条赛道来发财?

在二战中,玻璃制品被广泛运用到战场中。比如,飞机的座舱盖,普遍采用的是钢架-玻璃模式,以便飞行员识别目标,判断敌情。

玻璃,易碎。有一些碎片,还进入到飞行员的眼中。

科学家观察到某些受伤的飞行员眼中有玻璃碎片残留,但却没有引起明显、持续的炎症反应,于是想到玻璃或者一些高分子有机材料可以在眼内保持稳定,由此发明了人工晶体。

人工晶体(Intraocular lens, IOL),作为一种植入眼内的人工透镜,具有取代天然晶状体的作用。

第一枚人工晶体是由John Pike,John Holt和Hardold Ridley共同设计的。

1949年11月29日,Ridley医生在伦敦St.Thomas医院为病人植入了首枚人工晶体。

现今的人工晶状体,由于其形状和功能类似于人眼的晶状体,且兼具质量轻、光学性能高、无抗原性以及能生物降解等特点,常被用于替代因白内障而摘除的浑浊晶状体。

据世界卫生组织相关文献记载,白内障是全球致盲率最高的眼病。目前全球有39%的盲人和25%的重度视力障碍患者致盲患病的原因,都是未及时治疗的白内障。据统计,目前世界上大约有一千八百万人由于白内障而致盲,另有一亿白内障患者需要手术恢复视力。

白内障具有较高的年龄相关性,据中华医学会眼科分会的统计,我国60岁至89岁人群中白内障病发率达80%,而90岁以上人群白内障病发率高达90%以上。目前我国正在快速进入老龄化社会,伴随着我国人口寿命的提高,人口老龄化的不断加剧,白内障患病人数将呈现出持续增长的态势,人工晶状体的需求也将呈现出长期增长的态势。

据中国防盲治盲网以及第三届中国眼健康大会相关数据显示,2012年我国白内障手术量达145万例,至2018年约有370万例,2012年至2018年我国白内障手术量年均复合增长率约为16.90%。

从以上图表不难发现,我国白内障手术量和CSR(每年每百万人白内障手术例数)发展迅速,但是相较于发达国家仍旧有不小差距。

据《Cataract Surgical Rate And Socioeconmics: A Global Study》报告,2011年法国、美国等发达国家的CRS已经达到10000,澳大利亚已经达到9500,印度已经超过5000,而我国的CRS从2012年的1072例也仅增长至2018年的2662例,总的来看仍旧处于相对落后的局面,未来我国的人工晶状体行业仍具有很大的发展空间。

2

包装的财务数据 产销率、研发三连降

没有任何一家拟上市公司不重视自己的财务数据,毕竟是门面。但是财务数据能否支撑起企业未来的发展,上市之后是个软柿子,还是绩优股,就要看内中逻辑是否合理。

比如今天我们分析的爱博诺德,行业赛道很有希望,财务数据也看似很美丽。但财务密码背后的企业发展逻辑,似乎并不乐观。

先说好的一面。

▲数据来源:同花顺iFinD数据

报告期内,爱博诺德经营形势一片大好。营业收入增长迅速,2016年至2019年前三季度营业收入分别为0.43亿元、0.74亿元、1.26亿元以及1.39亿元,营收增长率维持在60%以上。从绝对值看,仅2019年前三季度,公司销售额就已经超出2018年全年。

净利润方面,公司在2016和2017年一直处于亏损状态,2018年和2019年前三季度实现盈利,净利润分别为0.20亿元以及0.48亿元。

报告期内归母扣非净利润分别为-629.16万元、-94.48万元、910.27万元以及3517.88万元(2019年上半年),增长势头迅猛。2019上半年的业绩已经是2018年全年的近4倍。

▲数据来源:同花顺iFinD数据

但是,公司却存在未弥补亏损,而且,盈利越多,未弥补亏损越大。

公司于 2018 年实现盈利 2,011.06 万元,2018 年末合并报表未弥补亏损为1,310.96 万元,主要原因为公司设立以来销售渠道建设、持续研发投入等带来的经营亏损及股份支付费用所致。2019 年上半年,公司实现净利润 3,648.13 万元,2019 年 6 月末公司合并报表存在未弥补亏损 1,881.26 万元,主要原因系母公司改制设立股份有限公司时,母公司未分配利润转入资本公积,合并报表将内部未实现收益转回,导致报告期末合并报表存在累计未弥补亏损。若公司不能短期内弥补亏损,则存在无法现金分红的风险。

从盈利角度看,我们首先要注意这种情况出现的原因。是否是公司主营业务有问题?

观察产销率:

▲资料来源:爱博诺德招股说明书

产品销量上去了,但是产销率下降的厉害。产能扩张带来的,是存货的飙升。

▲资料来源:爱博诺德招股说明书

报告期内,奥博诺德的商品存货金额从834.52万元上升至2981.46万元,增长了3.57倍!

与之相对应的,是科创板注重的研发能力,在本案递交的财报中,得不到明显的体现。

最近3年又3个季度,公司研发投入占营收的比例,分别为37.72%,21.87%,15.51%和12.08%,呈现逐年递减的趋势。

▲资料来源:爱博诺德招股说明书

结合公司现金流情况,我们发现一个奇怪的现象,就是公司“挣钱”,但现金流却越来越少。

是步子迈的太快,还是另有隐情?

3

上游供应商,被竞争对手卡脖子

产销率下降,研发投入占比下降的背后,是公司未来收入可能要缩水的先兆。现金流减少,更有可能是一个明显的提示。

更严重的,是自己的上游产业链被卡脖子。

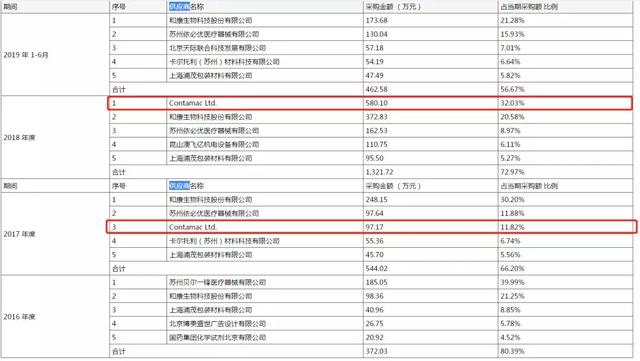

爱博诺德的前五大供应商中,有一家名为Contamac的企业。

▲资料来源:爱博诺德招股说明书

据花朵财经查询,Contamac 基于公司的人工晶状体及视光材料技术平台,通过一系列聚合反应生产人工晶状体、角膜接触镜等眼科产品的原材料。目前,Contamac 是全球最大的独立视光材料生产商之一,其产品销售地区覆盖北美、欧洲及亚洲等全球近 70 个国家。

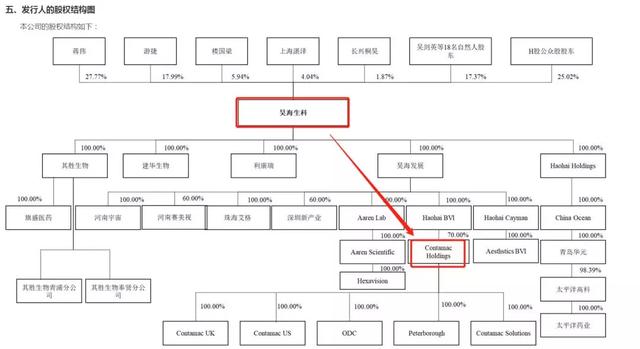

2017年5月,Contamac的被国内一家企业收购,其管理层也进入这家国内上市公司。这家公司的名字,叫做上海昊海生物科技股份有限公司(以下简称“昊海生科”,688366)。今年登陆科创板的昊海生科,营收的43.98%来自于眼科产品(2019年上半年数据)。昊海生科通过全资子公司控股Contamac70%的股份。同时,Contamac高管成员也进入了昊海生科董事会。

▲数据来源:昊海生科招股说明书

昊海生科,是本案在细分赛道中唯一且最强大的竞争对手。

昊海生科的控股孙子公司——Contamac作为爱博诺德在高分子材料领域的唯一供应商,竟然没有出现在爱博诺德2019年三季报中,难道是要年底突击采购?

如果爱博诺德没有可替代的材料供应商,那么花朵财经不禁要问,爱博诺德IPO,是想上市还是想寻求并购?这么折腾到底值不值得?

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。