来自河北衡水的老白干酒(600559.SH)的股价四年多没涨了。这家公司最新股价约为11元,相比历史高点近乎腰斩,这与A股市场火爆的白酒股行情相去甚远。

无论是某些股票社区论坛里的投资者,还是接受投中网采访的业内人士,都不乏流露出对这家白酒企业的失望之情——股价不涨、产品销量和业绩增长放缓,甚至下降。

今年前三季度,老白干酒营收和净利润增速进一步放缓至16%、11%左右,在19家上市酒企中排名位于10名之后,且其第三季度在主战场河北的收入大幅下滑了15%。

隐藏在这些背后的是老白干酒的战略困境:无法统一河北大本营、难言成功的并购、低效的渠道运营,以及难以打破的中低端化的产品形象。

无法统一的大本营

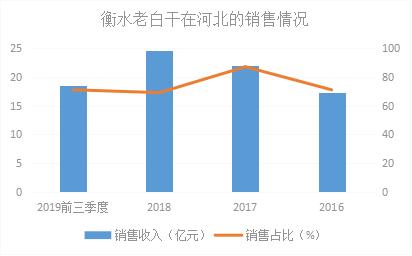

从作为地级市的衡水起步,河北市场几乎决定了老白干酒的业绩,多年来河北为其贡献了约70%的收入,因此老白干酒也被称为“河北王”。

但这不意味着老白干酒在河北有多么强势,去年其在省内的销售额接近25亿元,市场份额约12%左右。一位要求匿名的白酒行业人士对投中网透露,河北白酒市场总体规模约为200亿元,市场格局已经定型,老白干酒很难再继续扩大优势。

从市场份额来看,以河北为大本营的老白干酒,并未在自己的地盘上占据绝对优势,原因是多方面的。

一方面,由于环绕京津和区域通道的地理位置特点,河北面临诸多外来品牌“入侵”。贵州茅台、五粮液、泸州老窖、汾酒、洋河郎酒等中高端及次高端名酒,以及牛栏山、老村长等低端酒都来抢食。

另一方面则是河北内部地域分割明显,分散着众多酒企。截至2018年底,河北获生产许可证酒企350家,其中规模以上52家。前述匿名人士亦称,河北省内板块太过独立,导致区域协同性不强,因此低端市场往往都是地方酒企占据,中档价位则长期拉锯,而高端市场非名酒卖不动。

这导致的结果是,作为白酒消费大省的河北,外来品牌众多,内部诸侯割据,市场竞争激烈。老白干酒则难以走出衡水、石家庄等核心市场,更别说实现全省化,“河北王”面临威胁。

反映到财报上是老白干酒业绩增速放缓甚至下降,前述匿名人士称其为“上不去,下不来,很尴尬”。今年前三季度,衡水老白干在河北的销售规模接近18.49亿元,同比增速进一步放缓至12%左右;其中第三季度河北市场收入约5.49亿元,同比下滑约15%。

中金公司指出,这是老白干酒自2016年第四季度以来,首次季度同比下滑,除受到市场需求影响,强势白酒企业加大河北投入也是重要因素,并因此下调老白干酒评级。

这迫使衡水老白干开始走出河北,策略是收购,但从这两年的表现来看,难言成功。

难言成功的并购

2018年上半年,老白干酒以近14亿元完成收购联想控股实际控制的丰联酒业,实现了老白干香型、浓香型、酱香型的“一树三香”和衡水老白干、文王贡酒、板城烧锅酒(承德乾隆醉)、武陵酒、孔府家酒“五花齐放”的市场布局。老白干酒也由此新增山东、湖南、安徽等市场,省内市场也从覆盖到承德等冀北地区。

白酒行业专家肖竹青对投中网表示,区域酒企并购是一个比较“省事”的方式,可以快速实现全国化,但品牌和渠道无法协同,在茅五洋泸等全国性白酒品牌格局已经确定后,其他品牌突破难度较大。

对于此次收购后续的整合管理,老白干酒在对投中网的回复中称,承德乾隆醉公司已于2018年全面接管,对孔府家酒、武陵醉酒及文王贡酒已派驻管理、生产、销售及财务人员,建立了涵盖营销、技术、管理三方面的交流平台。

最初,提振效果是明显的,但无法协同的品牌、渠道等并未催生1+1>2的持久效应。2018年老白干酒营收增长超41%,净利润更是暴增114%,剔除并购因素后,增速分别仅有20%、30%左右。到了今年前三季度,老白干酒营收和净利润增速则进一步放缓至16%、11%左右。

这种业绩表现也就解释了老白干酒的市值走势。2017年11月,老白干酒在收购案发布后复牌,录得6个涨停,创下21.51元/股的历史新高,但其后便不断走低,最新股价相较峰值已接近腰斩。

“收购丰联酒业带来的只是表面上的繁荣,对衡水老白干来说,并没有实质性的提升。”中国食品产业分析师朱丹蓬对投中网表示。他认为,此次收购整体效果并不理想,让衡水老白干在市场投入、管理架构、管理跨度、品牌运营、品类梳理、渠道等方面遇到更大的问题。

此番收购实际上也暴露出老白干酒更大的野心,去年其便喊出了“称霸河北 名震全国”的目标。老白干酒方面对投中网表示,将聚焦河北市场,实现市场突破,但目前暂没有收购其他白酒企业的打算。

朱丹蓬认为,“河北王”的定位意味着老白干酒离开了河北就没有任何优势,其整体抗风险能力和运营能力还是偏弱。

低效的渠道运营

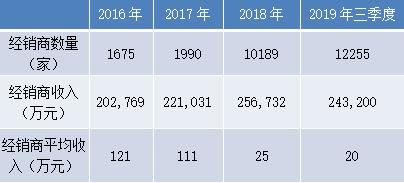

在业绩面临压力时,老白干酒还在不断加强渠道开拓。老白干酒的销售渠道以经销商为主,今年前三季度其经销商收入约为24.32亿元,占比接近93%,而直销(含团购)和线上销售占比合计仅有7%。

不过,投中网注意到,老白干酒经销商扩张凶猛,但效率不高。从2016年到今年三季度底,老白干酒经销商从1675家增长到12255家,累计增幅超过6倍;与之对应的销售规模从20亿元仅增长至24亿元左右,累计增长不到20%,经销商平均收入规模则从120多万元下降至不足20万元,累计降幅超过80%。

这是一组非常具备说服力的数据——老白干酒的品牌度实际处于下降趋势,只有依赖经销商数量的增长来推动营收扩张,换句话说,这就是所谓的“人海战术”。

反观行业龙头贵州茅台,每家经销商平均贡献收入高达2300多万元。这两者尽管在品牌壁垒、市场地位上相差甚远,但从效率的角度来看,依然可以得到有意义的结论:老白干酒对经销商的市场调控和优化管理能力不足。

前述匿名人士称,经销商数量和业绩增长正相关性不高,说明经销商大量增长可能存在泡沫,也可能是经销商出现分化,但依旧没有形成高壁垒。

肖竹青认为,整体白酒行业已进入恶性竞争阶段,除贵州茅台外大多酒企基本处于“不推不销”的状态,对渠道的补助和补贴越多就越好卖,而二线酒企品牌难以和一线品牌竞争。

实际上,这也反映了行业乱象。朱丹蓬表示,快消行业特别是白酒行业存在运营乱象,业绩越达不到,越开经销商,经销商越多,乱象就越多,业绩反而下降,陷入恶性循环。“这是衡水老白干渠道的硬伤,在渠道方面的重大失误。”

从新渠道来看,老白干酒的拓展也不如意。数据显示,老白干酒线上销售收入占比常年不足1%。在去年猛增至近6亿元(占比约18%)后,今年前三季度又现回原形,期内规模仅有0.63亿元,占比骤降至不足2.5%。

肖竹青指出,白酒电商渠道占白酒市场5%还不到,基本可以忽略不及,而酒企实际上也很排斥电商,因为低价促销会冲击线下市场的价格体系,所以线上都在控量控价。

这当然也与白酒极度依赖营销有关,电商渠道也缺乏相应的消费场景。不过,中国酒业协会常务副秘书何勇此前公开预测,未来三至五年,酒类电商化率会达到15%。这意味着酒业将会进一步“触电”,缺乏用户和口碑积累的衡水老白干恐难获优势。

拓展高端难出圈

除了在并购、渠道等方面有所动作,走中低端路线的老白干酒还决心向高端拓展。这在外界看来,难度颇高,甚至有投资者用“困兽犹斗”来形容。

去年老白干酒推出了1915系列产品,目前已经上市39度、53.9度和67度产品,售价分别为1688元/盒、1988元/盒、2488元/盒,比部分茅台酒还要高。但在京东上尚未看到该系列53.9度的产品在售,39度和67度白酒的评论数则分别仅有50+、30+,其中也不乏部分消费者的差评。

同时,今年3月老白干酒还对旗下的十八酒坊20年、衡水老白干五星、衡水老白干20年等三款核心产品进行了提价。投中网还了解到,近期老白干酒部分产品已涨价。这背后实际上也是出于升级迭代的需求,通过价格提升迎合消费者越贵越买的心理,进一步打造高端形象。

这些都彰显了这家酒企向高端市场进军的决心。但老白干酒中低端的产品和企业形象已经根深蒂固,短时间内很难扭转大众认知,加之白酒行业已经出现明显分化,高端市场也早有贵州茅台、五粮液、泸州老窖等头部品牌,老白干酒高端化拓展出圈困难重重,这需要长时间和高投入来对市场进行培育。

“产品没问题,现在就是品牌定位的问题。”前述匿名人士称。他表示,白酒行业很大程度上是价格决定梯队,因此老白干酒向高端发展的方向是正确的,但能否取得突破和成效无法确定。

同时,该人士认为,老白干酒近些年在品牌建设和战略方面其实是徘徊的,衡水老白干和十八酒坊的品牌属性不明确,导致衡水老白干的母品牌低端化,也缺乏明确的品牌定位,这种摇摆对企业发展造成了影响。

为培育新的企业形象,老白干酒还在去年换掉了10多年的“衡水老白干 喝出男人味”的广告语,取而代之的是“喝老白干 不上头”,并以“1915年,巴拿马万国博览会甲等金奖白酒,不是酱香酒,而是老白干”作为宣传点。

肖竹青认为,这可以打造衡水老白干的品牌价值量,推动品质传播满足消费者的心理属性(面子)和生理属性(好喝不上头)。但也有观点认为,不上头是所有好酒的特点,这并未突出老白干酒自身独特的优势,对其高端化品牌塑造也无助益。

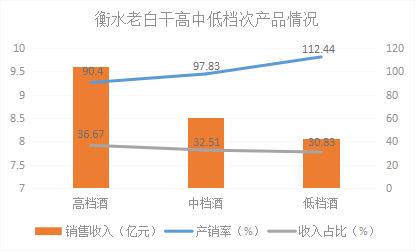

这看起来的确稍显矛盾,老白干酒一方面推出高端产品向高端转型,但另一方面是其缺乏新意和高端形象的广告宣传。从收入来看效果也不理想,目前老白干酒中低端产品依然占据营收的63%,产销率也高于高端酒,表明老白干酒的中低端酒更受消费者欢迎。

根据老白干酒的划分,40元以下(含40元)为低档产品,40元—100元(含100元)为中档产品,100元以上为高档产品。但多位业内人士认为,单价500元以上为高端白酒。如此来看,老白干酒档次划分价位总体偏低,意味着其高档酒近37%的占比掺有较大”水分”。

这种产品格局造成的一个结果是,老白干酒的毛利率低于多数同行。按今年前三季度的情况看,老白干酒的毛利率约为62%,在19家上市白酒企业中排名倒数第五。

目前,白酒行业分化不断加剧。朱丹蓬认为,白酒行业在2019年又进入一个拐点,贵州茅台、五粮液等价值型企业开始上升,这将加速老白干酒这种价格型企业的下滑。

今年以来,老白干酒股价累计下跌近10%,和青青稞酒是仅有的2家出现下降的上市酒企,五粮液(累计涨幅约155%)等6家企业均出现翻倍,贵州茅台累计涨幅亦接近100%。

“中国白酒行业格局已定,可变化的东西太少了,可能十年以后跟现在差不多。”前述匿名人士称。分化不止,强者恒强,可以预见,老白干酒恐将继续面临业绩和股价的双重压力。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。