全年接待游客6.88亿人次,同比增长20%,实现旅游收入9000亿元,同比增长30%,这就是云南省旅游市场在2018年交出的一份骄人成绩单。在西安、济南、重庆等网红城市崛起下,云南凭借着大理古城、丽江古城、玉龙雪山、香格里拉等老牌优质景区资源,继续抢食旅游市场成长红利。

桂林山水甲天下,西湖美景三月天,但能让人魂牵梦绕的还是云南。当地也走出了2家旅游上市公司,其中一家就是云南旅游。但是在旅游行业火热下,云南旅游受制于业务结构和成本压力,业绩一直止步不前,股价更是跌跌不休,公司也在转型中迷失了自己。

一、云南游客爆满,但上市公司云南旅游业绩却持续低迷

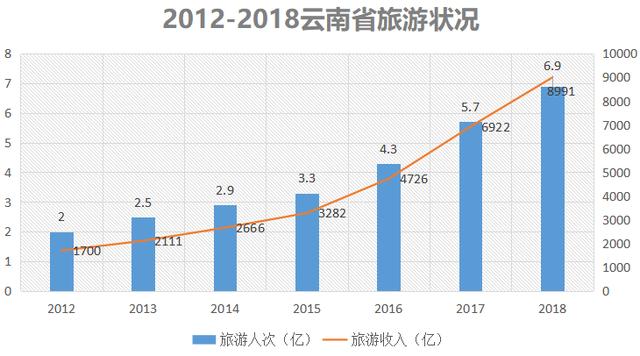

近几年来,尽管云南省旅游市场出现了很多不和谐的小插曲,但依然阻挡不了人们游览的脚步。2012年全省旅游人次突破了2亿,到2018年攀升到了6.88亿,旅游收入更是从2012年的1700亿元,暴涨到了2018年的近9000亿元,云南的旅游行业火爆程度可见一斑。

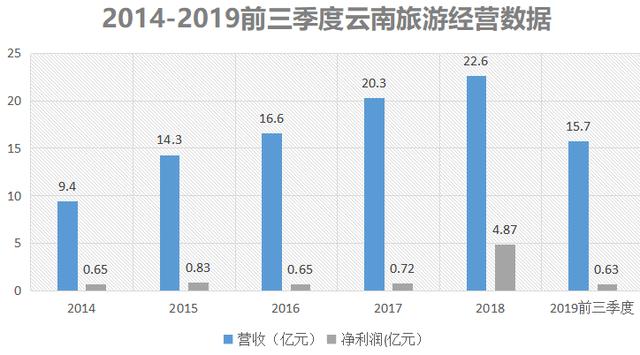

在这么火爆的旅游市场下,上市公司云南旅游的业绩却差的让人心疼。2014-2019前三季度,公司实现营收分别为9.4亿元、14.3亿元、16.6亿元、20.3亿元、22.6亿元和15.7亿元;实现净利润分别为0.65亿元、0.83亿元、0.65亿元、0.72亿元、4.87亿元和0.63亿元。

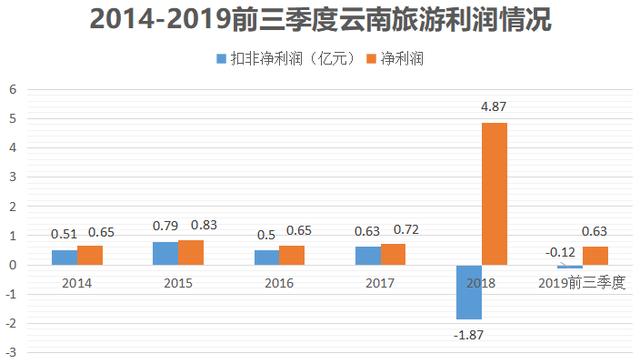

看到这里,可能还有很多人被公司2018年的业绩大涨所迷惑,那我们就再来看个更真实的。2014-2019前三季度,云南旅游扣非净利润分别为0.51亿元、0.79亿元、0.5亿元、0.63亿元、-1.87亿元和-0.12亿元。尴尬吧,公司的主营业务在2018和2019前三季度竟然是大幅亏损的。

二、业务构成和成本压力,是制约云南旅游业绩的关键

那么,云南旅游为何业绩这么差呢?下面小编就来揭开真相。

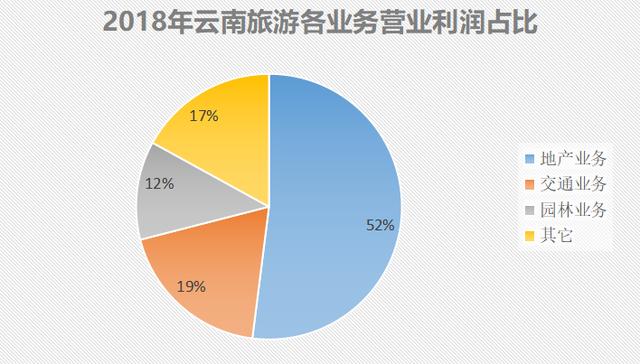

首先,要探寻原因,就要知道云南旅游到底是家什么样的公司。云南旅游经营着5A级旅游景区昆明世博园,以及旅游地产、旅行社、交通运输等业务。2018年数据显示,地产业务占公司营业利润的52%,交通业务占19%,园林业务占12%。可见,公司主要靠地产和交通运输业务挣钱,游客再火爆也基本上和云南旅游关系不大,所以,公司并没有享受到旅游行业的红利。

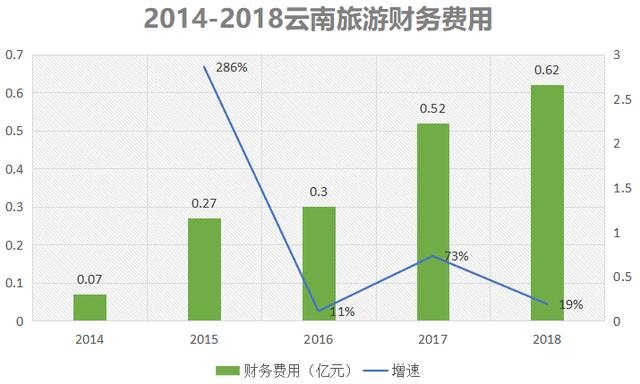

其次,债务成本攀升,是云南旅游增收不增利的重要因素。众所周知,开发房地产对资金的需求量极大,所以导致云南旅游背负的债务越来越大。2015年公司总负债就高达20亿元,到2018年飙升到了29亿元。不断攀升的债务,直接导致公司财务费用的上涨,2015年为0.27亿元,增长300%,到2018年财务费用上涨到了0.62亿元。财务费用的大幅攀升,大大挤压了云南旅游本就微薄的利润。

最后,地产剥离,新业务业绩不达预期,云南旅游陷入亏损。尽管云南旅游陷入增收不增利的困境,但公司毕竟也是赚钱的啊,每年也有几千万的利润。为何突然大幅亏损呢?

2017年华侨城成为公司大股东后,开始对云南旅游的业务进行了大手术式的调整,2018年云南旅游全部剥离最挣钱的地产业务,甩卖资产后,造成公司整体利润在2018年大涨,但主营业务没了利润大头,直接导致云南旅游2018年扣非净利润巨亏。

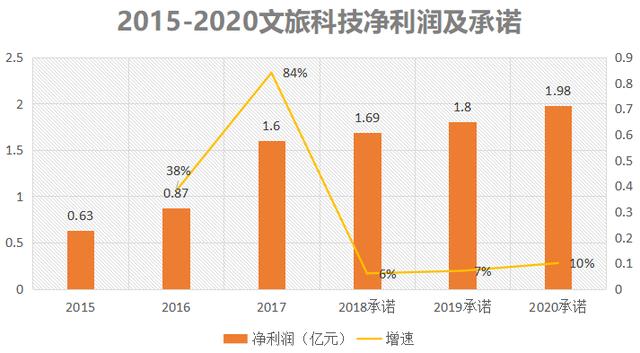

2019年上半年,云南旅游斥资20.17亿元,收购大股东华侨城集团旗下的文旅科技100%股权,而文旅科技是优质的游乐园设备设计、制造供应商。根据相关收购协议,文旅科技承诺在2018 -2020年净利润分别不低于1.69亿元、1.8亿元和1.98亿元。

正常来说,文旅科技这么优秀的业绩表现,绝对是一块大肥肉,云南旅游吃到嘴里还不得乐开了花。可现实永远是那么骨感,2019年前三季度文旅科技只实现了5800万元左右业绩,距离承诺的1.8亿元业绩还有巨大差距,这也是云南旅游在前三季度扣非净利润巨亏的原因之一。

以前的云南旅游,其实还算不上一家旅游公司,靠地产支撑业绩下,公司也没享受到旅游行业的红利,反而持续攀升的财务成本在大大侵蚀利润。而剥离最挣钱的地产业务后,云南旅游日子更苦,陷入了转型阵痛中。公司市值更是从最高的170亿元,缩水到现在的不到50亿元,让人大跌眼镜。

三、总结

云南一直是游客打卡的热门目的地之一,而上市公司云南旅游专注于房地产开发等,并没有享受到行业爆发的红利,并且在高昂负债导致的财务费用激增下,公司陷入了增收不增利的泥潭。此次剥离地产,又让公司陷入了巨亏的尴尬境地,真是一波未平一波又起。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。