文 |易牟

来源 | 螳螂财经(ID:TanglangFin)

3月24日晚,金山办公披露了2019年财报。数据显示,2019年金山办公营收15.8亿元,同比增长39.82%,净利润为4.01亿元,扣非净利润3.15亿,同比增长16.6%。

值得一提的是,这是它在科创板IPO之后的首份年报,作为一家被雷军控股的企业,它早在上市的时候就非常受关注,上市首日大涨175%,市值达到600亿,也因此饱受质疑。

同样,在2019年财报发出去,作为一只市值超千亿的次新股,也因为云办公和软件等概念,深受关注。

月活增长超一个亿,广告业务低增长或成常态

说起金山办公的产品,大多数人都耳熟能详,包括WPS、金山词霸等,在中国应该算是属于国民软件。

从属性上来看,办公软件这个行业的壁垒比较高,WPS针对的办公人群主要是白领,虽然单价并不高,但是胜在规模。

在营收结构上,金山办公一共来自于三个方面——授权、办公订阅、广告。

1、授权业务

营收4.96亿元,较上年度增长39.41%,这个板块一直以来金山办公的传统核心业务,在习惯免费的市场环境下,B端用户的钱显然更好赚。

2019年的增速,主要是因为经销商体系的建设和中小企业客户的增长,同时也应该有大客户的惯性作用在,在自主可控的大环境下,相对于主要的竞争对手office来说,它对国内的机构和互联网企业的吸引力度更高。

2、办公订阅

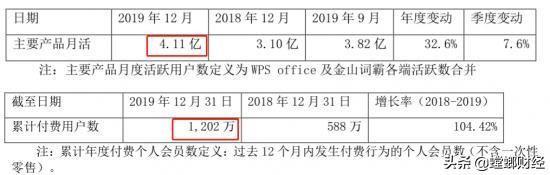

营收6.80亿,较上年度增长73.06%,主要是因为2019年个人客户大规模增长,付费用户达到了1202万,同比增长104%,相当于翻了个倍,而个人用户的增长规模,与月活、消费频次、转化率、用户粘性等息息相关。

2018年末,金山办公的月度活跃用户数(MAU)是3.1亿,2019年末却达到了4.11亿,一年之间增长了一个亿,在互联网人口红利退坡的下环境下,可以说是逆势增长。

3、广告业务

营收4.04亿,较上年度增长5.99%,这一项业务在WPS发展初期一直是支柱型业务,但是从这几年来看应该是逐步弱化的,2019年整体来看,也拖累了整个业绩增速。

主要原因,是因为国内广告市场整体进入了调整期,而在2019年包括微博、腾讯等主要媒体平台,广告营收增长都十分乏力,而抖音和快手等短视频则快速增长。

从金山办公的角度来看,广告的受众是免费用户,而随着付费用户数占比的快速提升,可投放广告位的用户占比会逐渐降低,在可期待的时间内,广告业务在未来大概率会陷入常态化的低增速状态中。

进退两难,用户变现能力较弱

从二级市场的表现来看,金山办公的市值已经达到了1150亿,即便是新的财报发出后,市盈率仍然达到了惊人的287倍!

它值这么多钱吗?

从2020年来看,它的股价一直处于震荡中,单日振幅超过5%的交易日也非常多。

在“螳螂财经”易牟看来,股市的中表现受到外部因素比较大,比如科创板整体估值偏高,它也正赶上了云办公的风口,加上是一个次新股,财务上比较稳健,更甚至是投资者将它锚定了微软的office,才在热烈的范围中将其股价一路堆高。

然而在经营层面上,我们认为金山办公目前处于一种“焦虑”当中,它的经营逻辑是受到了严峻挑战的。

首先,办公订阅业务的市场,并没有想象中的大。

WPS的使用群体主要是白领阶层,理论上来说客单价应该不错的,但是由于早期一直被微软碾压,所以一直走的免费路线,最近几年微软对盗版的打击力度加大,导致用户流失,而WPS发力移动端,也积极布局云业务,所以此消彼长,WPS进入了高速通道。

可是,从主营业务上来看,相比于微软的office业务,金山办公的营收还是略显单薄的,几乎被碾压。

数据显示,微软的office业务2018年实现收入283.16亿美元,而同期金山办公的营收仅为11.30亿元。与此同时,金山办公也面临国内其它办公软件公司的同台竞争,其他厂商如永中软件、中标软件等也在凭实力跟进。

根据金山办公的招股书和财报,它的PC占有率仅为40%,,移动端达到了90%,也就是说,即便是金山办公在国内业务发展迅猛,在政企等领域占据了大部分份额,但是它面临的竞争压力仍然很大,外部威胁一直在。

这一些数据很重要,因为这决定了它今后在很长一段时期内,仍然要走“免费+付费+授权”的模式。

毕竟,从用户活跃度来来看,4.11亿的月活已经处于一个高位区间,对于一个办公软件来说,未来的增长幅度将趋缓,而由于国内微软盗版和永中、中标等竞争对手的原因,它他的议价能力其实并不高。

除此之外,由于Windows有PC霸权,微软office一直拥有一个巨大的装机量优势,大部分是厂商付费,相比来说WPS并没有什么优势,在遭遇了营收瓶颈的时候,WPS是没办法锚定微软,走高客单价模式的。

无疑,这是对企业未来的赚钱能力,是一种巨大的阉割。

其次,本质上来说它仍然是一个to C的模式。

从金山办公的客户群体来看,它一共分为两种:个人用户和组织级客户。

作为办公软件,最大的痛点莫过于模式上的局限,市面上大部分的办公软件其实都偏向于专业化,有限的需求群体下,走to B的路线,收费自然也很高。

这样的toB模式,一个痛点就是天花板通常比较低。

表面来看那,WPS是一个例外,它既有to B用户,也有to C用户,毕竟有授权业务和办公订阅业务。

但是,从核心上来说,它们其实都是走的to C的路子,比如一个用户他既然有公司提供的会员账号,还有必要再重新开一个会员吗?

WPS的用户看似分为to B和to C两种,但实际上使用者却是基层员工,一方面,它的服务和功能确实能够产生路径依赖,但是另一面,to B业务的天花板其实更加明显。

“螳螂财经”从它过去的招股书中,发现它的产品及服务在政府、金融、能源、航空等多个领域都有广泛应用,尤其是政府部分方面,目前已覆盖30多个省市自治区政府、400多个市县级政府。

截至2019年3月底,《财富》世界500强中的120家中国企业里面,该公司已经服务69家,比例达到了57.50%;96家央企中,服务了82家,比例达到了85.41%;全国五大国有商业银行均为公司客户,12家全国性股份制商业银行中,公司所服务的客户已达11家,比例达91.67%。

这个比例,其实也就意味着它的上升空间其实不大了,接下来就只能往中小企业发展,但是中小企业对价格的敏感,付费能力明显要弱于大企业,并且“自主可控”的需求也并高,在疫情的冲击下,2019年这一块业务也将承压。

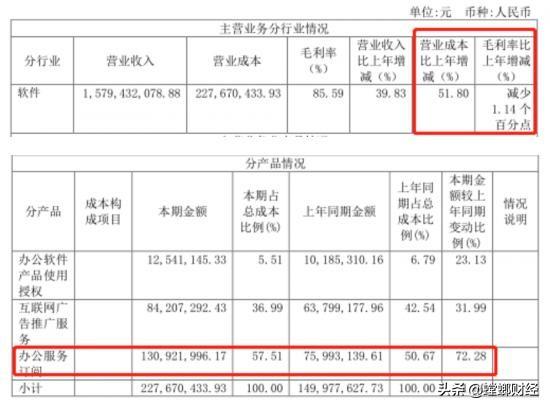

除此之外,我们还注意到,2019年金山办公的营收在增长,但是它的经营成本也增加了51.8%,超过了营收增长,拉低了毛利率。

成本增长最快的,也恰恰是办公订阅服务,这不仅契合了上面说的两个观点,也更说明了金山办公在2019年取得的增长其实是比较吃力的。

实际上,在过去的两年间,金山办公也一直努力的寻找其他的出路,比如试水金融业务,企图将庞大的流量变现。

所以在2017年,金山办公就推出了WPS金服,但是随着监管部门下发“141号文”,WPS金服面临合规压力,不久便悄然下线。

2018年6月,金山贷款上线,意图再次捡起曾半途夭折的金融业务,号称“2亿白领的信用钱包”,除此之外还经营贷款超市,为其它现金贷产品导流,比如百度有钱花、好分期、爱分期等金融机构。

遗憾的是,金山贷款的业务并没有火起来,直至2019年9月底,金山贷款总计放款人数也仅在1万人左右,不仅影响用户体验,对企业的盈利来说,或许还不如一个广告位。

结语

金山办公有雷军撑腰,也因为是一款国民软件,所以受到的关注比较多,但是两百多倍的估值背后肯定是有不少泡沫的,这考验的是一个公司后续开拓市场的能力。

在“螳螂财经”易牟看来,除了继续深入挖掘传统的政企服务和个人版“工具”向“服务”的转变之外,金山办公未来的突围方向上,出海或许是一个好的方向。

从目前来看,WPS已经发布超46个语言版本、覆盖国家和地区超过220个,2019年 10月,海外终端总月活跃用户超过1 亿,截至2019年 12月 31日,印度用户月活跃用户数达到3800万以上。

在营收上,WPS的海外业务只占到了该公司营收的3.22%,其中日本一个国家就占了2.51%,这表明它在印度和东南亚等市场上,其实是可以有所作为的,比如泰国司法部及当地第二大商业银行Tisco BANK已经开始规模采购WPS office软件。

总的来说,这些国家发展路线和付费能力与中国有着很大的相似性,沿用传统的竞争策略,金山办公从微软的寡头垄断中分得一杯羹,也未尝没有可能。

此内容为【螳螂财经】原创,

仅代表个人观点,未经授权,任何人不得以任何方式使用,包括转载、摘编、复制或建立镜像。

部分图片来自网络,且未核实版权归属,不作为商业用途,如有侵犯,请作者与我们联系。

螳螂财经(微信ID:TanglangFin):

•泛财经新媒体。

•微信十万+曝文《“维密秀”被谁杀死了?》等的创作者;

•重点关注:新商业(含直播、短视频等大文娱)、新营销、新消费(含新零售)、上市公司、新金融(含金融科技)、区块链等领域。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。